Hai doanh nghiệp tôn mạ hàng đầu Việt Nam là Tập đoàn Hoa Sen và Nam Kim đang ở trong giai đoạn ''huy hoàng'' nhất lịch sử khi doanh thu, lợi nhuận tăng trưởng phi mã.

Lũy kế 10 tháng niên độ tài chính 2020-2021 (từ 01/10/2020 đến 31/7/2021) sản lượng tiêu thụ Hoa Sen ước đạt 1.883.629 tấn với doanh thu 37.850 tỷ đồng, tăng trưởng lần lượt 150% và 175% so với cùng kỳ năm trước. Lợi nhuận sau thuế HSG ước đạt 3.674 tỷ đồng, gấp 5,4 lần cùng kỳ 2020.

Với kết quả này, HSG đã thực hiện được 105% kế hoạch sản lượng, 115% kế hoạch doanh thu và 245% kế hoạch lợi nhuận niên độ tài chính 2020-2021.

Tại Nam Kim, 6 tháng đầu năm, công ty đạt lợi nhuận trước thuế 1.342 tỷ đồng, cao gấp 23 lần so với cùng kỳ năm 2020. Riêng quý II/2021, lợi nhuận trước thuế tăng tới 90 lần so với cùng kỳ.

Năm 2020, Thép Nam Kim chỉ đạt gần 300 tỷ đồng lợi nhuận sau thuế. Năm 2021, công ty đặt mục tiêu lợi nhuận sau thuế 600 tỷ đồng và thời điểm này đã vượt 94% kế hoạch lợi nhuận cả năm. Trong đó, tổng sản lượng tiêu thụ trong kỳ đạt 564.000 tấn, tăng 91%; đặc biệt sản lượng xuất khẩu đột biến 176% so với cùng kỳ năm ngoái lên mức 292.000 tấn.

Đi cùng với sự tăng trưởng thần tốc của hoạt động kinh doanh, cổ phiếu của hai doanh nghiệp này cũng liên tục leo dốc.

Trong vòng một năm qua, cổ phiếu NKG của Nam Kim đã tăng tới gần 6,4 lần từ vùng giá 6.200 đồng/cp lên 39.500 đồng/cp. Và nếu so từ đầu năm đến nay, NKG cũng đã kịp tăng hơn 3 lần.

Cũng trong hơn một năm qua, cổ phiếu HSG của Tập đoàn Hoa Sen đã tăng gấp 4 từ vùng giá 10.000 đồng/cp lên hơn 40.000 đồng/cp. Riêng từ đầu năm, cổ phiếu này tăng gần 100%

Nguyên nhân khiến doanh thu, lợi nhuận của Hoa Sen và Nam Kim tăng kỷ lục là giá thép tăng mạnh cộng với tiêu thụ thép trong nước và xuất khẩu đều thuận lợi trong khi chi phí được kiểm soát hiệu quả.

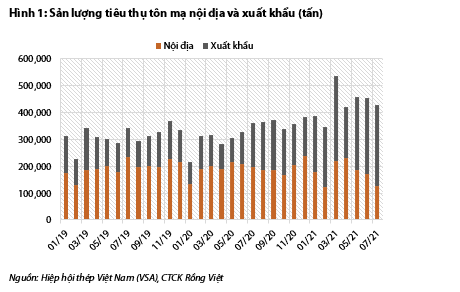

Tuy nhiên, từ tháng 5/2021, thị trường bắt đầu giảm nhiệt, đi cùng với sự bùng phát trở lại của đại dịch khiến nhu cầu nội địa yếu đi, nhà sản xuất trong nước cũng lo ngại về mùa thấp điểm (mùa mưa) và giá bán đã tương đối cao.Theo số liệu của hiệp hội thép Việt Nam, sản lượng tiêu thụ tôn mạ trong nước giảm xuống còn 127.700 tấn trong tháng 7, giảm 35% so với cùng kỳ.

Dù vậy, sản lượng xuất khẩu tôn mạ tăng mạnh đã bù đắp mức tiêu thụ yếu ở nội địa. Cụ thể, sản lượng xuất khẩu của các công ty tôn mạ Việt Nam đạt 300.000 tấn trong tháng 7, tăng 6% so với tháng 6. Tính chung, tổng sản lượng tiêu thụ tôn mạ đạt khoảng 430.000 tấn trong tháng 7, giảm nhẹ nhưng vẫn ở mức cao.

Trong báo cáo chiến lược 6 tháng cuối năm 2021 công bố ngày 1/7, Chứng khoán VnDirect cho rằng đà tăng trưởng lợi nhuận mạnh mẽ của Hoa Sen và Nam Kim sẽ tiếp tục tối thiểu đến hết quý III/2021 nhờ các hợp đồng giao hàng trong 3-4 tháng tới đã được ký kết với khách hàng.

VnDirect cũng kỳ vọng sản lượng tiêu thụ tôn mạ sẽ tăng trưởng kép 16% trong giai đoạn 2021-2022 nhờ việc: làn sóng chuyển dịch sản xuất sang Việt Nam của các doanh nghiệp FDI và sản lượng xuất khẩu cao hơn do nhu cầu thế giới thép thế giới mạnh mẽ.

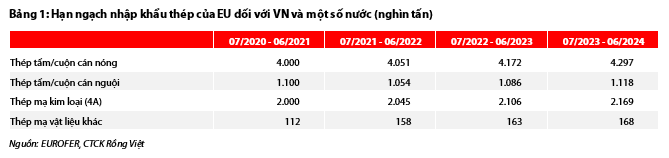

Đồng quan điểm, Chứng khoán Rồng Việt (VDSC) cho rằng sản lượng xuất khẩu tôn mạ sang châu Âu sẽ ổn định ở mức cao cho đến cuối năm 2022 nhờ các chính sách thương mại thuận lợi và nhu cầu ngày càng tăng.

Cụ thể, Việt Nam có lợi thế hơn so với Thổ Nhĩ Kỳ, Hàn Quốc và Ấn Độ nhờ các chính sách thương mại. Hàn Quốc và Ấn Độ, các đối thủ cạnh tranh chính của Việt Nam, bị áp đặt hạn ngạch 170.000 tấn/năm và 210.000 tấn/năm. Trong khi đó, tôn mạ Thổ Nhĩ Kỳ mất lợi thế cạnh tranh khi phải chịu mức thuế chống bán phá giá 4,7% - 7,3% lên thép cán nóng kể từ tháng 4. Trong khi, hạn ngạch nhập khẩu tôn mạ kim loại (4A) của EU dành cho Việt Nam và các nước khác là khoảng 2 triệu tấn/năm trong ba năm tới. Trong nửa đầu năm, Việt Nam đã xuất khẩu khoảng 300.000 tấn tôn mạ kim loại, chủ yếu là tôn mạ kẽm. Do đó, vẫn còn dư địa tăng trưởng cho các nhà sản xuất tôn mạ của Việt Nam.

Về nhu cầu, tiêu thụ thép của EU được Hiệp hội thép thế giới dự báo sẽ tăng 10,2% trong năm 2021 và 4,8% vào năm 2022 nhờ nhu cầu phục hồi sau đại dịch.

Mặt khác, nhóm phân tích cũng cho rằng chi phí sản xuất thấp hơn ở Việt Nam có thể hỗ trợ lợi nhuận xuất khẩu tôn mạ trong trung hạn.

Theo đó, trong giai đoạn 2021-2022, giá điện và carbon cao sẽ khiến chi phí sản xuất thép ở châu Âu cao hơn ít nhất 135-155 USD/tấn so với Việt Nam. Hiện tại, giá phát thải carbon vào khoảng 60 USD/tấn, và một tấn thép sản xuất từ lò BOF sẽ thải ra 1,85 tấn CO2. Bên cạnh đó, thép sản xuất từ lò EAF chiếm 40% sản lượng thép ở châu Âu và có giá thành sản xuất cao hơn từ 15%-20% so với công nghệ BOF. Trong ngắn hạn, chênh lệch giá HRC giữa EU và Việt Nam ở mức cao khoảng 300-550 USD/tấn có thể mang lại biên lợi nhuận gộp 19%-22% trong nửa cuối năm nay.

''Các nhà xuất khẩu tôn mạ trong nước có thể đối mặt với nhiều thách thức hơn vào năm 2023 do cơ chế biên giới carbon ở EU có thể được áp dụng, điều này sẽ làm mất khả năng cạnh tranh về giá của Việt Nam. Chúng tôi kỳ vọng sản lượng xuất khẩu tôn mạ và lợi nhuận sẽ giảm mạnh vào năm 2023'', VDSC nhận định.