Năm 2023 mang ý nghĩa đặc biệt với nhiều ngân hàng khi đạt dấu mốc 30 tuổi. 30 năm - chặng đường không dài nhưng đủ điểm lên nhiều cung bậc cho lịch sử phát triển của mỗi ngân hàng, góp phần định hình hệ thống ngân hàng Việt Nam.

Ngành Ngân hàng Việt Nam đã trải qua hơn 7 thập niên hình thành và phát triển. Trong đó, sự kiện Hội đồng Nhà nước ký pháp lệnh cho phép hệ thống ngân hàng hai cấp được hoạt động ở nước ta đã đánh dấu sự bùng nổ về mặt “dân số” các nhà băng trong giai đoạn 1990 - 1995, mở ra trang mới cho hệ thống ngân hàng Việt Nam ngày càng lớn mạnh.

Năm 1993 đánh dấu sự ra đời của nhiều ngân hàng nhất trong lịch sử. Do đó, năm 2023 mang dấu ấn vô cùng ý nghĩa đối với những ngân hàng tròn 30 tuổi như Techcombank, VPBank, ACB, SHB, ABBank, PGBank…

Tuy đồng trang lứa, vị thế trên thị trường tài chính của mỗi nhà băng lại hoàn toàn khác biệt với chiến lược phát triển của riêng mình.

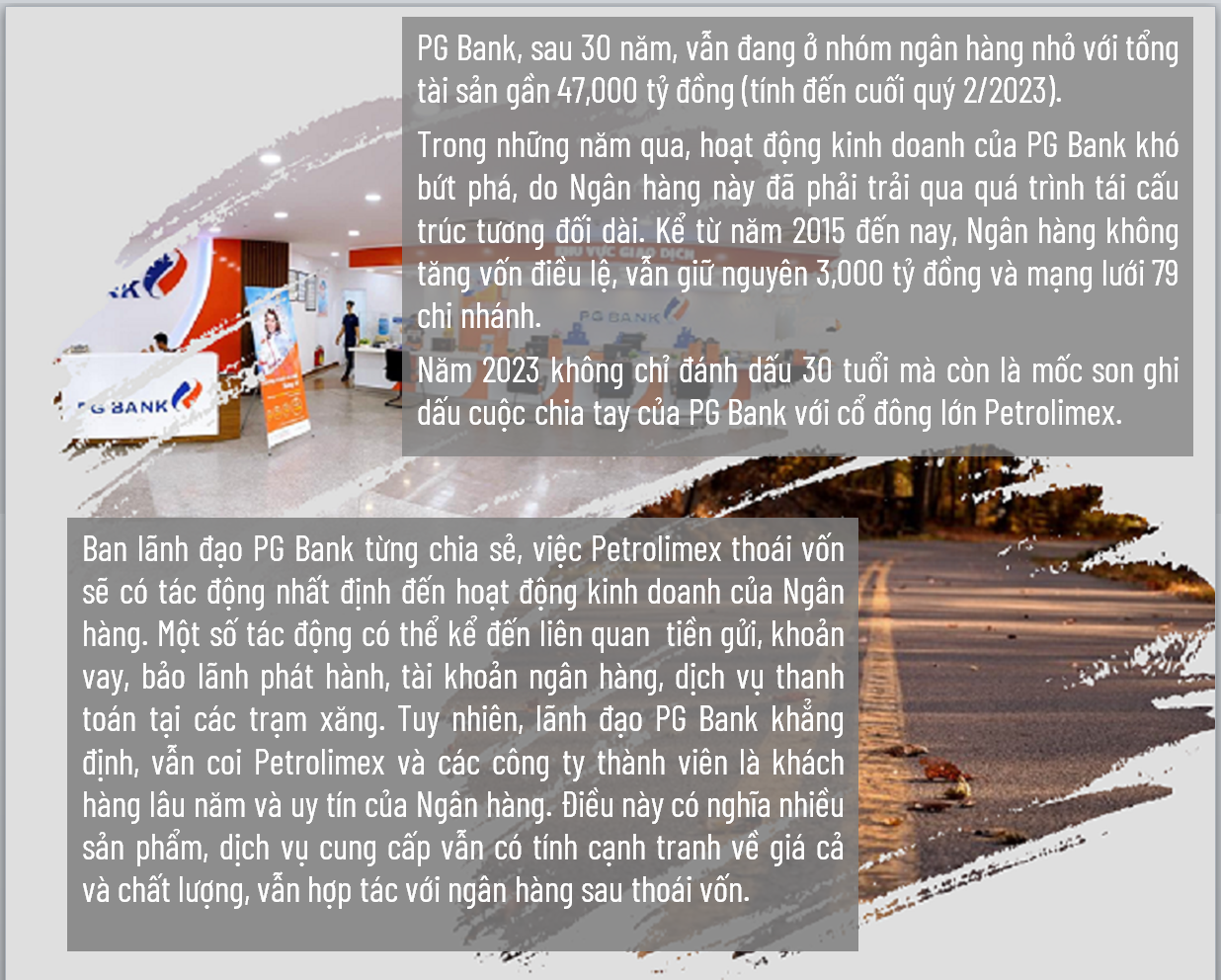

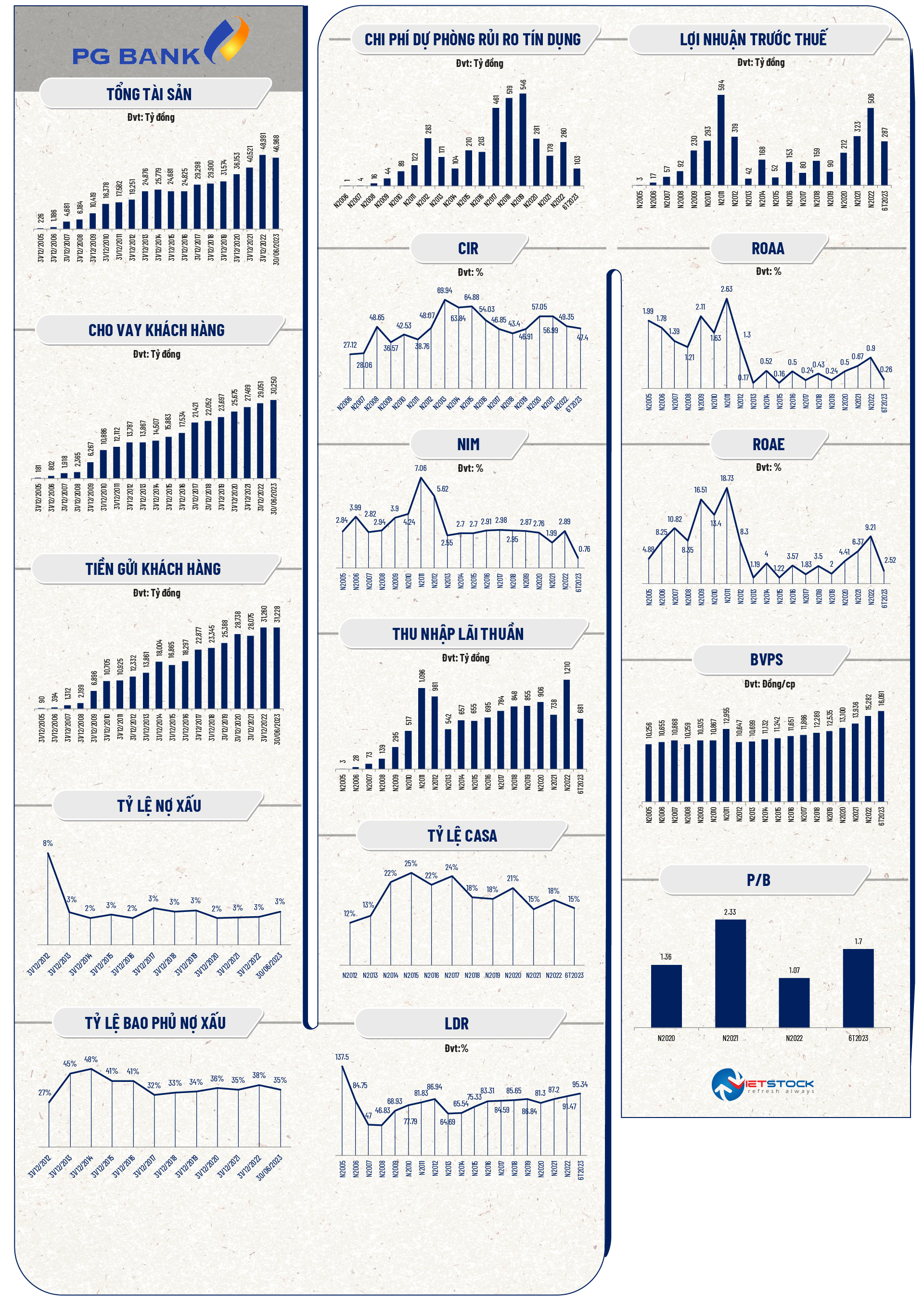

Theo đó, ĐHĐCĐ bất thường của PG Bank diễn ra vào ngày 23/10 đã thông qua 4 nội dung chính.

Thứ nhất, thông qua phương án cơ cấu lại gắn với xử lý nợ xấu giai đoạn 2021-2025 theo yêu cầu của Ngân hàng Nhà nước.

Cụ thể, PG Bank dự kiến đến cuối năm 2025, tỷ lệ nợ xấu nội bảng, nợ xấu đã bán cho VAMC chưa được xử lý, thu hồi và nợ tiềm ẩn trở thành nợ xấu ở mức dưới 3%.

Thứ hai, cổ đông PG Bank thông qua kế hoạch tăng vốn điều lệ từ 3,000 tỷ đồng lên 5,000 tỷ đồng, dự kiến triển khai trong năm 2023 và năm 2024. Trong đó, phát hành cổ phiếu từ nguồn vốn chủ sở hữu với tỷ lệ 40%, tương ứng tăng vốn điều lệ thêm 1,200 tỷ đồng; chào bán cổ phiếu cho cổ đông hiện hữu với tỷ lệ 26.67%, tương ứng tăng vốn điều lệ thêm 800 tỷ đồng.

Đối với kế hoạch chào bán, PG Bank dự kiến chào bán tối đa 80 triệu cổ phiếu và giá chào bán không thấp hơn mệnh giá.

PG Bank cho biết, dự kiến số tiền huy động là 2,000 tỷ đồng, ngân hàng sẽ sử dụng 30 tỷ đồng bổ sung nguồn vốn; 300 tỷ đồng đầu tư nâng cấp phần mềm, đầu tư hạ tầng công nghệ thông tin và trang thiết bị tin học và dự án chuyển đổi ngân hàng; 300 tỷ đồng đầu tư Trái phiếu Chính phủ và trái phiếu tổ chức tín dụng khác phát hành; còn lại 1,370 tỷ đồng cho vay nhằm đáp ứng nhu cầu vốn của khách hàng.

Thứ ba, thông qua thay đổi tên thương mại và địa điểm đặt trụ sở chính.

Cụ thể, PG Bank muốn đổi địa chỉ trụ sở từ tầng 16, 23, 24 Toà nhà Mipec, số 229 Tây Sơn, phường Ngã Tư Sở, quận Đống Đa, TP. Hà Nội sang địa chỉ mới là Toà nhà HEAC số 14-16 Hàm Long, phường Phan Chu Trinh, quận Hoàn Kiếm, TP. Hà Nội. Đồng thời, ngân hàng muốn đổi tên, giao cho HĐQT xem xét, quyết định cụ thể phù hợp với quy định pháp luật.

Thứ tư, thông qua phương án cơ cấu và nhân sự thành viên Hội đồng quản trị, thành viên Ban kiểm soát nhiệm kỳ 2020-2025.

Theo kết quả phiếu bầu tại Đại hội, HĐQT nhiệm kỳ mới gồm 06 thành viên: Ông Phạm Mạnh Thắng – Chủ tịch HĐQT PG Bank, ông Đào Phong Trúc Đại – Phó Chủ tịch HĐQT PG Bank, bà Đinh Thị Huyền Thanh, ông Đinh Thành Nghiệp, ông Vương Phúc Chính, ông Nguyễn Thành Lâm (Thành viên HĐQT độc lập). Ban Kiểm soát nhiệm kỳ 2020-2025 gồm 03 thành viên: Ông Trần Ngọc Dũng, ông Trịnh Mạnh Hoán, bà Hạ Hồng Mai.

Đáng chú ý ông Đào Phong Trúc Đại được biết đến với vai trò Thành viên HĐQT độc lập của Eximbank (đại diện của nhóm Thành Công).

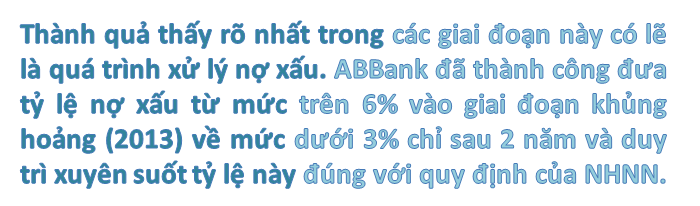

Với giá trị nội tại của riêng mình, ABBank đã thu hút được sự hợp tác của 2 cổ đông lớn ngoại là Maybank và IFC. Theo chia sẻ từ Chủ tịch Đào Mạnh Kháng, các cổ đông này đã hỗ trợ ABBank ngày càng chuyên nghiệp hơn, đặc biệt theo định hướng chiến lược ngân hàng bán lẻ.

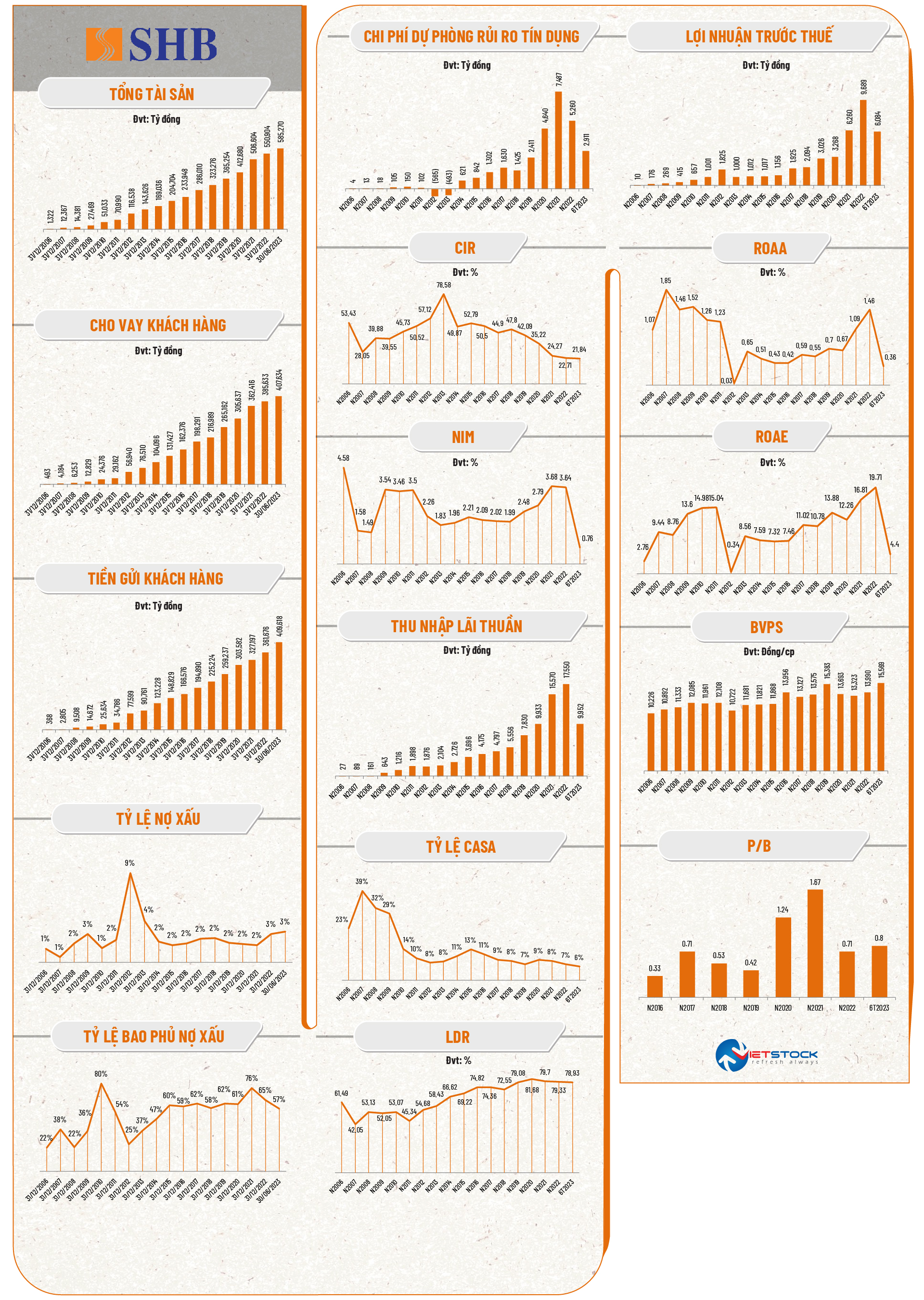

Sau giai đoạn phát triển thần tốc, ở tuổi 30, SHB đạt được nhiều thành tựu với tổng tài sản hơn 558 ngàn tỷ đồng (cuối quý 2/2023) và nằm trong top 10 ngân hàng có quy mô lớn nhất Việt Nam.

Khác với những ngân hàng trên, SHB là ngân hàng lớn, dù từng nhận sáp nhập một ngân hàng nhỏ là Habubank (2012), cho đến nay vẫn được đánh giá là một trong những thương vụ M&A điển hình và thành công của ngành ngân hàng.

Sau thời gian tái cơ cấu hậu sáp nhập, SHB bứt tốc mạnh mẽ và là “ngôi sao” đang lên trong những năm trở lại đây. 6 tháng đầu năm 2023, lợi nhuận nhà băng này đạt 6,073 tỷ đồng, nằm trong Top 10 ngân hàng có lãi cao nhất.

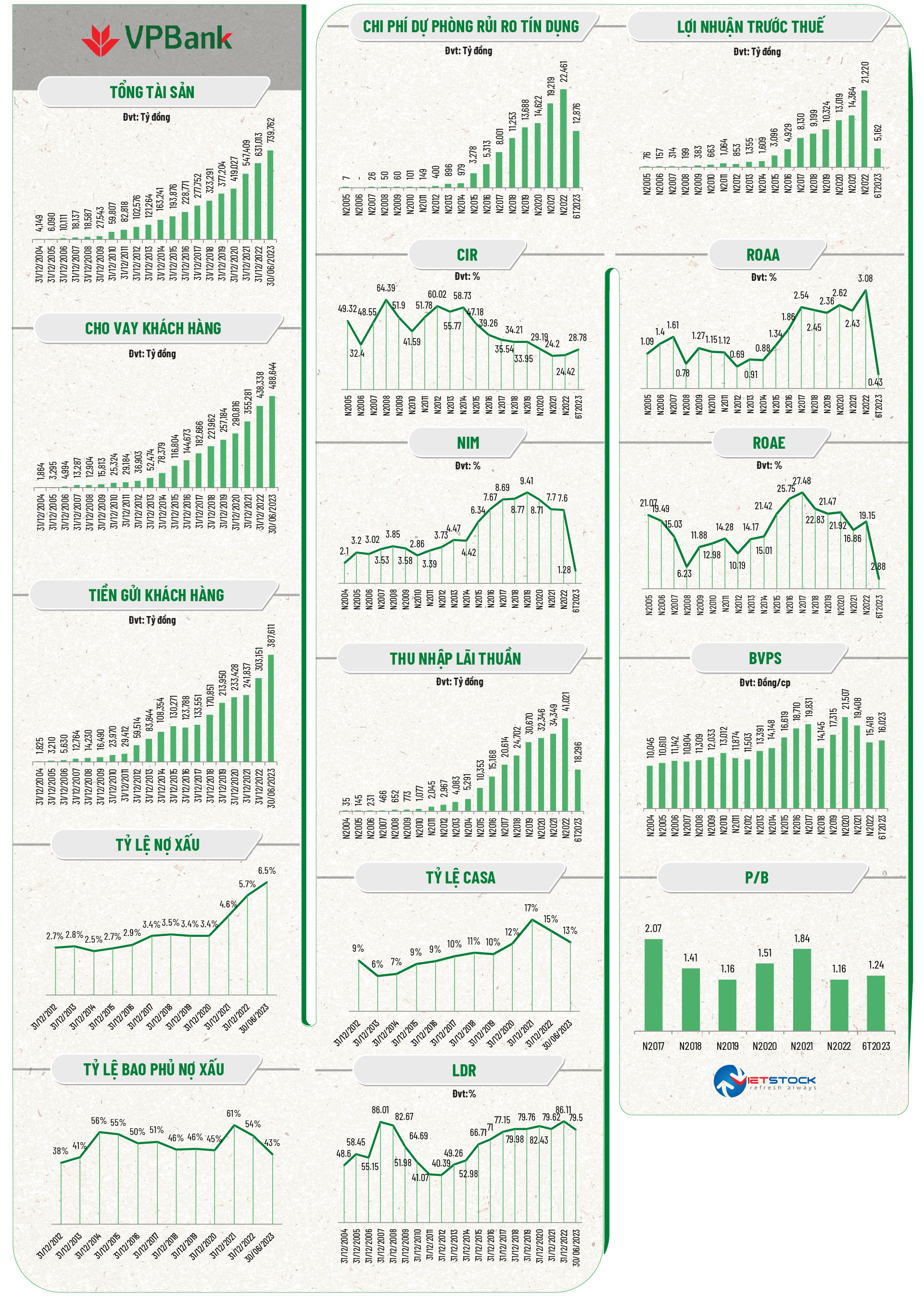

Đóng góp to lớn cho sự bứt tốc mạnh mẽ nhất kể từ năm 2015 đến nay của VPBank không thể thiếu tư duy chiến lược đột phá, đẩy mạnh tín dụng tiêu dùng. Việc thành lập FE Credit vào năm 2015 là bước ngoặt lớn, giúp VPBank thống lĩnh thị trường tài chính tiêu dùng tại Việt Nam, với thị phần có thời điểm đạt trên 50%. Trong nhiều năm liền, FE Credit được xem là “gà đẻ trứng vàng”, đóng góp tới gần một nửa lợi nhuận cho VPBank hợp nhất.

Năm 2021, VPBank gây bất ngờ cho thị trường khi công bố thỏa thuận bán 49% vốn FE Credit cho Tập đoàn Tài chính SMBC (Nhật Bản). Ngân hàng thu về được 1.4 tỷ USD từ đợt bán vốn này, tương đương định giá của FE Credit lên tới 2.8 tỷ USD. Giá trị thương vụ gây ngỡ ngàng cho giới quan sát, không chỉ vượt xa mọi dự báo được đưa ra trước đó mà còn xác lập kỷ lục mới trên thị trường tài chính Việt Nam.

Năm 2023, sau khi bán 1.19 tỷ cổ phiếu cho SMBC, VPBank dự kiến thu về 35,904 tỷ đồng, nâng tổng vốn sở hữu lên 140,000 tỷ đồng. Nhờ đó, VPBank sẽ trở thành ngân hàng có vốn chủ sở hữu lớn thứ 2 tại Việt Nam. Nguồn vốn thu được từ đợt chào bán sẽ giúp VPBank hoàn thiện mảnh ghép còn thiếu trong hoạt động là nhóm các doanh nghiệp lớn, tập đoàn đa quốc gia, doanh nghiệp FDI - phân khúc trước đây gần như thuộc về nhóm các ngân hàng có vốn Nhà nước. Cụ thể, 11,000 tỷ đồng sẽ được dùng để bổ sung nguồn vốn trung - dài hạn phục vụ cho vay và 905 tỷ đồng sẽ được dùng để đầu tư hạ tầng, hệ thống công nghệ thông tin.

Cuối quý 3/2016, Techcombank là ngân hàng đầu tiên tại Việt Nam tung ra thị trường mức phí bằng 0 với các giao dịch trực tuyến, trong bối cảnh đa số các ngân hàng theo đuổi chính sách tăng tỷ trọng từ thu phí chuyển khoản điện tử, nhằm giảm bớt phụ thuộc vào nguồn thu tín dụng. Chính sách “Zero Fee” cho đến nay vẫn là một trong những lý do khiến hàng triệu khách hàng muốn gắn bó với Techcombank và góp phần giúp ngân hàng này củng cố vị trí trong top đầu những nhà băng lớn và có hiệu quả kinh doanh tốt nhất, đồng thời tạo ra hiệu ứng lan tỏa đến khắp hệ thống ngân hàng với hàng chục ngân hàng áp dụng miễn phí chuyển khoản liên ngân hàng online.

“Cú hích” Zero Fee của Techcombank đã khởi đầu cho một làn sóng miễn phí chuyển tiền online rộng khắp toàn hệ thống ngân hàng Việt Nam, khiến cả nhóm “Big 4” cũng phải nhập cuộc để giữ chân khách hàng.

Tăng tỷ lệ CASA là một trong những cách giúp kiểm soát chi phí vốn được các ngân hàng lựa chọn vì đây là nguồn tiền được các nhà băng huy động chỉ dùng để thanh toán, có chi phí vốn bình quân rẻ, chỉ khoảng 0.1%/năm. Bằng cách này, nếu ngân hàng có thể duy trì được lượng tiền gửi không kỳ hạn tăng trưởng tốt so với tổng huy động thì sẽ có khả năng bù đắp cho việc tăng chi phí từ huy động có kỳ hạn và phát hành trái phiếu. Qua đó, giúp các ngân hàng có cơ hội mở rộng biên lợi nhuận dù tăng chi phí huy động.

Sau bầu Kiên, sóng gió liên tiếp ập đến với ACB khi ông Lý Xuân Hải, Trần Xuân Giá và 3 nguyên Phó Chủ tịch HĐQT lần lượt từ nhiệm và bị khởi tố.

Bên cạnh sự cố về các cựu lãnh đạo, một đòn mạnh nữa giáng vào ACB khi NHNN yêu cầu các ngân hàng thương mại phải tất toán và chấm dứt việc huy động vàng của khách hàng. Đây là yếu tố góp phần làm cho tổng tài sản của ACB sụt giảm và là nguyên nhân trực tiếp dẫn đến khoản lỗ trên 1,700 tỷ đồng của ACB trong quý 4/2012. Chính những nguyên nhân trên đã làm cho cấu trúc bảng cân đối tài sản của ACB có những thay đổi rất lớn.

Báo cáo tài chính kiểm toán năm 2012 của ACB cho thấy, ngân hàng này có khoản dư nợ liên quan đến nhóm các công ty của bầu Kiên là hơn 7,400 tỷ đồng - một con số khổng lồ lúc bấy giờ.

Những năm sau đó, ACB vẫn phải gia tăng trích lập dự phòng để xử lý các khoản nợ liên quan đến nhóm 6 công ty của bầu Kiên.

Cùng với sự thay đổi trong cấu trúc bảng cân đối tài sản, bộ máy quản trị của ACB cũng có những thay đổi lớn khi gần như toàn bộ những thành viên HĐQT cũ có liên quan đến bầu Kiên đều đã không còn. Năm 2013, ngân hàng bắt đầu “thay máu” nhân sự, bổ nhiệm những gương mặt mới vào đội ngũ lãnh đạo, trong đó phải kể đến việc trao "ghế nóng" Chủ tịch HĐQT cho ông Trần Hùng Huy. Từ đây, ACB bắt đầu công cuộc tìm lại vị thế từng có của mình.

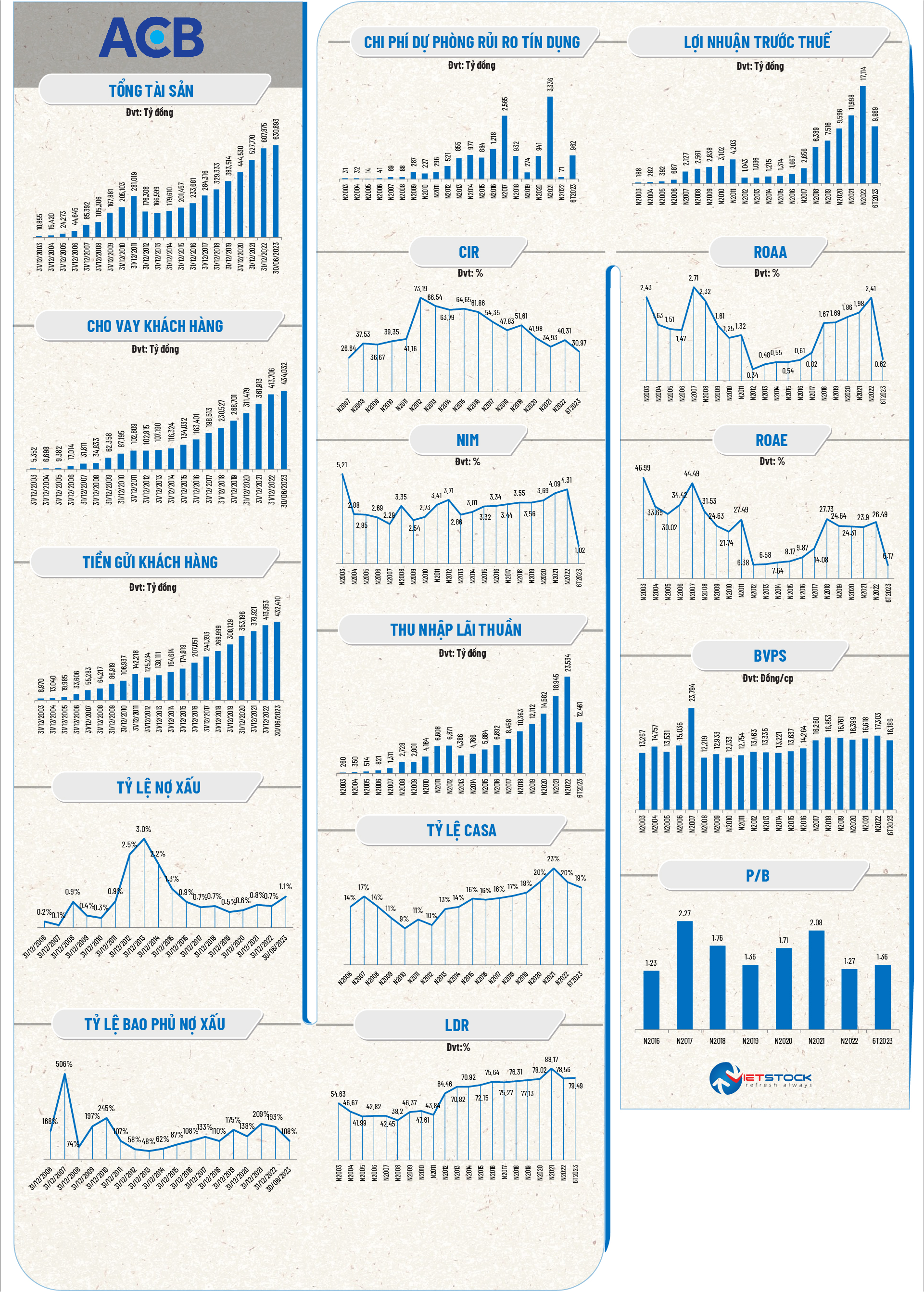

Những nỗ lực trong hơn 1 thập niên của ACB cho thấy ngân hàng đã trở lại thời kỳ hoàng kim khi dẫn đầu top 3 ngân hàng cổ phần tư nhân lớn nhất về lợi nhuận trong nửa đầu năm 2023. Chiến lược của ACB trong những năm gần đây là tập trung vào mảng bán lẻ và đã trở thành ngân hàng dẫn đầu ở lĩnh vực này tại Việt Nam. Cuối quý 2/2023, danh mục tín dụng của ACB có đến hơn 90% là cho vay cá nhân và cho vay doanh nghiệp nhỏ và vừa.

Nguồn: Khang Di

Đồ họa: Khang Di - Tuấn Trần