Chứng khoán Rồng Việt (VDSC) vừa có báo cáo cập nhật về hoạt động kinh doanh của Thép Nam Kim (Mã: NKG).

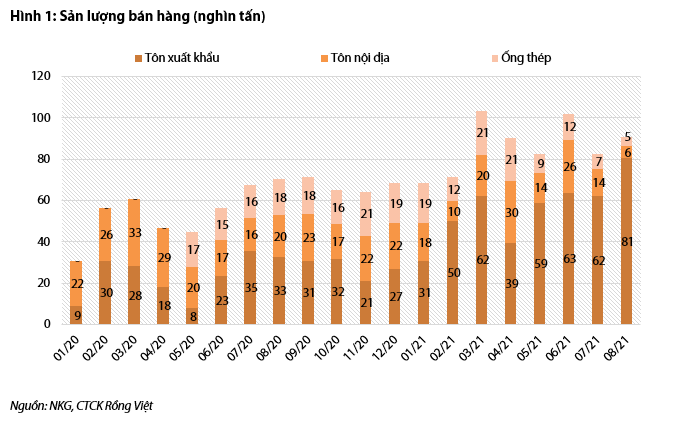

Theo VDSC, sản lượng bán hàng của NKG trong quý III đạt khoảng 275.000 tấn, tăng 32% so với cùng kỳ 2020. Sản lượng xuất khẩu tăng mạnh 39% so với quý II và 128% so với cùng kỳ năm trước, đạt 224.000 tấn và đóng góp 81,5% vào tổng sản lượng tiêu thụ.

Nhu cầu ở thị trường nội địa yếu do tác động tiêu cực của các biện pháp giãn cách xã hội nghiêm ngặt trong tháng 7 và tháng 8. Châu Âu và Bắc Mỹ trở thành thị trường trọng điểm của NKG, chiếm khoảng 70% tổng sản lượng bán hàng.

Thị trường trong nước có những dấu hiệu tích cực trong tháng 9 khi giãn cách xã hội đã được nới lỏng ở nhiều tỉnh phía Nam. Sản lượng tiêu thụ tại thị trường nội địa phục hồi từ khoảng 10.000 tấn trong tháng 8 lên khoảng 20.000 tấn trong tháng 9. Trong khi đó, sản lượng xuất khẩu ổn định ở mức khoảng 82.000 tấn trong tháng 9, xấp xỉ mức 80.600 tấn trong tháng 8.

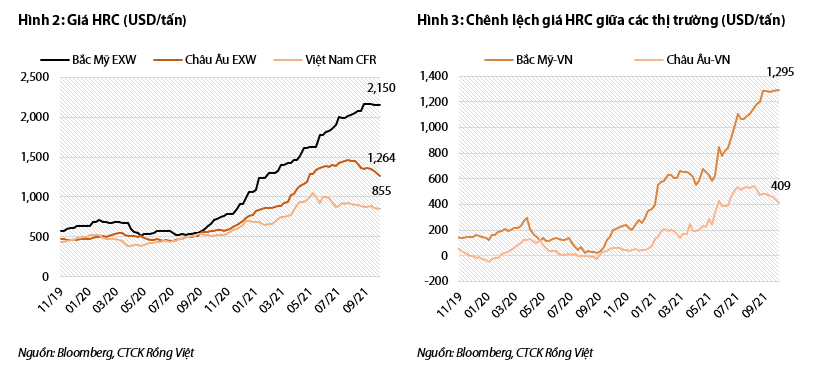

VDSC kỳ vọng lợi nhuận của NKG ở Châu Âu và Bắc Mỹ có thể tăng trong quý IV nhờ biến động giá thép và năng lượng có lợi. Chi phí sản xuất thép ở châu Âu đang tăng lên do giá năng lượng cao vì thiếu khí đốt. Điều này khiến các nhà sản xuất thép châu Âu như ArcelorMittal và British Steel áp mức phụ phí năng lượng tạm thời lần lượt là 58 USD và 34 USD cho mỗi tấn thép.

Cuộc khủng hoảng năng lượng có thể sẽ tiếp tục ở khu vực này do nhu cầu thường tăng vào mùa đông. Trong khi đó, giá HRC tại Bắc Mỹ vẫn giữ xu hướng tăng so với tháng trước, trong khi giá giảm nhẹ tại Việt Nam. Điều này khiến chênh lệch giá HRC giữa khu vực này và Việt Nam tăng từ 1.020 USD vào đầu tháng 7 lên 1.285 USD/tấn vào đầu tháng 10.

‘’Với chi phí sản xuất cạnh tranh, NKG có thể đạt biên lợi nhuận gộp cao tại các thị trường này trong 2-3 quý tới’’, VDSC nhận định.

Theo nhóm phân tích, công ty vẫn sẽ tập trung vào thị trường nước ngoài trong quý IV do xuất khẩu mang lại biên lợi nhuận gộp cao hơn so với thị trường trong nước và cho phép công ty giảm thiểu rủi ro nợ khó đòi và giảm thời gian phải thu.

‘’NKG sẽ duy trì tỷ trọng xuất khẩu trong tổng sản lượng bán hàng ở mức 75%-80% trong quý IV’’, nhóm phân tích dự báo.

Ngoài ra, nhu cầu tôn mạ và ống thép trong nước có thể phục hồi trong quý IV khi hoạt động xây dựng được phép tiếp tục trong tháng 10 tại miền Nam. VDSC kỳ vọng sự phục hồi của doanh thu nội địa, vốn đã bắt đầu từ tháng 9, tiếp tục duy trì và sản lượng tiêu thụ nội địa có thể đạt 82.000 tấn trong quý IV, tăng 60% so với mức thấp điểm trong quý III. Tổng sản lượng tiêu thụ trong quý cuối năm dự kiến đạt 330.000 tấn, tăng 19% so với quý III.

Trên cơ sở đó, VDSC nâng dự phóng lợi nhuận sau thuế năm 2021 từ 2.264 tỷ đồng lên khoảng 2.890 tỷ đồng (+28% so với dự phóng trước đây). Lý do chính là do khả năng sinh lời ở thị trường Châu Âu và Bắc Mỹ có thể cải thiện trong quý IV nhờ diễn biến giá thép và năng lượng thuận lợi (ước tính biên lợi nhuận gộp xuất khẩu sang Châu Âu-Bắc Mỹ trong quý IV tăng từ 10,5% lên 19,5%).

Đồng thời nhóm phân tích cũng kỳ vọng với chi phí sản xuất cạnh tranh nhờ giá HRC đầu vào rẻ, chi phí lao động và năng lượng thấp, tôn mạ xuất khẩu của Việt Nam có thể duy trì biên lợi nhuận gộp cao tại các thị trường này trong năm tới. Do đó, biên lợi nhuận gộp xuất khẩu năm 2022 dự phóng tăng từ 10,5% lên 16,5% và dự phóng LNST năm 2022 được nâng từ 1.500 tỷ đồng lên 2.900 tỷ đồng.

Ngoài ra, VDSC cho biết NKG sẽ mở rộng công suất sản xuất vào năm 2022. Cụ thể, công ty sẽ di dời nhà kho và dây chuyền sản xuất ống thép sang nhà máy mới, xây dựng trên khu đất 5 ha mua từ công ty Dea Myung Paper, và mở rộng công suất sản xuất ống thép từ 180.000 tấn/năm lên 300.000 tấn/năm. Sau khi sắp xếp lại dây chuyền sản xuất, công ty dự kiến công suất sản xuất tôn mạ có thể tăng 30% từ 1,0 triệu tấn lên 1,3 triệu tấn trong quý II/2022. Tổng vốn đầu tư ước tính khoảng 150 tỷ đồng.

Nhóm phân tích cho rằng việc mở rộng công suất để nắm bắt cơ hội từ thị trường nước ngoài là hợp lý vì khoản đầu tư tương đối nhỏ so với mức lợi nhuận tiềm năng. Các nhà xuất khẩu thép của Việt Nam vẫn có khả năng cạnh tranh mạnh mẽ trong những năm tới tại thị trường Châu Âu và Bắc Mỹ nhờ các chính sách môi trường ít nghiêm ngặt hơn, cùng với giá nhân công và giá điện thấp hơn