Theo nhận định của công ty chứng khoán này, ngành ngân hàng tiếp tục thể hiện sức chống chịu tốt trước những sức ép đến từ biến động vĩ mô quốc tế, cũng như nền kinh tế trong nước chịu tác động lớn từ cuộc khủng hoảng BĐS và TPDN năm 2022 - 2023.

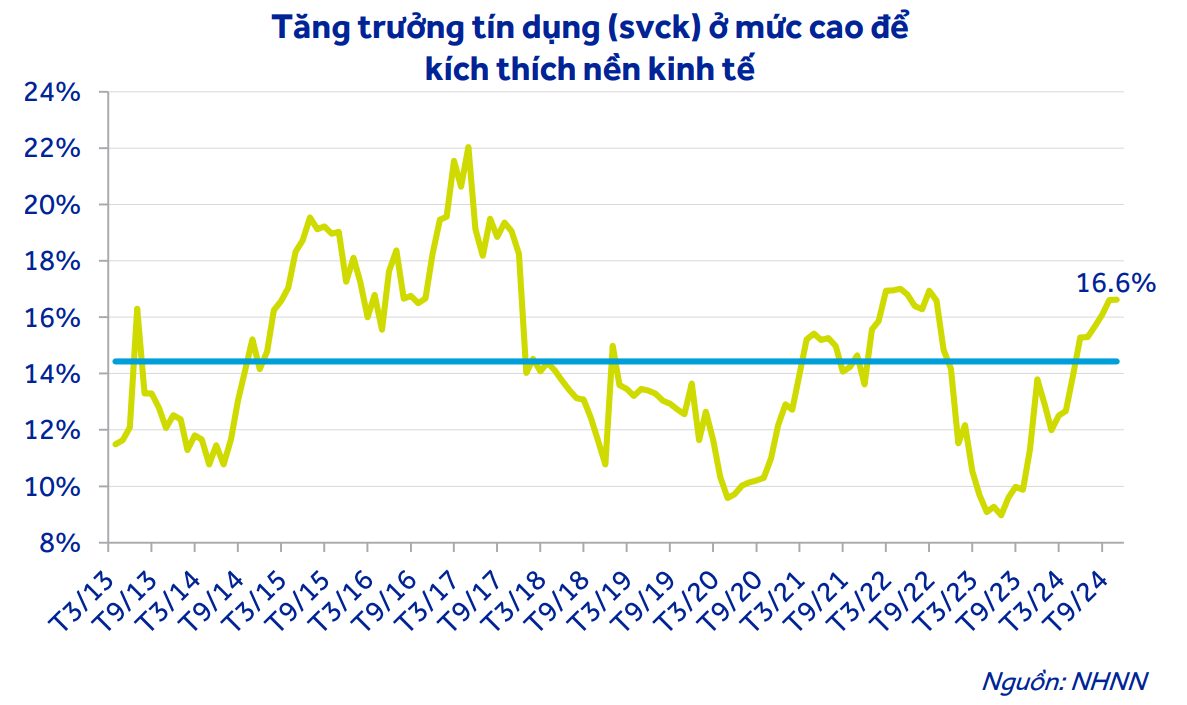

Tính đến cuối tháng 11/2024, tín dụng tăng trưởng 11,9% so với đầu năm và 16,6% svck, cao hơn so với trung bình giai đoạn 2013 đến nay là 14,4%. Nỗ lực thúc đẩy tăng trưởng tín dụng của Chính phủ và NHNN được thực hiện để kích thích sự phục hồi của nền kinh tế, vốn vẫn đang đối mặt với những vấn đề tồn đọng sau cuộc khủng hoảng thị trường BĐS và TPDN năm 2022 - 2023.

Dự báo năm 2025, tăng trưởng tín dụng toàn ngành ngân hàng ở mức 15%, tương đương mục tiêu năm 2024 và cao hơn tăng trưởng GDP danh nghĩa (~10%). ACBS dự báo tăng trưởng tín dụng các ngân hàng trong danh mục phân tích đạt 15,6% trong năm 2025.

Tính đến cuối tháng 9/2024, tăng trưởng tiền gửi thị trường 1 mới chỉ đạt 4,9% so với đầu năm, thấp hơn so với mức tăng trưởng tín dụng cùng kỳ (9%). Nguyên nhân là do chênh lệch lãi suất VND - USD ở mức âm trong một số thời điểm khiến dòng vốn chưa quay trở lại Việt Nam và khiến áp lực thanh khoản gia tăng. Tuy nhiên, NHNN điều tiết trên thị trường liên ngân hàng giúp thanh khoản hệ thống vẫn duy trì ổn định trong thời gian qua.

Áp lực thanh khoản dự báo giảm dần trong thời gian tới khi FED nhiều khả năng sẽ cắt giảm lãi suất xuống 4,5% đến cuối năm 2024 và tiếp tục hạ xuống 3,5 - 4,25% đến cuối năm 2025. Chính sách áp thuế nhập khẩu củaTổng thống Donald Trump có thể khiến tiến trình kéo giảm lạm phát về mục tiêu 2% chậm hơn và FED buộc phải neo lãi suất đồng USD ở mức cao lâu hơn dự kiến.

Tuy nhiên, với việc dòng vốn từ xuất siêu, FDI, kiều hối,… ngày càng tăng của Việt Nam, cộng với chênh lệch lãi suất VNĐ-USD hiện không còn đáng kể và lãi suất USD sẽ tiếp tục giảm, chúng tôi cho rằng lãi suất huy động VNĐ sẽ không chịu nhiều áp lực tăng trong năm 2025 và dự báo lãi suất huy động kỳ hạn 1 năm có thể duy trì ổn định quanh mức 5% trong năm 2025.

Ngoài ra, các khoản tiền gửi của Kho bạc Nhà nước (hiện ~2/3 đang được gửi tại NHNN) sẵn sàng hỗ trợ cho nhóm ngân hàng quốc doanh (VCB, BID, CTG) mỗi khi thanh khoản hệ thống gặp vấn đề. Do đó, các ngân hàng quốc doanh sẽ có nhiều dư địa thanh khoản để giữ lãi suất đầu vào cạnh tranh hơn nhóm ngân hàng tư nhân.

Tỷ lệ CASA (tiền gửi thanh toán) đóng vai trò khá quan trọng đến chi phí vốn và KQKD của các ngân hàng. Tỷ lệ CASA mặc dù có sự phục hồi kể từ giai đoạn lãi suất giảm mạnh từ quý 1/2023, nhưng chưa quay trở lại mức đỉnh cũ giai đoạn Covid-19. Điều này khiến chi phí vốn cũng như KQKD của ngành ngân hàng chưa thực sự cải thiện tích cực trong giai đoạn vừa qua. "Cho năm 2025, chúng tôi kỳ vọng tỷ lệ CASA được cải thiện một cách rõ nét hơn và hỗ trợ tiết giảm chi phí vốn của các ngân hàng", ACBS nhận định.

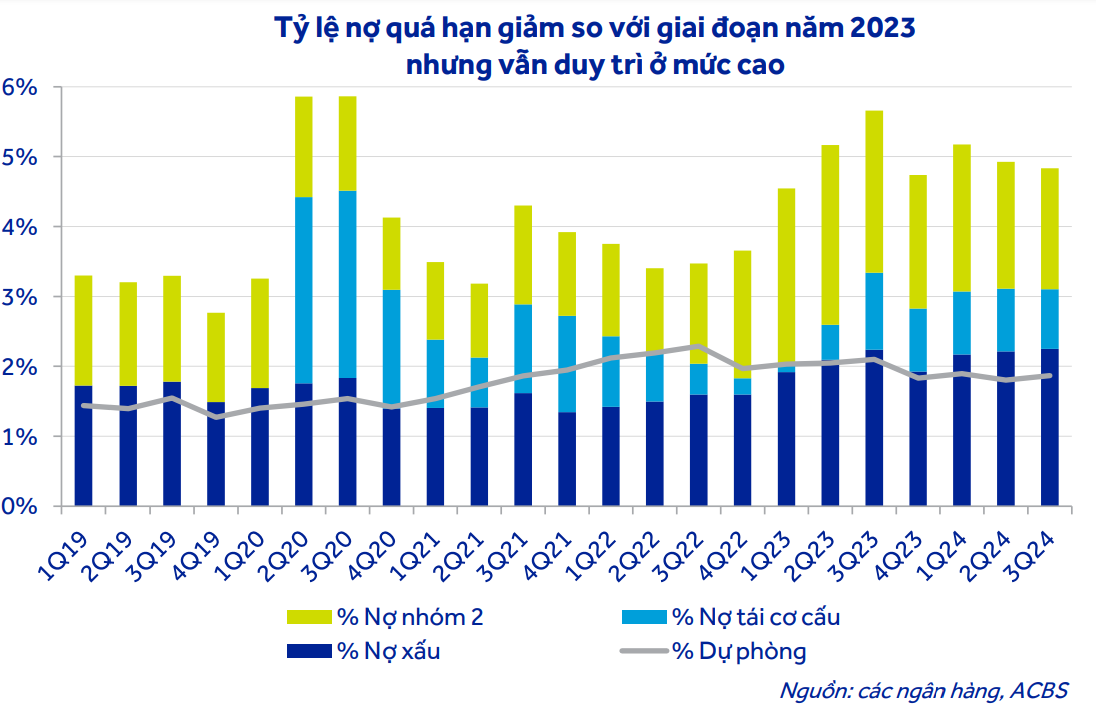

Về tỷ lệ nợ xấu, ACBS nhìn nhận thời điểm khó khăn nhất đã qua và tỷ lệ nợ xấu năm 2025 của các ngân hàng trong danh mục phân tích dự báo giảm xuống 1,5% từ mức 1,6% năm 2024. Tuy nhiên, việc trích lập dự phòng ở mức tương đối thấp trong giai đoạn 2023 - 2024 khiến áp lực trích lập dự phòng trong năm 2025 vẫn sẽ ở mức cao.

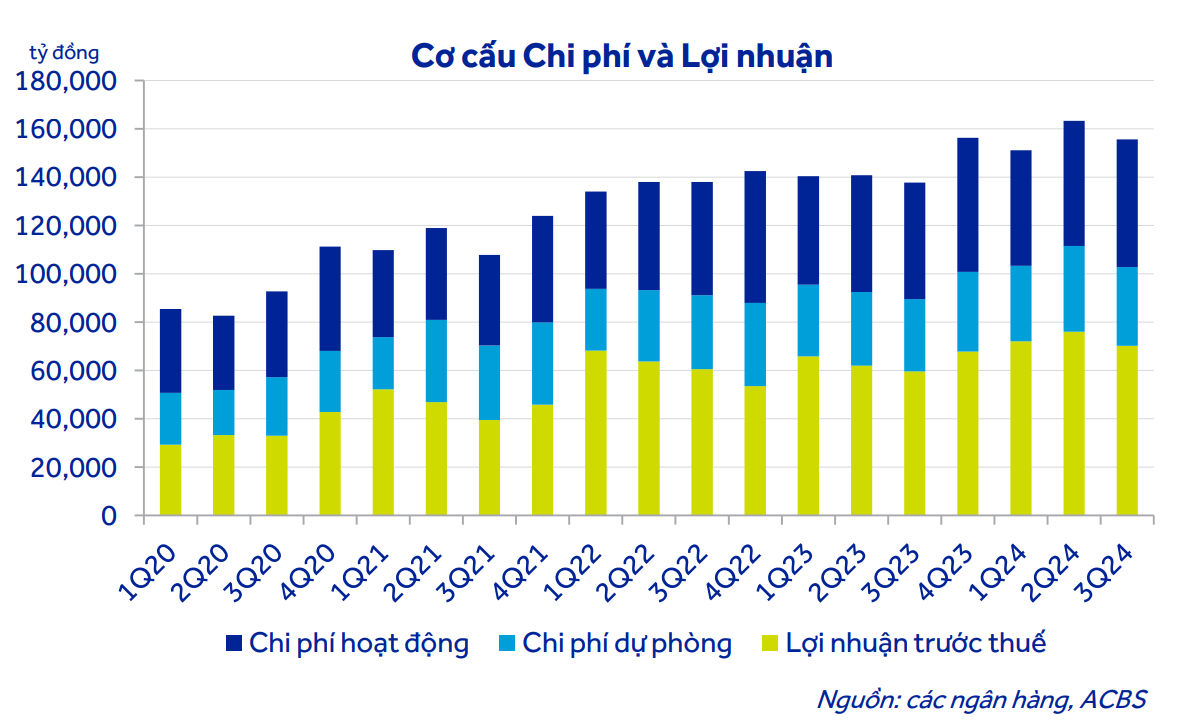

"Chúng tôi dự báo lợi nhuận trước thuế 2025 của các ngân hàng trong danh mục phân tích tăng trưởng 14,9% so với cùng kỳ (svck), chậm lại đôi chút so với mức tăng trưởng 16,2%dự kiến của năm 2024. Trong đó:

Tổng thu nhập dự báo tăng trưởng 15,3% svck với động lực tăng trưởng đến từ tăng trưởng tín dụng tiếp tục ở mức cao là 15,6% svck. Trong khi thu nhập ngoài lãi dự báo chỉ tăng trưởng 8,5% svck do mảng banca dự báo tiếp tục khó khăn.

Chi phí hoạt động được kiểm soát, tăng chậm hơn tổng thu nhập, ở mức 10,8% svck, giúp các ngân hàng vẫn đảm bảo khả năng sinh lời vững chắc. Nhìn chung, các ngân hàng trong danh mục phân tích của chúng tôi có khả năng hạn chế tốc độ gia tăng chi phí nhân sự nhờ đầu tư số hoá trong những năm qua.

Chúng tôi nhận thấy một số tín hiệu tích cực cho thấy nợ xấu đã tạo đỉnh và chất lượng tài sản có thể hồi phục trong năm 2025. Chúng tôi dự phóng tỷ lệ nợ xấu năm 2025 của các ngân hàng trong danh mục phân tích giảm xuống 1,5% từ mức 1,6% năm 2024.

Chi phí tín dụng tăng nhẹ lên 1,2% trong năm 2025 từ mức 1,1% trong năm 2024. Chi phí dự phòng dự báo tăng 22,2% svck do bộ đệm dự phòng hiện không còn dày, nhưng sẽ có sự phân hoá giữa các ngân hàng", ACBS phân tích.