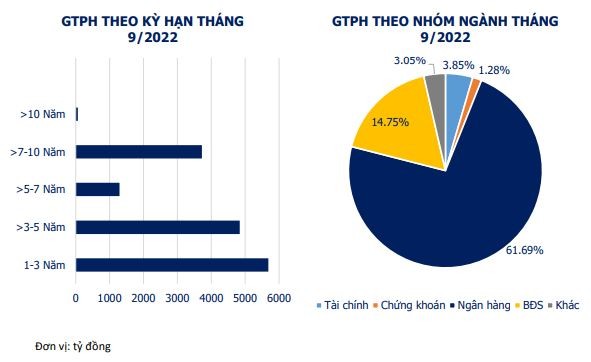

Theo dữ liệu Hiệp hội thị trường trái phiếu Việt Nam (VBMA) tổng hợp từ Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC), tính đến ngày công bố thông tin 30/09, có 25 đợt phát hành TPDN riêng lẻ và 1 đợt phát hành ra công chúng, với tổng giá trị gần 15.6 ngàn tỷ đồng.

Ngân hàng tiếp tục là nhóm dẫn đầu với tổng giá trị phát hành hơn 9.6 ngàn tỷ đồng. Trong đó, Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) phát hành nhiều nhất 3,090 tỷ đồng, theo sau là 2,000 tỷ đồng phát hành bởi Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB), Ngân hàng TMCP Phương Đông (HOSE: OCB) với 1,800 tỷ đồng, và Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) với 750 tỷ đồng.

Theo báo cáo tài chính quý 2/2022 của VietinBank, báo lãi trước thuế gấp 2.1 lần cùng kỳ năm trước, đạt hơn 5,785 tỷ đồng. Nợ có khả năng mất vốn gấp 2.3 lần đầu năm, lên mức hơn 11,858 tỷ đồng.

Những yếu tố giúp lợi nhuận ròng quý 2/2022 của VietinBank gấp đôi cùng kỳ chủ yếu đến từ nguồn thu ngoài lãi tăng mạnh như lãi từ dịch vụ (tăng 15%), lãi từ kinh doanh ngoại hối (tăng 58%).

Bên cạnh đó, lãi từ mua bán chứng khoán đầu tư (gấp 10.9 lần) và thu nhập từ góp vốn, mua cổ phần (gấp 2.4 lần). Nhà “bank” này cũng giảm 17% chi phí dự phòng rủi ro tín dụng, xuống còn hơn 5,883 tỷ đồng. Từ đó, dẫn đến lợi nhuận trước thuế đạt hơn 5,785 tỷ đồng, gấp 2.1 lần cùng kỳ.

Lũy kế 6 tháng đầu năm 2022, lợi nhuận trước thuế hợp nhất của VietinBank chỉ tăng 7% so cùng kỳ, đạt gần 11,608 tỷ đồng. Nguyên nhân chính do thu nhập lãi thuần của Ngân hàng chỉ tăng 3%, đạt hơn 22,118 tỷ đồng, cộng thêm trích lập dự phòng rủi ro tín dụng tăng 22%, lên gần 10,310 tỷ đồng.

Năm 2022, VietinBank đặt kế hoạch tăng 15% lợi nhuận trước thuế riêng lẻ, lên hơn 19,389 tỷ đồng, và được điều chỉnh theo phê duyệt của cơ quan Nhà nước. So với kế hoạch này, Ngân hàng đã thực hiện được 57% mục tiêu lợi nhuận sau 6 tháng.

Quy mô tổng tài sản của VietinBank tính đến cuối quý 2/2022 đạt gần 1.7 triệu tỷ đồng, tăng 10% so với đầu năm. Trong đó, cho vay khách hàng đạt hơn 1.2 triệu tỷ đồng, tăng 10% và tiền gửi của khách hàng đạt hơn 1.2 triệu tỷ đồng, tăng 4%.

Góc tối trong hoạt động kinh doanh của VietinBank là tổng nợ xấu tính đến ngày 30/06/2022 tăng 17% so với đầu năm, lên mức gần 16,667 tỷ đồng.

Trong đó, có sự dịch chuyển từ nợ dưới tiêu chuẩn và nợ nghi ngờ sang nợ có khả năng mất vốn, khiến nợ có khả năng mất vốn cao gấp 2.3 lần đầu năm, lên hơn 11,858 tỷ đồng.

Với dư nợ cho vay tăng thấp hơn nợ xấu, tỷ lệ nợ xấu trên dư nợ vay cũng nhích tăng từ 1.26% đầu năm lên mức 1.35%.

------------------------------------------------

Có bạn thành viên gửi thêm thông tin trên fanpage nên admin bổ sung ở đây:

Vietinbank bản chất đã phải phát hành trái phiếu liên tục từ năm 2019 để bổ sung vốn cho hoạt động kinh doanh của NH. Đấy là vấn đề khá là bí của Vietinbank trong giai đoạn trước. Tại vì về bản chất, để tăng vốn thì có 2 cách:

1. Phát hành cổ phiếu tăng vốn hoặc chia cổ tức bằng cổ phiếu cho nhà đầu tư hiện tại (Vốn cấp 1)

2. Phát hành trái phiếu (là loại hình được Vietinbank sử dụng thường xuyên nhất).

* Ở cách 1:

- Do tỷ lệ sở hữu của Nhà nước đang là 65%, không thể tiếp tục giảm hơn được nữa do chạm tỷ lệ tối thiểu. Nên nếu phát hành, Ngân hàng nhà nước phải bỏ thêm tiền vào và điều này lại không dễ vì ngân sách có hạn, khó bố trí.

- Trường hợp bán lại cho nhà đầu tư nước ngoài: thì từ Tháng 10/2020 trở về trước, tỷ lệ sở hữu của nước ngoài đã là 30%, chạm mốc tối đa nen cũng không thể thu hút thêm vốn nước ngoài.

- Trường hợp chia cổ tức cổ phiếu: Giai đoạn trước 2021, các ngân hàng quốc doanh Vietcom, BIDV, Vietin cũng thường xuyên được đề nghị nhưng không được NHNN phê duyệt. Mãi đến 2021, các Ngân hàng mới có làn sóng tăng vốn để đẩy mạnh HDKD.

* Nên chỉ còn cách đơn giản nhất ở thời điểm đó là phát hành trái phiếu để có vốn hoạt động.

- Nên đó là lí do Vietinbank có tổng giá trị phát hành trái phiếu lớn nhất trong hệ thống Bank.

Không phải cứ phát hành Trái phiếu nhiều là xấu đâu ae. Quan trọng cách thức phát hành của Tổ chức có đúng quy định hay không và mục đích sử dụng có đúng theo quy tắc hay không thôi. Một ít thông tin tham khảo cho mọi người.