Thông thường bên nợ xảy ra vấn đề, các chủ nợ mới “ngồi trên đống lửa”. Còn việc chủ nợ xảy ra vấn đề, các khoản nợ của các bên sẽ như thế nào? mức độ ảnh hưởng đến các “con nợ” ra sao? Đây vẫn là những câu hỏi mở, câu trả lời sẽ tùy trường hợp.

Ví dụ vụ việc ngân hàng Credit Suisse, những bên vay tiền là các doanh nghiệp tại Việt Nam sẽ ảnh hưởng thế nào? Câu trả lời rất khó nói. Tuy vậy một đế chế tài chính xảy ra vấn đề, và là một bên “hậu thuẫn” thường xuyên cho nhiều doanh nghiệp/cá nhân vay vốn, thì chắc chắn không ít thì nhiều cũng sẽ ảnh hưởng.

Credit Suisse được xem là “hậu thuẫn” tài chính cho khá nhiều các doanh nghiệp ở Việt Nam, câu chuyện trước mắt sẽ là “tìm” nguồn vay mới, và câu chuyện tiếp theo là hướng giải quyết các tài sản thế chấp của Credit Suisse.

Novaland có khoản vay tài chính hơn 1.900 tỷ đồng tại Credit Suisse

Câu cửa miệng của khá nhiều các nhà phân tích hiện nay là việc Credit Suisse đang là “bà đỡ” về vốn cho khá nhiều các doanh nghiệp bất động sản. Cái tên nổi cộm hiện nay đang là Novaland (mã chứng khoán NVL).

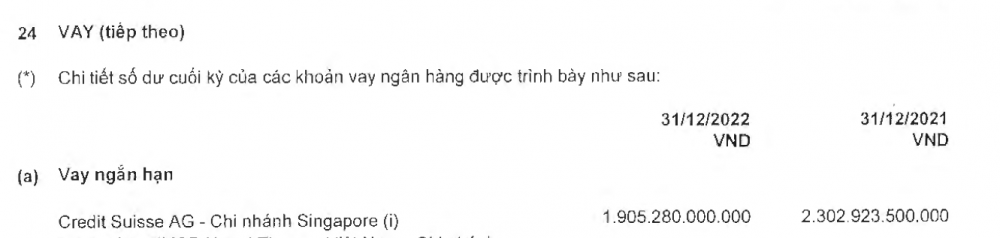

Báo cáo tài chính quý 4/2022 của Novaland ghi nhận công ty còn khoản dư nợ vay tài chính ngắn hạn hơn 1.900 tỷ đồng tại Credit Suisse AG chi nhánh Singapore. Đây là khoản vay có tổng hạn mức 251 triệu USD cho CTCP Nova Hospitality, gồm 2 khoản vay. Khoản vay bằng đô la Mỹ được thu xếp bởi Credit Suisse AS Singapore và những bên cho vay hợp vốn khác như Industrieal and Commercial Bank of China Limited, Hongkong Branch; Taichung Commercial Bank Co., Ltd; Taiwam Business Bank; Offshore Banking Branch…

Khoản vay có thời hạn 42 tháng, đã được giải ngân 250 triệu USD và được đảm bảo bằng tổng giá trị tài sản hình thành trong tương của một dự án tại huyện Xuyên Mộc, tỉnh Bà Rịa – Vũng Tàu. Khoản vay này còn dư nợ hơn 81,25 triệu USD tương ứng khoảng 1.900 tỷ đồng kể trên đến 31/12/2022.

|

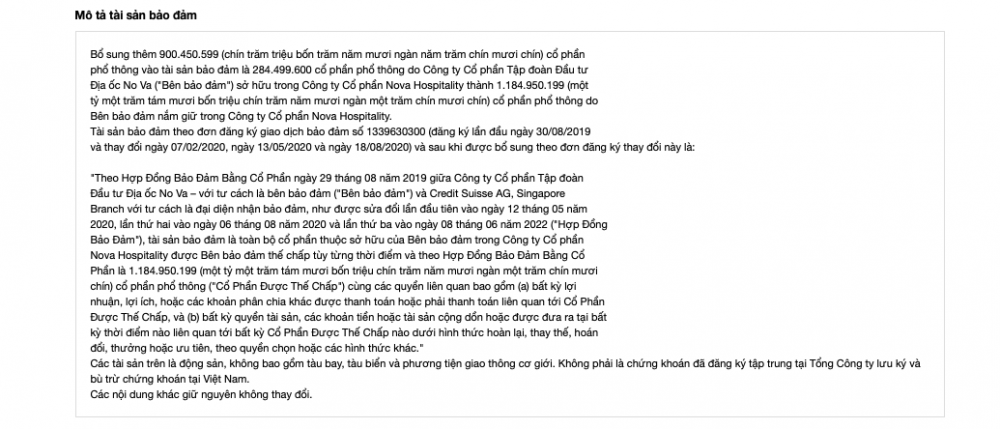

Thông tin giao dịch tài sản đảm bảo ghi nhận tháng 8/2019 Novaland có giao dịch đảm bảo, bên nhận đảm bảo là Credit Suisse và các bên hợp danh như Industrieal and Commercial Bank, Taiwam Business Bank, Union Bank of Taiwan, Taichung Commercial Bank… mà tài sản đảm bảo là cổ phần của Novaland tại Nova Hospital. Số cổ phần này nhiều lần được bổ sung. Lần bổ sung gần đây nhất tháng 6/2022 Novaland đã thêm hơn 900 triệu cổ phần tại Nova Hospital, lên tổng hơn 1,18 tỷ cổ phần phổ thông tại Nova Hospital do Novaland nắm giữ. Thời hạn vay 42 tháng, tương ứng khoản vay này sẽ đến hạn trả ngay quý 1/2023.

|

Hai khoản vay trái phiếu hơn với tổng 8.200 tỷ đồng

Ngoài dư nợ vay tài chính hơn 1.900 tỷ đồng Novaland còn các khoản vay trái phiếu dài hạn hơn 8.200 tỷ đồng tại Credit Suisse gồm hai khoản:

Khoản 1 hơn 7.085 tỷ đồng – là khoản huy động vốn bằng việc phát hành 1.500 tỷ đồng trái phiếu chuyển đổi ngày 16/7/2021 do The Bank of New York Mellon chi nhánh London với tư cách là đại lý ủy thác và Credit Suisse chi nhánh Singapore thu xếp và làm đại lý phát hành (trái phiếu NVLD2126009). Trái phiếu có tổng trị giá 300 triệu USD đáo hạn vào 16/7/2026, chịu lãi suất 5,25%/năm. Đây là trái phiếu KHÔNG có tài sản đảm bảo và có thể chuyển đổi thành cổ phần CTCP Tập đoàn đầu tư Địa ốc No Va (NVL). Giá chuyển đổi ban đầu được xác định bằng 135.700 đồng/cổ phần, và được điều chỉnh thành 85.000 đồng/cổ phần tại ngày 19/1/2022.

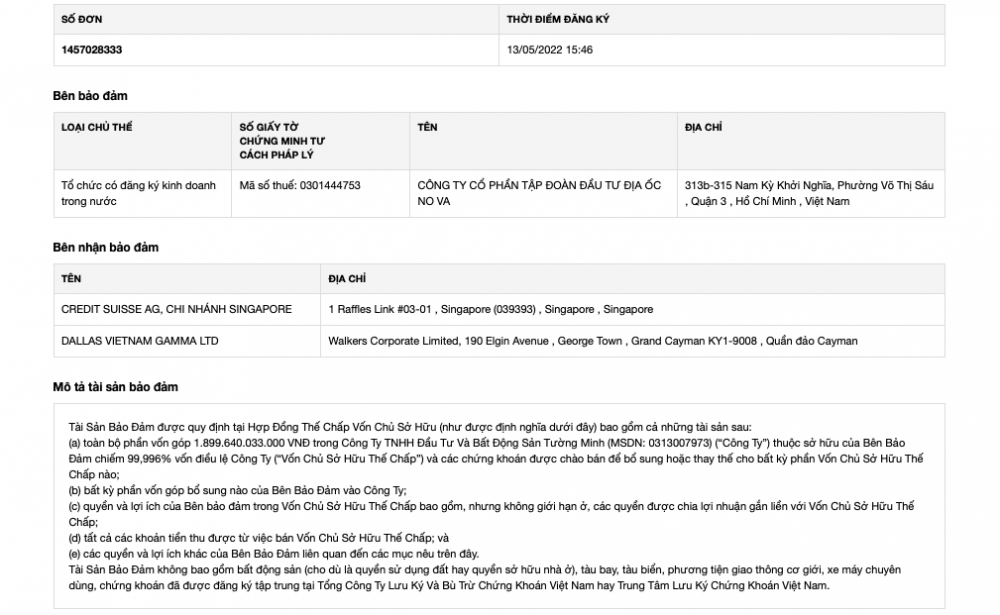

Khoản 2, là khoản vay 1.154 tỷ đồng, vay trái phiếu với chủ nợ là Credit Suisse và Dallas Vietnam Gamma Ltd (4.620 tỷ đồng) – là khoản vay huy động bằng việc phát hành 5.543 trái phiếu chuyển đổi và 231 trái phiếu không chuyển đổi kèm chứng quyền vào ngày 19/5/2022 do Chứng khoán SSI là tổ chức tư vấn hồ sơ chào bán, đại lý phát hành, đại lý lưu ký và quản lý chuyển nhượng trái phiếu.

Gói trái phiếu số 1 - gói chuyển đổi 5.543 tỷ đồng kỳ hạn 10 năm, lãi suất cố định 10%/năm, KHÔNG tài sản đảm bảo và có thể chuyển đổi thành cổ phần CTCP Tập đoàn đầu tư địa ốc No Va bắt đầu từ tròn 41 ngày kể từ ngày chào bán. Giá chuyển đổi bằng 93.960 đồng/cổ phiếu.

Gói trái phiếu số 2 - gói kèm chứng quyền trị giá 231 tỷ đồng cũng có kỳ hạn 10 năm, lãi suất cố định 8%/năm được đảm bảo thứ cấp bằng cổ phần và vốn góp tại 2 dự án. Giá thực hiện chứng quyền ban đầu là 76.984 đồng/cổ phiếu.

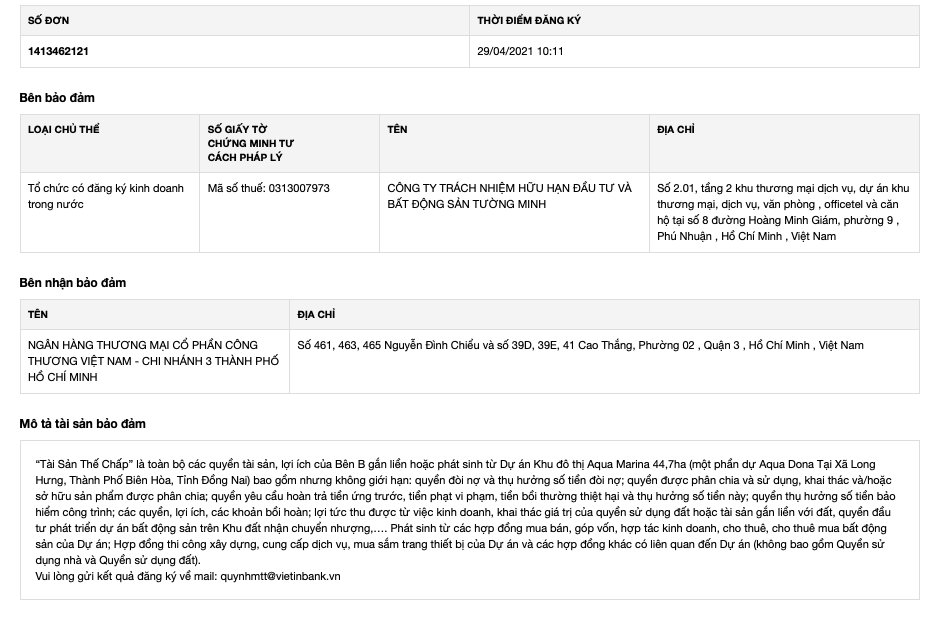

Đối với khoản vay trái phiếu số 2, gói 2, Novaland có giao dịch thỏa thuận ký tháng 5/2023 với bên nhận đảm bảo là Credit Suisse AG chi nhánh Singapore và Dallas Vietnam Gamma Ltd. Tài sản đảm bảo là giá trị phần vốn góp trị giá hơn 1.899 tỷ đồng trong Công ty TNHH Đầu tư và Bất động sản Tường Minh thuộc sở hữu của Novaland, tương ứng 99,996% vốn cổ phần của Tường Minh. Như vậy có thể hiểu Novaland cầm cố gần như toàn bộ cổ phần của Công ty Bất động sản Tường Minh cho Credit Suisse và Dallas Vietnam.

|

Công ty TNHH Đầu tư và Bất động sản Tường Minh có địa chỉ tại tầng 2 Khu thương mại dịch vụ dự án Khu thương mại dịch vụ, văn phòng… số 8 đường Hoàng Minh Giám, phường 9, quận Phú Nhuận, Thành phố Hồ Chí Minh.

Trước đó tháng 4/2021 BĐS Tường Minh đã đưa toàn bộ quyền tài sản, lợi ích gắn liền phát sinh từ Dự án Khu đô thị Aqua Marina 44,74ha (một phần dự án Aqua Dona tại xã Long Hưng, thành phố Biên Hòa, tỉnh Đồng Nai) đi cầm cố, bên nhận cầm cố là Ngân hàng TMCP Công thương Việt Nam (Vietinbank).

|

Như vậy đối với khoản vay này, có thể hiểu Novaland mang 99,999% vốn cổ phần tại Tường Minh thế chấp tại Credit Suisse và Dallas; còn Tường Minh lại đem toàn bộ quyền tài sản và lợi ích liên quan tại dự án Aqua Marina 44,7ha thế chấp tại Vietinbank.

Kịch bản nào sẽ xảy ra khi Credit Suisse “có chuyện”?

Cập nhật mới nhất, đêm qua UBS đã đạt được thỏa thuận mua lại Credit Suisse với giá 3,25 tỷ USD, Novaland có trái chủ mới. Trước đó UBS cũng được cho là đã cho Credit Suisse vay một số tiền lớn để giải quyết khó khăn hiện tại, giúp ngân hàng này không rơi vào tình thế phá sản để chờ đợi các quyết sách mới.

Vấn đề của Credit Suisse đang được xử lý. Tuy vậy ở khía cạnh khác, các “con nợ” cũng đang tính đến những tình huống có thể xảy ra khi UBS được cho rằng muốn giảm quy mô mảng ngân hàng đầu tư của Credit Suisse. Mọi kịch bản chỉ đang ở mức giả định cho những trường hợp xấu nhất.

Đối với khoản vay tài chính tại Credit Suisse còn dư nợ hơn 1.900 tỷ đồng sắp đến hạn, thế chấp bằng hơn 1,18 tỷ cổ phần phổ thông tại Nova Hospital. Nova Hospital là doanh nghiệp thành lập tháng 7/2015 chuyên về kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu hoặc đi thuê, công ty do Novaland sở hữu 100% vốn điều lệ, và do bà Nguyễn Thị Thùy Dương là người đại diện theo pháp luật.

Đây là khoản vay đáng chú ý nhất vì đến hạn trong nay mai, trong bối cảnh Novaland đang khó khăn về dòng tiền. Các kịch bản mà chuyên gia, nhà đầu tư đưa ra, là việc Credit Suisse “lấy” cổ phần tại No Va Hospital và rao bán để thu hồi công nợ, Novaland muốn giữ “con gà đẻ trứng vàng” chuyên về mảng bất động sản du lịch nghỉ dưỡng này, sẽ phải “gom” tiền để trả nợ nếu không muốn rơi vào tay bên khác.

Đối với các khoản vay trái phiếu: Nếu khoản vay tài chính 1.900 tỷ đồng là "cảnh" hiện hữu trước mắt, thì khoản vay trái phiếu cũng mang đến nỗi lo không hề nhỏ dù kỳ hạn đáo hạn còn rất xa – lô trái phiếu NVL2126009 đáo hạn vào năm 2026 còn lô trái phiếu số 2 phát hành năm 2022 và kỳ hạn 10 năm.

Đối với các khoản vay trái phiếu chuyển đổi, một điều dễ nhận thấy giá chuyển đổi đang ở mức rất cao, nên việc các trái chủ chấp thuận chuyển đổi cổ phần thời gian này là điều khó xảy ra nhất, nhất là đối với trường hợp đang khủng hoảng như Credit Suisse.

Các kịch bản nào sẽ xảy ra? Mọi việc vẫn chờ quyết định và cách thức xử lý các khoản nợ của Credit Suisse. Tuy vậy mối lo rất cận kề với các lô trái phiếu KHÔNG tài sản đảm bảo. Kịch bản xấu nhất là việc phía Credit Suisse “xử lý” bằng việc bán tháo các lô trái phiếu giá rẻ ra thị trường để thu hồi bớt công nợ - việc đã từng xảy ra ở một số trường hợp tại Việt Nam.

Nỗi lo của các trái chủ của Novaland

Hơn 8.200 tỷ đồng đối với các lô trái phiếu này, nếu kịch bản xấu xảy ra, bị bán giá rẻ trên thị trường, sức ảnh hưởng đến các nhà đầu tư sẽ vô cùng lớn. Nguyên nhân bởi Novaland còn dư nợ trái phiếu nói chung rất lớn.

Báo cáo tài chính quý 4/2022 ghi nhận đến 31/12/2022 Novaland còn dư nợ trái phiếu ngắn hạn 18.445 tỷ đồng, tăng 10.850 tỷ đồng so với thời điểm đầu năm. Ngoài ra dư nợ trái phiếu dài hạn 25.724 tỷ đồng, giảm 3.570 tỷ đồng so với thời điểm đầu năm. Tổng dư nợ trái phiếu ngắn và dài hạn hơn 44.100 tỷ đồng.

Nếu lô trái phiếu liên quan Credit Suisse bị bán rẻ, liệu có ảnh hưởng đến mặt bằng chung các lô trái phiếu còn lại? câu hỏi vẫn chờ diễn biến và cách xử lý của phía Credit Suisse.

Nguồn: Hồ Nga/Người Quan sát