Năm 2011, lạm phát của Việt Nam là 18,6% - tăng mạnh từ mức 11,75% năm trước đó, báo hiệu một "mùa đông lạnh giá" với hệ thống tài chính. Cũng ngay trong năm, Ngân hàng Nhà nước Việt Nam tiến hành thắt chặt tiền tệ, với 4 lần tăng lãi suất tái cấp vốn (lên tới 15%/năm) và đưa tốc độ tăng trưởng tín dụng của toàn hệ thống xuống còn 12% - chỉ cao hơn 2 lần so với tốc độ tăng trưởng GDP, trong khi các năm trước thường cao gấp 5-6 lần.

Chiến dịch tái cơ cấu hệ thống ngân hàng cũng được bắt đầu từ nửa sau của năm 2011 với nhiều biện pháp cứng rắn. TS Nguyễn Thị Kim Thanh, nguyên Viện trưởng Viện Chiến lược Ngân hàng Nhà nước nhận xét: "Các giải pháp tái cơ cấu mạnh mẽ, phù hợp với thực tiễn đã thúc đẩy hệ thống ngân hàng Việt Nam thay đổi và phát triển mạnh mẽ như hiện nay".

Trên thực tế, điều có tác động bao trùm đối với chiến dịch tái cơ cấu hệ thống ngân hàng là chủ trương "bàn tay sắt" với chiến dịch chống tham nhũng mạnh mẽ của Đảng dưới sự lãnh đạo của Tổng Bí thư Nguyễn Phú Trọng. Đây chính là nhân tố không chỉ tác động tới hệ thống ngân hàng Việt Nam mà còn nhiều lĩnh vực khác của nền kinh tế.

Kể từ năm 2012, các điểm yếu của hệ thống ngân hàng Việt Nam được bộc lộ rất rõ và đưa ra pháp luật với điểm bùng phát là cuộc khủng hoảng bầu Kiên tại ACB. Theo đánh giá của một cựu quan chức cấp cao của Ngân hàng Nhà nước Việt Nam: "Song song với việc xử lý nhiều vụ việc sai pháp luật trong hệ thống, ‘cơn đại hồng thuỷ’ những năm 2011-2012-2013 đã khiến cả ngân hàng thương mại lẫn Ngân hàng Nhà nước đều rút ra được những bài học xương máu về tính thận trọng và sự minh bạch".

Chuyên gia này nhận xét, việc hàng loạt các cán bộ cao cấp của ngân hàng phải vào tù, cùng nhiều bài học từ những ngân hàng 0 đồng, vụ bầu Kiên, Ngân hàng Đông Á… là lời cảnh cáo nghiêm khắc với các hành động vượt rào, mạo hiểm của các lãnh đạo nhà băng. "Người ta phải thận trọng hơn nhiều khi ra quyết định cho vay và cũng không dám liều kể cả khi bị ép. Thực tế khắc nghiệt đã khiến các ngân hàng thương mại phải ‘trở lại đường ray’, chuẩn mực hơn và giúp cho hệ thống trở nên lành mạnh hơn", chuyên gia này bình luận.

Ngay cả Ngân hàng Nhà nước Việt Nam – tổ chức thực thi chiến dịch tái cơ cấu cũng phải thay đổi tương tự. Cơn bão khủng hoảng không chỉ đưa nhiều lãnh đạo, nhân viên ngân hàng thương mại vào tù mà cũng khiến không ít cán bộ của Ngân hàng Nhà nước bị kỷ luật và một số người cũng phải đứng trước vành móng ngựa.

"Với tư cách là cơ quan quản lý, Ngân hàng Nhà nước thấy rất rõ là phải đưa các tiêu chuẩn quốc tế như BASEL II, BASEL III… nhanh chóng áp dụng trong hệ thống, để các ngân hàng thương mại tăng tính an toàn, khả năng chống chịu rủi ro", chuyên gia này cho biết.

Vị cựu quan chức cấp cao này cho rằng, thái độ thận trọng, sự minh bạch được đề cao, các tiêu chuẩn quốc tế về quản trị được áp dụng rộng rãi trong hệ thống ngân hàng Việt Nam là thay đổi quan trọng nhất trong 10 năm qua. "Có thể hiểu là sau những hậu quả xảy ra trong quá khứ, trọng tài thổi còi nghiêm túc hơn, cầu thủ đá đúng luật và mẫu mực hơn tạo nên một trận đấu khác. Đó mới là bản chất thay đổi của hệ thống ngân hàng Việt Nam trong 10 năm qua", chuyên gia này bình luận.

Techcombank đã vươn lên trở thành ngân hàng cổ phần tư nhân hiệu quả và lớn nhất Việt Nam.

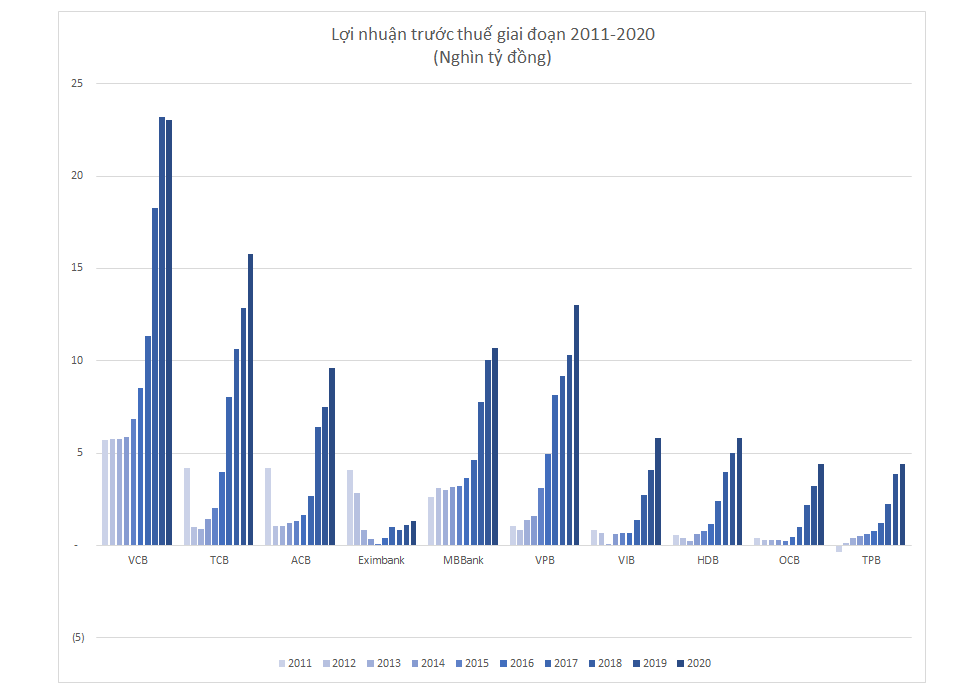

Năm 2011, 3 ngân hàng cổ phần "ông lớn" là ACB, Techcombank và Eximbank đều vượt mốc lợi nhuận 4.000 tỷ đồng – tương đương với BIDV thời điểm đó. Nếu không có cuộc khủng hoảng bầu Kiên vào tháng 8/2012, hệ thống ngân hàng Việt Nam đã có những thay đổi về vị trí với "Big 4".

Thế nhưng, sau năm 2012 và 2013, cả 3 nhà băng này đều bắt đầu quá trình tái cơ cấu để tìm lại vị trí của mình hoặc đi xuống sau khi có thời hoàng kim rực rỡ bởi sự thay đổi về nhân sự cấp cao. Bên cạnh đó, thay đổi lớn về điều hành chính sách tiền tệ với trần tín dụng hằng năm cũng làm thay đổi "cuộc chơi" giữa các ngân hàng thương mại.

"Cạnh tranh giữa các ngân hàng vốn không phải kiểu môn golf (tự đấu với chính mình) mà giống một trò chơi đối kháng như bóng đá hay tennis: nếu đội này yếu đi sẽ tạo cơ hội cho đội kia mạnh lên và ngược lại. Cùng với trần tín dụng, cơ hội để vươn lên với đặc thù về ‘tính đối kháng trên thị trường’ cũng góp phần giúp một số ngân hàng trỗi dậy", cựu Tổng giám đốc một ngân hàng lớn nhận xét.

Trong bối cảnh mới, ổn định kinh tế vĩ mô được chú trọng, chiến dịch chống tham nhũng bằng "bàn tay sắt" của Tổng Bí thư được triển khai ở khắp mọi cấp, tái cơ cấu ngân hàng cũng có những kết quả rõ rệt. Ở cấp độ ngân hàng thương mại, những nhà băng có nhân sự cấp cao tốt, hoặc ông chủ mới cùng bộ máy điều hành tốt… đã phục hồi qua khủng hoảng tài chính và có những thay đổi ngoạn mục.

Thành công nhất trong quá trình tái cơ cấu từ một ngân hàng đứng hạng bét trong hệ thống (42/42) là TPBank. Một ngân hàng quốc doanh cũng có thay đổi lớn về tăng trưởng và hiệu quả kinh doanh là Vietcombank. Ngân hàng cổ phần lớn nhưng chậm chạp có chuyển mình, rồi như "lột xác" để phát triển nhanh và hiệu quả là MB.

ACB – nhà băng gặp cú đột quỵ khủng khiếp với vụ án bầu Kiên, cũng đã "trở lại yên chiến mã" sau 3 năm vật lộn với khó khăn, tăng trưởng mạnh mẽ sau đó và đã trở thành Top 3 về hiệu quả kinh doanh. Techcombank sau một vài năm thay đổi chiến lược cũng đã tìm thấy động lực tăng trưởng mới và vươn lên mạnh mẽ với vị trí ngân hàng cổ phần tư nhân hiệu quả và lớn nhất Việt Nam.

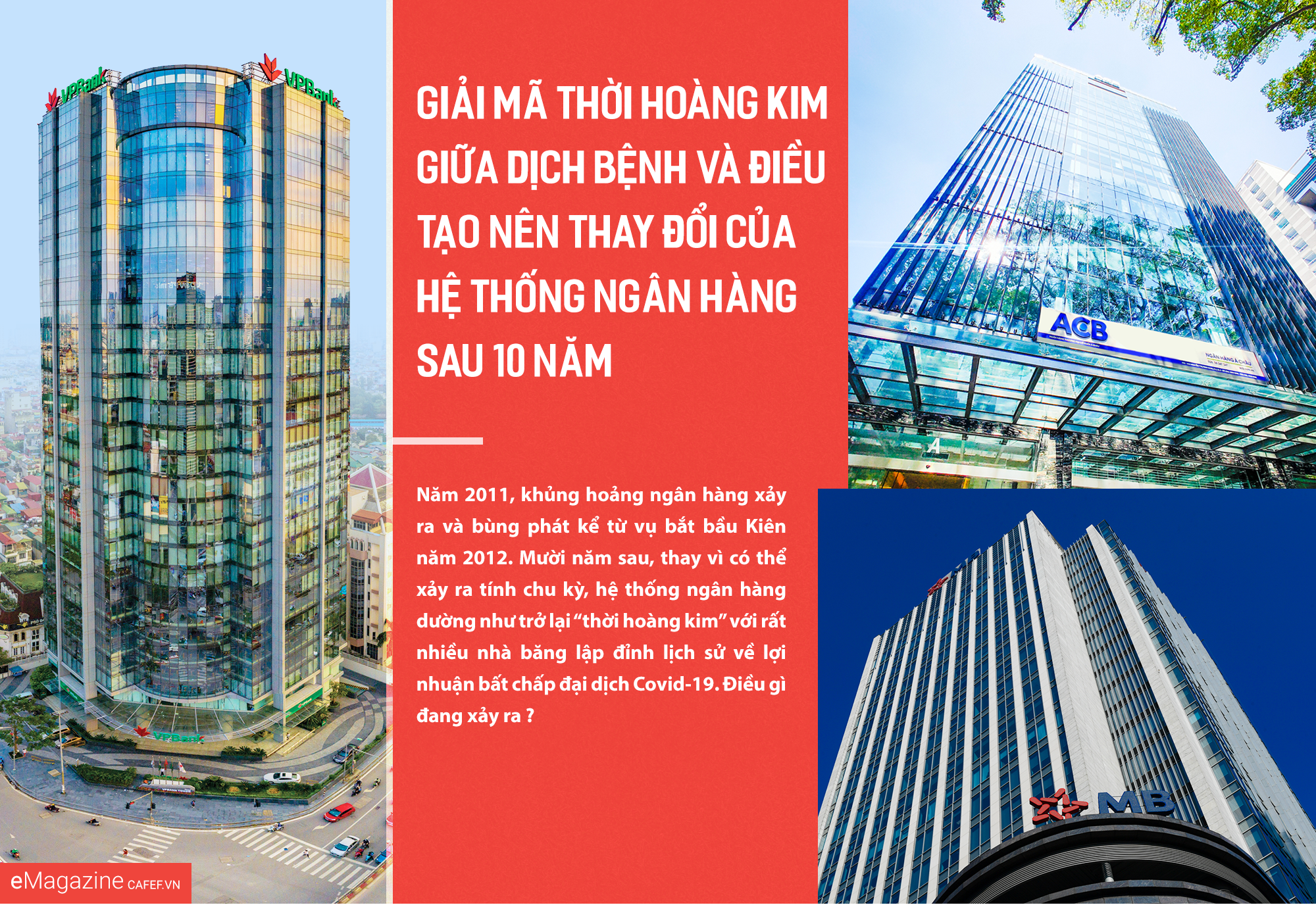

OCB – một ngân hàng tư nhân vô danh và gần như "vô chủ" vào 10 năm trước cũng có được thay đổi rất lớn về hiệu quả kinh doanh cũng như tăng trưởng sau 5 năm thay đổi hệ thống. VPBank – một nhà băng gặp rắc rối với vấn đề của HĐQT và không có chiến lược mạnh mẽ, cũng lột xác sau khi có ông chủ mới cùng CEO mới. Nhà băng này đã vươn lên trở thành ngân hàng hiệu quả nhất về kinh doanh trong 5 năm gần đây…

Thế nhưng, không phải ngân hàng nào cũng tận dụng được cơ hội từ sự thay đổi của môi trường vĩ mô đó. "Thời thế tạo anh hùng, nhưng để trở thành anh hùng thì trước hết họ phải có các phẩm chất thích ứng với thời thế đó" là nhận xét của một banker kỳ cựu khi nói về một số nhà băng vẫn ngụp lặn trong rắc rối, mà Eximbank là một ví dụ. Kể từ năm 2014, nhà băng này đã bắt đầu chu kỳ đi xuống sau thời hoàng kim nhất với hàng loạt rắc rối nội bộ và đến nay vẫn chưa kết thúc.

Một ngân hàng cổ phần từng có máu mặt khác trên thị trường dù đã có những thay đổi mạnh mẽ nhưng vẫn chưa thể trở lại vị thế của mình bởi những "vết thương" nặng nề sau vụ án với một thành viên HĐQT tạo ra trước đó…

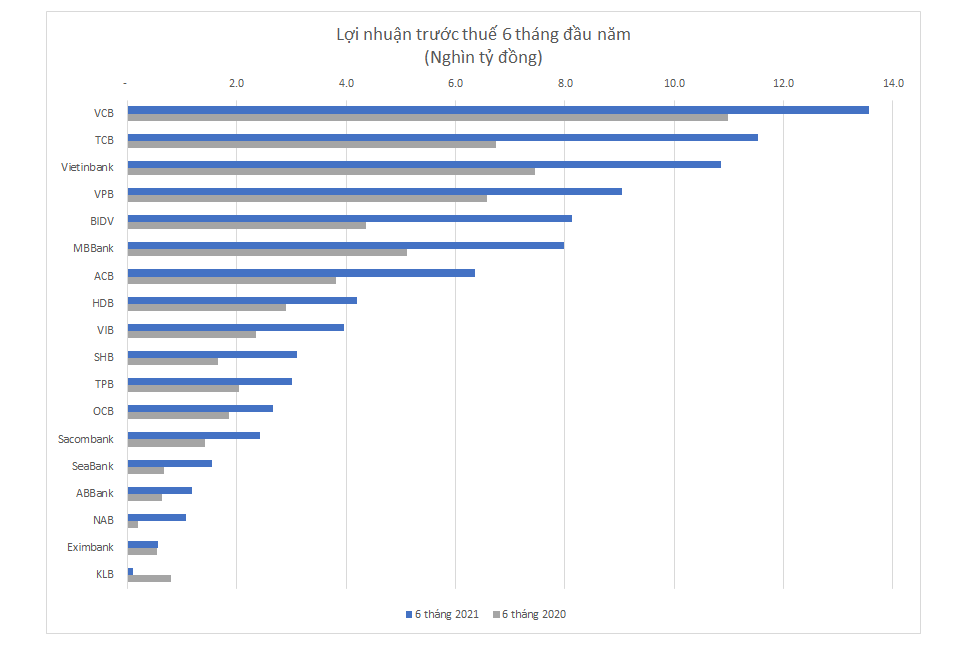

Năm 2020 và 6 tháng đầu năm 2021, bất chấp đại dịch Covid-19, hầu hết các ngân hàng thương mại đều báo lãi khủng với nhiều con số lập kỷ lục, giá cổ phiếu nhiều ngân hàng liên tục lập đỉnh lịch sử. Hoạt động kinh doanh của các nhà băng Việt Nam dường như "lội ngược dòng Covid". Sau 10 năm, kể từ cuộc khủng hoảng năm 2011, hệ thống ngân hàng chưa cho thấy dấu hiệu của tính chu kỳ mà còn thể hiện như ở "thời hoàng kim".

Bình luận về hiện tượng lãi khủng của các ngân hàng thương mại, cố vấn cao cấp của một nhà băng cổ phần – nguyên tổng giám đốc một ngân hàng lớn, nói: "Các con số về lợi nhuận lớn được công bố là thật và điều đó không thể phủ nhận. Tuy nhiên, phải rất thận trọng với từ ‘thời hoàng kim’ bởi phải xét đến những yếu tố đứng đằng sau con số lợi nhuận đó".

Theo chuyên gia này, trước tháng 6/2021, nền kinh tế Việt Nam vẫn giữ được trạng thái ổn định, tăng trưởng tốt và đây chính là nhân tố giúp cho các ngân hàng thương mại có được thuận lợi lớn. "Khi Việt Nam chống dịch tốt và các nguồn tiền từ quốc tế đổ vào nhiều cũng là nhân tố giúp các ngân hàng trong nước có được cơ hội. Tuy nhiên, nhiều thứ đã thay đổi kể từ sau tháng 6/2021 và bức tranh sẽ không còn sáng sủa như trước nữa", ông này nói.

Thêm vào đó, kể từ khi Ngân hàng Nhà nước ban hành Thông tư số 01 cho phép các nhà băng cơ cấu lại thời hạn trả nợ do đại dịch Covid-19 và đến nay là Thông tư số 03, các số liệu kế toán về lợi nhuận bị ảnh hưởng. Theo đó, chu kỳ phải hạch toán đầy đủ các khoản dự phòng rủi ro được đẩy về tương lai 1 đến 3 năm kế tiếp nên lợi nhuận hiện tại có thể chưa phản ánh đầy đủ rủi ro có thể đến trong tương lai.

"Nếu nhìn vào điều đó thì có thể nói thẳng: đây không phải là ‘thời hoàng kim’. Tuy nhiên, các ngân hàng trong nước đã có sức chống chịu tốt hơn rất nhiều so với 10 năm trước và có thể góp phần tạo ra sự ổn định vĩ mô ngay cả trong khủng hoảng dịch bệnh", chuyên gia này nhận định.

Ngoài câu chuyện về lợi nhuận khủng của ngân hàng trong đại dịch, câu chuyện về vai trò dẫn dắt của các nhà băng cổ phần quốc doanh trong tương lai cũng đang thay đổi. Ngân hàng Nhà nước Việt Nam đã có văn bản cho phép VPBank phát hành cổ phiếu tăng vốn điều lệ thêm 19.758 tỷ đồng, lên hơn 45.000 tỷ đồng. Nếu thực hiện sớm cả việc phát hành riêng lẻ cho cổ đông nước ngoài 15%, VPBank sẽ trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống, vượt cả Vietcombank, Vietinbank, BIDV.

Bên cạnh đó, Ngân hàng cổ phần Quân đội (MB) cũng triển khai chia cổ tức tỷ lệ 35% để tăng vốn lên 37.783 tỷ đồng, MB cũng sẽ vượt mặt các ngân hàng lớn như Vietcombank về vốn điều lệ.

Câu chuyện về vốn điều lệ chỉ là một tín hiệu mang tính biểu trưng cho thấy khoảng cách về quy mô giữa các ngân hàng cổ phần lớn và "Big 4" ngày càng thu hẹp. Thực tế, Techcombank – ngân hàng thương mại cổ phần tư nhân lớn nhất Việt Nam, đã thực sự "phả hơi nóng" về quy mô với "Big 4" chứ không đơn thuần về danh nghĩa vốn điều lệ như VPBank hay MB.

Với khả năng vận hành hiệu quả cao hơn, linh hoạt hơn đồng thời có tham vọng tăng trưởng mạnh mẽ hơn nhiều các ông lớn "Big 4", những nhà băng như Techcombank, VPBank, ACB, MB… có khả năng vượt lên trong tương lai là điều có thể dự báo. Tuy nhiên, câu chuyện còn lại là các quy định về quản lý mang tính hành chính như "trần tín dụng" cho mỗi ngân hàng sẽ thay đổi, thậm chí gỡ bỏ sẽ được xử lý ra sao.

Hoàng Ly

Hương Xuân