FOMC tháng 9 - Cắt bao nhiêu là đủ ?

Cuộc họp chính sách của Cục Dự trữ Liên bang Mỹ (Fed) vào ngày 17-18/9 tới đây đang thu hút sự quan tâm đặc biệt từ giới tài chính toàn cầu. Sau hơn hai năm tăng lãi suất mạnh mẽ để kiềm chế lạm phát, thị trường đang kỳ vọng rằng Fed có thể bắt đầu cắt giảm lãi suất, đánh dấu bước ngoặt quan trọng trong chính sách tiền tệ của ngân hàng trung ương Mỹ.

Lạm phát hạ nhiệt và động lực cắt giảm lãi suất

Dữ liệu mới nhất về lạm phát vào tháng 8 cho thấy áp lực giá cả đã giảm đáng kể so với giai đoạn 2021-2022. Chỉ số giá tiêu dùng (CPI) hàng năm đang ở mức thấp nhất kể từ tháng 2/2021. Song song đó, chỉ số giá sản xuất (PPI) cũng cho thấy mức tăng giá đã được kiểm soát tốt hơn.

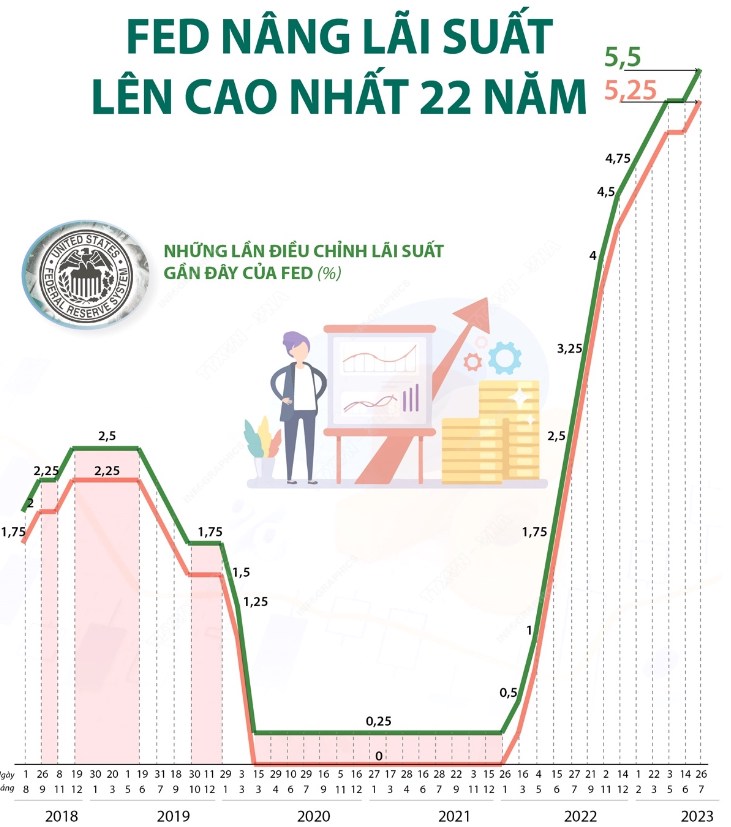

Sự ổn định về giá cả này tạo tiền đề cho Uỷ ban Thị trường Mở Liên bang (FOMC) – cơ quan chịu trách nhiệm hoạch định chính sách tiền tệ – cân nhắc cắt giảm lãi suất. Nếu Fed thực sự hành động, đây sẽ là lần đầu tiên ngân hàng trung ương hạ lãi suất sau chuỗi tăng liên tục kể từ tháng 3/2020, đưa lãi suất từ mức gần bằng 0 lên 5,25% - 5,5% như hiện nay.

Nhà đầu tư và các doanh nghiệp, đặc biệt là các công ty nhạy cảm với lãi suất, đang rất kỳ vọng vào quyết định này. Lãi suất giảm có thể tạo điều kiện cho các doanh nghiệp tiếp cận vốn rẻ hơn, đồng thời thúc đẩy tăng trưởng kinh tế và doanh thu. Đặc biệt, trong bối cảnh các doanh nghiệp đang chịu áp lực từ lãi suất vay cao và lạm phát kéo dài, một động thái cắt giảm lãi suất từ Fed có thể là cú hích cần thiết để khôi phục niềm tin vào thị trường.

Những lo ngại về kinh tế chững lại

Tuy nhiên, một câu hỏi lớn đang được đặt ra: Fed cắt giảm lãi suất vì lý do gì? Liệu đó là dấu hiệu của sự hạ nhiệt thành công của lạm phát, hay là phản ứng trước nỗi lo suy thoái kinh tế?

Những tín hiệu gần đây về tăng trưởng kinh tế Mỹ đang cho thấy dấu hiệu chững lại. Nếu Fed cắt giảm lãi suất không phải vì kiểm soát được lạm phát, mà là do lo ngại về nguy cơ suy thoái, điều này có thể tác động tiêu cực lên thị trường. Chiến lược gia Binky Chadha tại Deutsche Bank nhận định: “Nếu Fed cắt giảm lãi suất vì tình trạng giảm phát diễn ra tốt, điều đó rất tích cực cho thị trường chứng khoán. Nhưng nếu họ cắt giảm vì lo ngại về tăng trưởng, đó là thông tin tiêu cực”.

Mức độ cắt giảm: 0,25% hay 0,5%?

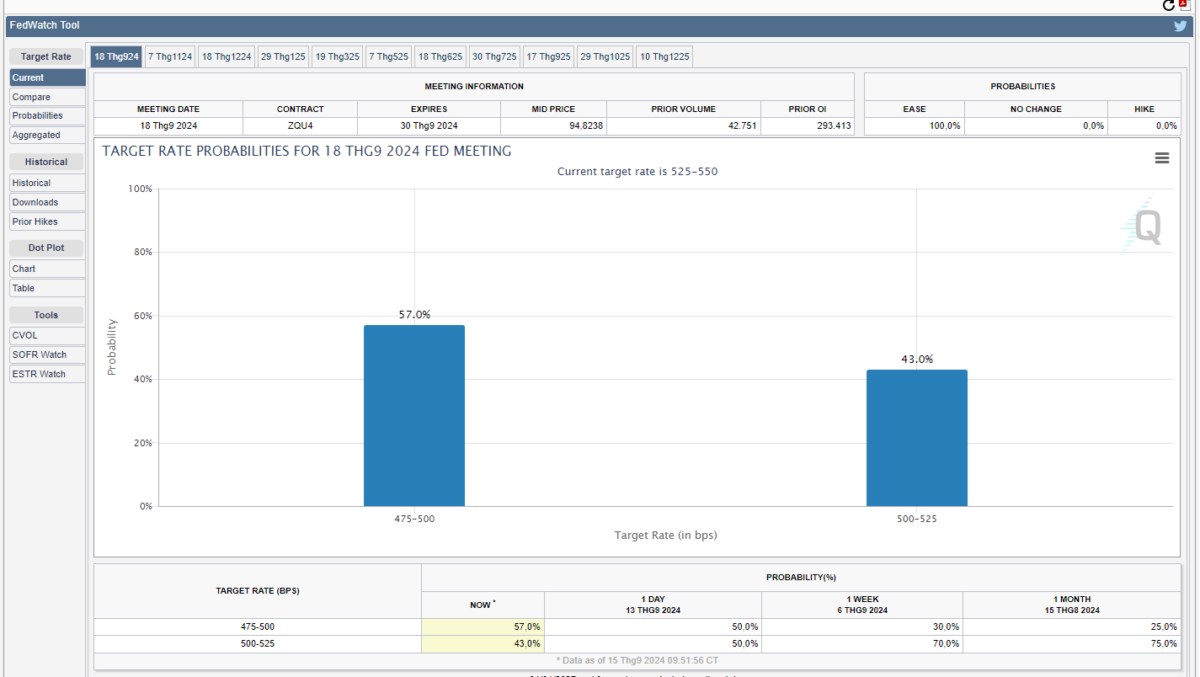

Với việc Fed gần như chắc chắn sẽ cắt giảm lãi suất, câu hỏi quan trọng hiện tại là Fed sẽ giảm bao nhiêu? Công cụ FedWatch của CME vào cuối tuần trước cho thấy thị trường đang chia rẽ về mức độ cắt giảm. Khoảng 43% nhà giao dịch dự đoán Fed sẽ cắt giảm 0,25%, trong khi 7% còn lại kỳ vọng mức cắt giảm mạnh hơn là 0,5%.

Chiến lược gia Dave Sekera tại Morningstar cho rằng, nếu Fed cắt giảm 50 điểm cơ bản (0,5%), điều này sẽ gửi đi tín hiệu rằng ngân hàng trung ương lo ngại sâu sắc về tình hình kinh tế, nhiều hơn là việc đảm bảo lạm phát tiếp tục giảm. “Nếu điều đó thực sự xảy ra, thị trường sẽ sụt giảm vì tin tức đó”, ông nhấn mạnh.

Dự báo tương lai và sự kỳ vọng của thị trường

Ngoài việc chờ đợi quyết định cắt giảm lãi suất, các nhà đầu tư cũng sẽ theo dõi chặt chẽ bản tóm tắt dự báo kinh tế của Fed, trong đó bao gồm lộ trình chính sách tiền tệ trong tương lai. Công cụ FedWatch hiện cho thấy thị trường dự đoán tổng cộng mức cắt giảm lãi suất 1,25 điểm phần trăm trong năm 2024, đưa lãi suất quỹ liên bang về phạm vi 4%-4,25%. Điều này phản ánh kỳ vọng rằng Fed sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng trong bối cảnh nền kinh tế có thể gặp nhiều khó khăn hơn.

Cuộc họp của Fed vào ngày 17-18/9 là một sự kiện mang tính bước ngoặt, có thể định hình lại chiến lược kinh tế Mỹ và tác động sâu rộng đến thị trường toàn cầu. Nếu Fed cắt giảm lãi suất do kiểm soát thành công lạm phát, đây sẽ là tín hiệu tích cực cho nền kinh tế. Tuy nhiên, nếu động thái này xuất phát từ lo ngại suy thoái kinh tế, thị trường có thể phản ứng tiêu cực. Dù quyết định ra sao, các nhà đầu tư sẽ cần đánh giá cẩn trọng những dự báo và tín hiệu từ Fed để định hướng chiến lược của mình trong thời gian tới.