Sự sụp đổ của Evergrande - tập đoàn bất động sản lớn nhất Trung Quốc với khoản nợ hơn 300 tỷ USD - đã làm rung chuyển thị trường toàn cầu và trở thành một case study trong làng khủng hoảng. Nhiều người đặt ra câu hỏi: Việt Nam, một quốc gia có thể chế chính trị tương tự, có cùng văn hóa thích sở hữu nhà (bằng chứng là tỷ lệ sở hữu của cả hai đều khoảng 90%) và hiện tại cũng đang có giá nhà cao hơn thu nhập trung bình hàng chục lần, liệu có thể có một Evergrande thứ hai?

Câu trả lời là không. Không phải vì may mắn mà nhờ vào sự khác biệt cốt lõi trong mô hình tăng trưởng kinh tế, hệ thống pháp lý và cấu trúc thị trường.

#1. MÔ HÌNH TĂNG TRƯỞNG

Trung Quốc:

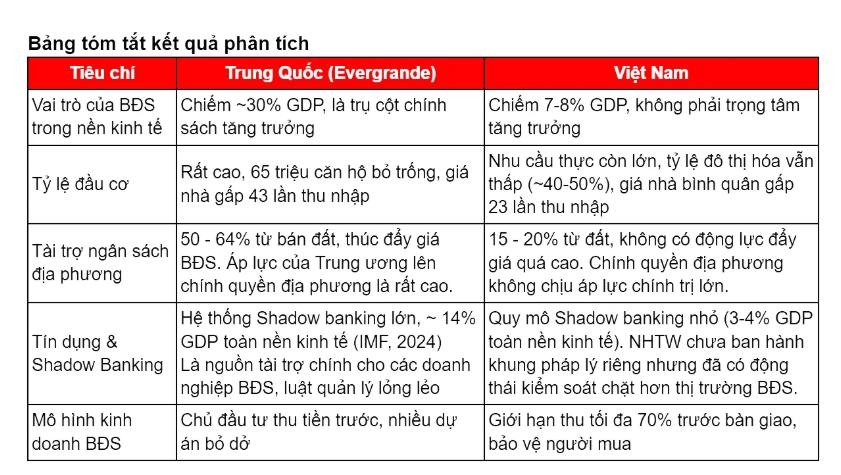

Ở Trung Quốc, bất động sản không chỉ là một ngành kinh tế – nó là cỗ máy mà chính phủ dựa vào để đạt mục tiêu tăng trưởng, và câu chuyện này bắt đầu từ một quyết định chiến lược: Ưu tiên hàng đầu là đô thị hóa để tăng trưởng kinh tế với KPI được đặt ra cụ thể cho từng tỉnh. Kể từ Kế hoạch 5 năm lần thứ 10 (2001-2005), Trung Quốc xem việc phát triển cơ sở hạ tầng và mở rộng thành phố là cách nhanh nhất để thúc đẩy kinh tế và nâng cao mức sống. Đến năm 2008, khi khủng hoảng tài chính toàn cầu xảy ra, Chính phủ TQ đã tung gói kích thích 4000 tỷ USD, với phần lớn nguồn vốn đổ vào cơ sở hạ tầng và bất động sản để giữ vững tốc độ tăng trưởng của nền kinh tế ở mức 6 - 8% mỗi năm. Quyết định này biến bất động sản thành trung tâm của nền kinh tế: Tính đến năm 2020, đầu tư phát triển bất động sản chiếm 27,3% tổng đầu tư tài sản cố định. Và nếu xét rộng ra đến các ngành gián tiếp liên quan trong chuỗi giá trị ngành bất động sản, con số ước tính sẽ lên đến 52,5% - nghĩa là hơn nửa nền kinh tế xoay quanh bất động sản.

Nhưng để thực thi chiến lược ấy, các chính quyền địa phương bị đặt vào thế khó. Họ được giao nhiệm vụ đạt mục tiêu tăng trưởng kinh tế và đô thị hóa từ trung ương. Nếu không đạt, họ sẽ phải chịu trách nhiệm nặng nề và không thể thăng tiến. Trong khi đó, nguồn lực tài chính của họ bị siết chặt sau Luật thuế sửa đổi 1994. Nhưng chi tiêu công – từ trường học, bệnh viện đến hạ tầng – vẫn nằm trên vai họ, thậm chí còn tăng. Áp lực này buộc họ phải tìm cách bù đắp, và đất đai trở thành cứu cánh.

Đứng trước quá nhiều sự “hậu thuẫn” như vậy, các công ty như Evergrande nhảy vào cuộc chơi này. Họ xây dựng không ngừng nghỉ, bất kể có người ở hay không. Nhưng hệ quả nhanh chóng lộ ra: Đến năm 2021, hơn 20% căn hộ tại Trung Quốc bị bỏ trống – khoảng 65 triệu căn, đủ để chứa dân số Pháp. Giá nhà tại Bắc Kinh và Thượng Hải cao gấp 43 lần thu nhập trung bình hộ gia đình (Numbeo, 2023), cho thấy đầu cơ đã đẩy giá vượt xa nhu cầu thực tế. Khi thị trường đóng băng năm 2022, doanh thu bán đất giảm 31% xuống 5,8 nghìn tỷ NDT (NBS), cỗ máy bất động sản ngừng chạy. Evergrande, với khoản nợ 300 tỷ USD, không thể trả nổi lãi, và sự sụp đổ của nó là minh chứng rõ nhất cho cái giá của việc phụ thuộc quá mức vào bất động sản.

Việt Nam:

Sự sụp đổ của Evergrande xuất phát từ việc các nhà hoạch định chính sách Trung Quốc coi đô thị hóa là một chiến lược phát triển kinh tế. Trong khi đó, Việt Nam tập trung vào công nghiệp hóa hơn là đô thị hóa. Quá trình mở rộng đô thị ở Việt Nam chỉ là hệ quả của công nghiệp hóa, chứ không phải mục tiêu chính, điều này lý giải vì sao tỷ trọng phát triển bất động sản trong nền kinh tế Việt Nam thấp hơn nhiều so với Trung Quốc (chỉ khoảng 7 - 8% GDP).

Việc Trung Quốc phụ thuộc quá mức vào phát triển bất động sản để thúc đẩy tăng trưởng kinh tế giải thích vì sao hơn 20% căn hộ tại nước này bị bỏ trống. Ngược lại, ở Việt Nam, nhu cầu thực về nhà ở vẫn rất lớn do phần lớn người mua là để ở. Điều này cũng bắt nguồn từ thực tế rằng chưa đến 50% dân số Việt Nam sống tại các thành phố, trong khi con số này ở Trung Quốc là hơn 75% (TACM). Các đô thị Việt Nam đang tăng trưởng với tốc độ khoảng 2-3% mỗi năm, trong khi hai phần ba các thành phố Trung Quốc đang thu hẹp lại.

#2. MỨC ĐỘ PHỤ THUỘC VÀO SHADOW BANKING

Trung Quốc:

TQ dựa nhiều vào Shadow banking (những hoạt động tín dụng được thực hiện bên ngoài hệ thống ngân hàng truyền thống). Lý do: hệ thống ngân hàng Trung Quốc có các chuẩn vay tương đối nghiêm ngặt và không nhiều các doanh nghiệp đáp ứng được. Do đó, đòi hỏi sự phát triển của một hệ thống tài trợ với các tiêu chuẩn cho vay có phần ít khắc nghiệt hơn dành cho đối tượng các doanh nghiệp còn lại, đặc biệt là các ngành rủi ro như BĐS. Ngoài ra, đây còn là hệ thống trung gian cung cấp nguồn vốn quan trọng cho chính quyền địa phương thông qua mua các trái phiếu Chengtou do các LGFV (Local Govt Financial Vehicle) phát hành.

Tựu chung lại, phần lớn các doanh nghiệp phát triển BĐS Trung Quốc sẽ vay số tiền khổng lồ từ các ngân hàng ngầm để phát triển dự án - nguồn tín dụng không được kiểm soát với tiêu chuẩn cho vay rất lỏng lẻo. Theo ước tính của Gavekal, chỉ 25% khoản nợ có lãi của Evergrande là từ các ngân hàng truyền thống, trong khi 45% đến từ hệ thống ngân hàng ngầm này (~ 135 tỷ USD).

Sự dính líu của hệ thống ngân hàng lẫn phi ngân hàng đến các LGFV cao hơn hẳn so với các chủ đầu tư BĐS. Do đó mà mối nguy từ quả bom nợ của các LGFV là cực kỳ kinh khủng. Và với những mối quan hệ cộng sinh rất lằng nhằng giữa đất đai, nợ địa phương và hệ thống ngân hàng lẫn phi ngân hàng dẫn tới việc khi Bắc Kinh muốn cứu thị trường BĐS thì phải cứu cả LGFV và ngược lại. Chính vì vậy mà vô hình chung cũng tạo một tâm lý rất ỷ y của các chính quyền địa phương và các doanh nghiệp phát triển bất động sản, khiến họ càng chơi tất tay hơn.

Do đó có thể kết luận: Shadow Banking giúp Evergrande mở rộng nhanh nhưng cũng khiến họ phụ thuộc quá mức vào vốn vay rủi ro. Ngoài ra, với lãi suất vay cao hơn so với ngân hàng truyền thống trung bình 4 lần, thời gian vay ngắn cũng khiến Evergrande dễ tổn thương khi thị trường giảm tốc. Chính vì vậy, khi chính sách 3 lằn ranh đỏ được ban hành, Evergrande lập tức ngã ngựa và trở thành một gương mặt thương hiệu cho thời kỳ khủng hoảng bất động sản của Trung Quốc.

Việt Nam:

Việt Nam hiện chưa có khái niệm Shadow Banking rõ ràng như Trung Quốc (WMPs, quỹ ủy thác và tín thác là trụ cột) mà chủ yếu là các công ty tài chính và P2P Lending, nhìn chung chưa phát triển các sản phẩm phức tạp. Tạm ước nhanh quy mô dư nợ của các công ty tài chính tiêu dùng (như FE Credit, Home Credit), các quỹ đầu tư, công ty chứng khoán và các nền tảng cho vay ngang hàng (P2P Lending) thì quy mô ngân hàng ngầm tại Việt Nam chỉ khoảng 15 - 20 tỷ USD, tương đương 5 - 7% tổng tín dụng của nền kinh tế (2024) và 3 - 4% GDP quốc gia (2024).

Ngoài ra, nhu cầu đối với các sản phẩm như vậy ở Việt Nam cũng thấp do các ngân hàng trong nước vẫn trả lãi suất thị trường cho người gửi tiền, thường cao hơn ít nhất 2 điểm phần trăm so với tỷ lệ lạm phát. Trong khi đó ở Trung Quốc, người dân có động lực đổ tiền vào các sản phẩm của ngân hàng ngầm với lợi suất 7 - 12% mỗi năm, cao hơn nhiều so với lãi suất tiền gửi tại các ngân hàng truyền thống bị giữ ở mức thấp một cách trong nhiều năm (1 - 2%. Mới nhất năm 2024 thì 2.5%) khiến quy mô của thị trường ngân hàng ngầm bành trướng rất khủng khiếp.

Về mặt pháp lý, NHTW Việt Nam mặc dù không cấm (vì có muốn cấm cũng không được, đó là xu thế tất yếu) nhưng cũng chưa ban hành một khung pháp lý cụ thể dành riêng cho Shadow Banking. Tuy nhiên, NHTW Việt Nam đã:

1. Tăng cường giám sát tín dụng bất động sản: Từ năm 2022-2023, NHNN đã siết chặt tín dụng vào lĩnh vực bất động sản – một khu vực có sự tham gia lớn của shadow banking. Các quy định như giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn (Thông tư 08/2020/TT-NHNN) nhằm hạn chế dòng tiền chảy vào các kênh rủi ro cao, gián tiếp tác động đến shadow banking.

2. Quản lý fintech và P2P Lending: NHNN đã ban hành một số quy định thử nghiệm (sandbox) cho lĩnh vực fintech (Nghị định 87/2023/NĐ-CP), nhằm đưa các hoạt động cho vay ngang hàng vào khuôn khổ pháp lý. Điều này cho thấy nỗ lực kiểm soát một phần của shadow banking trong lĩnh vực công nghệ tài chính.

#3. ÁP LỰC CHÍNH QUYỀN ĐỊA PHƯƠNG

Trung Quốc:

Chính phủ trung ương Trung Quốc đặt ra các mục tiêu tăng trưởng kinh tế cho từng tỉnh, và các quan chức địa phương thường thúc đẩy hoạt động phát triển bất động sản khi tăng trưởng kinh tế thực sự của tỉnh không đạt yêu cầu. Mặt khác, chính quyền địa phương Trung Quốc tài trợ khoảng một phần ba chi tiêu của họ bằng cách bán đất cho các nhà phát triển bất động sản. Do đó, chính phủ Trung Quốc không có động lực để áp đặt các quy định chặt chẽ hơn đối với lĩnh vực này.

Việt Nam:

Tại Việt Nam, chính quyền địa phương không bị áp lực tài chính đất đai như Trung Quốc. Cụ thể, nguồn thu của chính quyền địa phương không phụ thuộc nhiều vào đất đai (chỉ chiếm 15 - 20%, Bộ Tài chính 2023). Mặt khác, luật quản lý nợ địa phương của Việt Nam cũng được siết khá chặt. Chính quyền địa phương Việt Nam khi cần vốn sẽ huy động từ các kênh chính thức, minh bạch: Phát hành trái phiếu chính quyền địa phương, vay tái cấp vốn (vay từ ngân sách TW) hoặc vay tạm ứng từ Kho bạc Nhà nước hoặc vay ưu đãi từ các ngân hàng chính sách xã hội. Tất cả đều được Chính phủ kiểm soát dựa trên Luật quản lý công nợ 2017 và Nghị định số 93/2018/NĐ-CP.

#4. MÔ HÌNH KINH DOANH RỦI RO

Trung Quốc:

Nhìn chung các mô hình kinh doanh trong ngành bất động sản của Trung Quốc có tính rủi ro rất cao. Cụ thể:

1. Thu tiền đặt cọc quá mức từ người mua: Khoảng 1,5 triệu người đang chờ Evergrande hoàn thành các căn hộ mà họ đã thanh toán toàn bộ hoặc một phần.~50% trong 300 tỷ USD nợ của công ty là tiền trả trước của khách hàng.

2. Nợ ngoài bảng cân đối kế toán (Off-balance sheet liabilities): Evergrande báo cáo tỷ lệ nợ trên vốn chủ sở hữu (D/E) là 3 lần, nhưng con số thực tế gần 5 lần khi tính cả các khoản nợ ngoài bảng cân đối. Các khoản này bao gồm các khoản vay từ shadow banking và gần 100 tỷ USD bảo lãnh thế chấp mà Evergrande đã cấp cho người mua căn hộ. Mặc dù Chuẩn mực kế toán Trung Quốc (CAS) và Ủy ban Chứng khoán Trung Quốc (CSRC) quy định các công ty niêm yết như Evergrande phải công bố những nghĩa vụ nợ (contingent liabilities) và cam kết tài chính trong phần thuyết minh BCTC nhưng dưới sự bành trướng của hệ thống ngân hàng ngầm, Evergrande vẫn rất tài tình “giấu nợ” quy mô lớn.

Việt Nam:

Việt Nam đã rút kinh nghiệm từ khủng hoảng bất động sản 2009, khi hàng loạt dự án “đắp chiếu” khiến thị trường đóng băng. Luật Nhà ở quy định chủ đầu tư chỉ được thu tiền đặt cọc sau khi hoàn thành móng, và không quá 70% giá trị hợp đồng trước khi bàn giao. Điều này ngăn chặn việc huy động vốn từ người mua như Evergrande (150 tỷ USD từ tiền trả trước).

Mặt khác, tỷ lệ D/E (nợ vay trên vốn chủ sở hữu) của các doanh nghiệp bất động sản lớn tại Việt Nam như Vingroup, Novaland chỉ dao động quanh 0,7-1,2 lần (2021-2023), thấp hơn nhiều so với Evergrande.

Ngoài ra, chuẩn mực kế toán Việt Nam (VAS) tuy không yêu cầu ghi nhận trực tiếp nhiều loại off-balance sheet liabilities (như hợp đồng thuê hoạt động chẳng hạn) lên BCTC nhưng cũng đòi hỏi doanh nghiệp công bố trong thuyết minh theo VAS 18 và VAS 21. Tuy nhiên, điểm khác biệt lớn nhất nằm ở chỗ Trung Quốc có thị trường tài chính lớn và phức tạp hơn nhiều so với Việt Nam - với sự tham gia mạnh mẽ của Shadow Banking và các công cụ phái sinh. Evergrande tận dụng những yếu tố này để che giấu nợ, trong khi ở Việt Nam, các doanh nghiệp bất động sản lớn như Vingroup, Novaland chưa phát triển các cấu trúc tài chính phức tạp đến mức đó.

KẾT LUẬN

Như vậy, Evergrande không sụp đổ chỉ vì sai lầm của riêng nó, mà vì cả một hệ thống tài chính đã dung dưỡng tăng trưởng bằng đòn bẩy khiến nguồn cung dư thừa trầm trọng (ngoại trừ một số khu vực rất trung tâm), nơi bất động sản không chỉ là một ngành kinh tế mà còn là một công cụ chính trị, một trụ cột GDP. Khi vòng quay tín dụng bị thắt lại, cỗ máy ấy lập tức khựng lại, phơi bày những mắt xích yếu nhất của thị trường.

Việt Nam chưa đi vào ngõ cụt như Trung Quốc, nhưng những dấu hiệu áp lực đang dần lộ diện. Giá BĐS cao gấp hàng chục lần thu nhập trung bình, dân khó mua, doanh nghiệp thì than thiếu vốn. Thị trường BĐS Việt Nam không sập như TQ nhưng đang ì ạch - tồn kho tăng cao, nợ xấu ngân hàng nhấp nhổm. Nếu không có sự điều chỉnh kịp thời từ cả chính sách lẫn cách vận hành của doanh nghiệp, chúng ta có thể đang gieo mầm cho một cuộc khủng hoảng kiểu khác.

P/s: Bài này em tôi viết dài quá nên tôi đăng lên cho ace vào phản biện cùng ![]() Anh Tran

Anh Tran

--------------

Nguồn: Long B. Le