Nói về dòng vốn FII vào VN gần đây chững lại khi VN thiếu vắng các thương vụ IPO lớn, ông Linh cho rằng, câu chuyện rút vốn dường như đang lặp tại không chỉ Việt Nam mà với hầu hết các thị trường trong khu vực châu Á trong bối cảnh kinh tế thế giới hồi phục chậm sau đại dịch Covid-19, và lạm phát tăng cao buộc các NHTW áp dụng chính sách tiền tệ thắt chặt trong thời gian dài. Từ đầu năm đến nay, VN chứng kiến quý thứ 2 liên tiếp bị rút ròng mạnh, và là quốc gia bị rút vốn ít nhất trong khu vực Đông Nam Á với giá trị rút ròng khoảng 340 triệu USD chủ yếu do áp lực tỷ giá tăng cao, đồng USD tăng mạnh so với VND.

Tuy nhiên, chúng tôi cho rằng xu hướng này sẽ dần thu hẹp lại trong năm 2024 khi FED có khả năng không tăng lãi suất, thậm chí có thể hạ nhẹ lãi suất trong cuối năm sau. Dòng tiền ngoại sẽ quay trở lại chọn lọc hơn tại các thị trường có tốc độ tăng trưởng kinh tế tốt và có câu chuyện riêng. Chúng ta đang đạt tới hạn về việc thu hút vốn FII do chúng ta đã được đưa lên mức tỷ trọng cao nhất của thị trường cận biên. Trong tương lai, để có thể thu hút thêm dòng vốn này, mấu chốt là việc thị trường chứng khoán Việt Nam phải nâng hạng lên thị trường mới nổi.

Việt Nam hiện tại đang đẩy nhanh quá trình hoàn thiện hệ thống chính sách và hệ thống KRX nhằm đạt mục tiêu được nâng hạng trong năm 2025 theo các tiêu chí của FTSE, và do đó câu chuyện nâng hạng lên thị trường mới nổi sẽ trở nên hấp dẫn hơn đối với các NĐTNN tại thị trường Việt Nam. Bên cạnh đó, với tốc độ tăng trưởng kinh tế duy trì khá ổn & lạm phát trong mức kiểm soát, chúng tôi dự báo Việt Nam sẽ có thể chứng kiến dòng vốn quay trở lại mạnh mẽ từ nửa cuối năm 2024.

Liệu đến khi nào thì thị trường mới sôi động trở lại như giai đoạn 2016-2018?

Trở lại giai đoạn 2017, việc tăng lãi suất của FED không có quá nhiều tác động đến vốn đầu tư nước ngoài vào Việt Nam do phần lớn các quỹ ngoại đầu tư vào Việt Nam với định hướng đầu tư dài hạn trong bối cảnh kinh tế vĩ và tỷ giá USD/VND ổn định, quy mô thị trường gia tăng do có thêm nhiều cổ phiếu chất lượng cao được niêm yết và việc đẩy mạnh thoái vốn nhà nước, cổ phần hóa, cùng với kỳ vọng VN được xem xét lên thị trường mới nổi. Tuy nhiên, bước sang năm 2018, khi FED quyết định gia tăng tốc độ thu hẹp bảng cân đối tài sản & câu chuyện nâng hạng không còn hấp dẫn, tâm lý sợ rủi ro đã khiến NĐT rút vốn khỏi các thị trường mới nổi về thị trường phát triển. Hiện vẫn còn nhiều các tổng công ty, tập đoàn nhà nước lớn nhưng do nhiều lí do chưa được niêm yết hoặc chưa đẩy mạnh thoái vốn khiến lựa chọn của các nhà đầu tư nước ngoài bị hạn chế.

Thông tin được ông Linh chia sẻ tại Diễn đàn Đầu tư Việt Nam 2024 – Vietnam Investment Forum 2024 với chủ đề “Theo dấu Dòng tiền – Tracking the Cash flow”.

Thông tin được ông Linh chia sẻ tại Diễn đàn Đầu tư Việt Nam 2024 – Vietnam Investment Forum 2024 với chủ đề “Theo dấu Dòng tiền – Tracking the Cash flow”.Đối với kịch bản nâng hạng thị trường chứng khoán, VN sẽ mất bao lâu nữa mới có thể đáp ứng các tiêu chí? Hiệu ứng từ việc nâng hạng đến thị trường chứng khoán & sự phát triển của các DN VN ra sao?

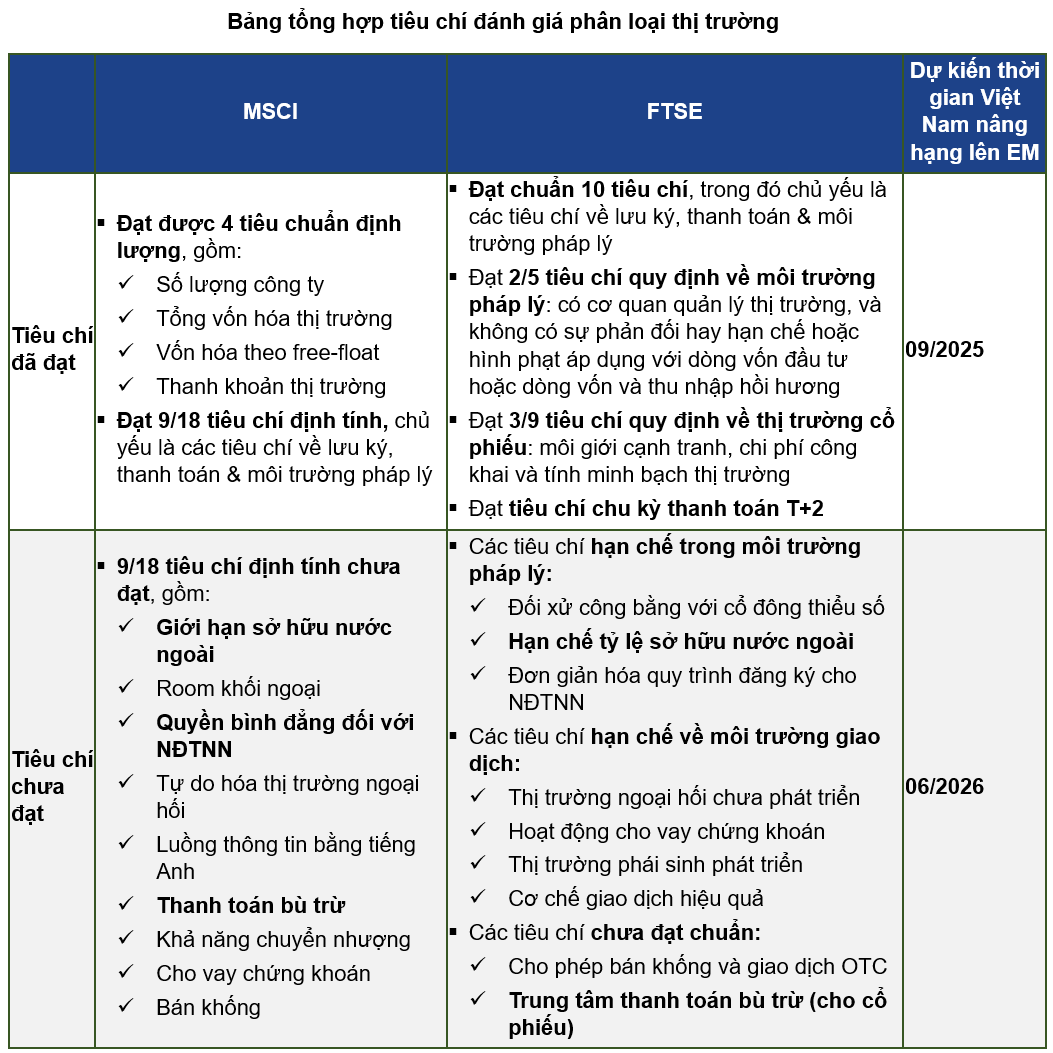

Việc được nâng hạng thị trường hoàn toàn phụ thuộc vào tiến trình chúng ta giải quyết các vấn đề vướng mắc mà FTSE và MSCI đề cập tới trong việc đánh giá, xem xét nâng hạng từ thị trường cận biên lên thị trường mới nổi. Theo đó, các vấn đề trọng yếu cần được từng bước hoàn thiện bao gồm: cơ chế giao dịch, giới hạn sở hữu & bình đẳng với NĐTNN, và sự phát triển của thị trường ngoại hối.

Trước hết, một trong những điều kiện quan trọng nhất mà cả FTSE hay MSCI đều nhắc đến đối với hạn chế của Việt Nam chính là việc quy định phải có tiền trước khi giao dịch (prefunding). Theo đó, VN yêu cầu NĐT chỉ được đặt lệnh khi có đủ tiền trên tài khoản, trong khi theo tiêu chí & thông lệ quốc tế, chỉ cần NĐT được công nhận là tổ chức tài chính, việc ký quỹ trước khi giao dịch là không cần thiết & họ chỉ yêu cầu có tiền ở thời điểm nhận cổ phiếu (T+2).

Vấn đề thứ 2 VN cần đáp ứng liên quan đến yếu tố NĐTNN nước ngoài, cụ thể về tỷ lệ sở hữu & mức độ minh bạch & bình đẳng đối với NĐTNN. Trên thực tế, những ngành nghề được NĐTNN quan tâm thường có room hạn chế, trong khi đó số lượng DN nới room lên 100% cũng không nhiều do bị hạn chế bởi các luật liên quan, và một phần do sự không đồng tình của cổ đông trong việc nới room. Điều này vô hình chung trở thành rào cản để TTCK VN thỏa mãn tiêu chí nâng hạng thị trường. Một vấn đề khác là thủ tục đăng ký cấp mới cho NĐTNN còn mất nhiều thời gian, trong khi các quy định, văn bản pháp lý về TTCK & công bố thông tin của DN bằng tiếng Anh còn hạn chế và chưa đạt chuẩn quốc tế IFRS về báo cáo tài chính.

Hiện tại, chúng ta nhận thấy rằng UBCKNN đang rất tích cực trong việc thực hiện cải tổ thị trường, thể hiện thông qua việc đưa hệ thống KRX vào vận hành trong cuối tháng 12/2023 sau một thời gian kiểm thử tại 76 CTCK, và đang lên kế hoạch nới lỏng các thủ tục thanh toán trên thị trường chứng khoán cho các nhà đầu tư nước ngoài, theo đó sẽ cho phép các công ty chứng khoán bảo lãnh cho nhà đầu tư nước ngoài khi thực hiện mua cổ phiếu – động thái được FTSE Russell đánh giá là một bước tiến và có thể giúp loại bỏ rào cản pháp lý đã cản trở quá trình nâng hạng thị trường trong nhiều năm.

Tuy nhiên, việc nâng hạng lên thị trường mới nổi của Việt Nam của MSCI sẽ khó khăn hơn do tổ chức này có những yêu cầu khắt khe hơn so với FTSE, trong đó nổi bật liên quan đến tự do trên thi trường ngoại hối. Đây là yếu tố mà Việt Nam chưa đáp ứng được do VND là đồng tiền chưa tự do chuyển đổi bởi các giao dịch thanh toán và chuyển ngoại tệ đến và đi hay trong nước đều có chiệu sự kiểm soát. Khả năng chuyển đổi VND sang đồng tiền khác cũng không phải dễ mà nhiều khi phải thông qua ngoại tệ thứ ba. Mặt khác, chính quy định các ngân hàng không được phép cấp tín dụng cho người nước ngoài cũng gây cản trở sự tham gia của dòng vốn ngoại, và đang là yếu tố khiến quá trình xem xét nâng hạng của MSCI với Việt Nam gặp nhiều rào cản hơn.

Với việc tích cực triển khai các hoạt động liên quan đến cải tổ thị trường, chúng tôi cho rằng VN có thể được thông báo nâng hạng sớm nhất vào tháng 9/2024 theo các tiêu chí của FTSE, trước khi chính thức nâng hạng vào tháng 9/2025. Đối với MSCI, chúng tôi hy vọng VN có thể được đưa vào danh sách theo dõi nâng hạng trong kỳ đánh giá thường niên vào tháng 6/2025 khi những yếu tố liên quan đến NĐTNN dần được giải quyết, và có thể được nâng hạng vào kỳ đánh giá tháng 6/2026.

Rõ ràng, thị trường sẽ được hưởng lợi từ dòng vốn mới khi VN được nâng hạng lên thị trường mới nổi. Chúng tôi ước tính khoảng 600 triệu USD có thể chảy vào từ các quỹ thụ động với giả định tỷ trọng của VN trong chỉ số thị trường mới nổi khoảng 0,7%. Đồng thời, ước tính các quỹ cũng sẽ đầu tư gấp 5 lần khi Việt Nam được nâng hạng lên thị trường mới nổi của FTSE, mang lại cơ hội sinh lời cho các doanh nghiệp niêm yết trên sàn HoSE.