Một số điểm nổi bật từ báo cáo mới của VIS Ratings cho thấy bức tranh tài chính của KDH đang có dấu hiệu đáng lo ngại:

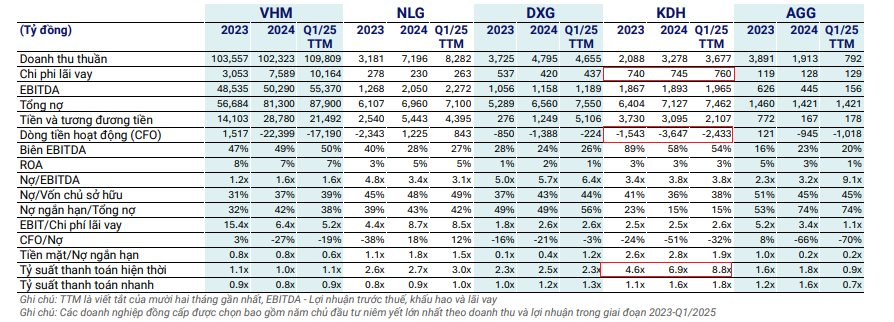

🔻 Chi phí lãi vay cao liên tục

năm 2023: 740 tỷ

năm 2024: 745 tỷ

TTM Q1/2025: 760 tỷ

→ Gần như không giảm, trong khi doanh thu chưa tăng tương ứng.

Dòng tiền từ hoạt động kinh doanh âm liên tục

Cả 3 kỳ: 2023, 2024, TTM Q1/2025 đều âm → Áp lực phải vay thêm, xoay vốn để vận hành.

Chỉ số khả năng trả lãi thấp

EBIT/lãi vay ~2.5 lần → Dưới ngưỡng an toàn (3 lần), kém hơn nhiều so với Nam Long (8.5 lần).

Tỷ lệ nợ vay/EBITDA = 5 lần

→ Thuộc nhóm rủi ro trung bình-cao, trong khi tài sản ngắn hạn lại có xu hướng giảm.

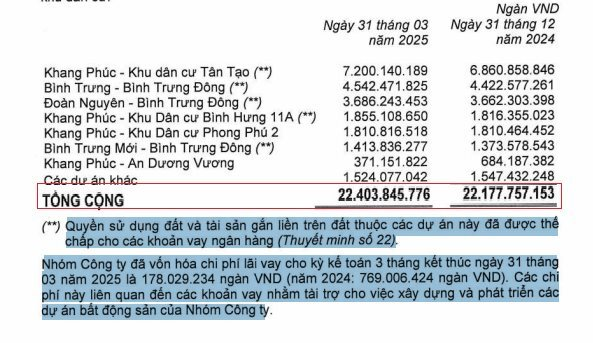

Tồn kho chiếm 74% tổng tài sản (~22.405 tỷ đồng)

→ Chủ yếu nằm ở các dự án chưa bàn giao. Lớn nhất:

KDC Tân Tạo: 7.200+ tỷ

Bình Trưng Đông (nhiều công ty): 9.600+ tỷ

Phong Phú 2, Bình Hưng 11A...

→ Đáng chú ý: phần lớn đã được thế chấp ngân hàng.

Cổ phiếu KDH

Giá 18/6: 30.000 đồng (+1.01%)

Khối lượng khớp lệnh: gần 3,2 triệu cp

KDH chưa rơi vào vùng “báo động đỏ” nhưng có vẻ sức khỏe tài chính đang cứ thế mà yếu dần. Nếu không cải thiện dòng tiền từ bán hàng và bàn giao dự án, áp lực tài chính sẽ còn nặng hơn trong thời gian tới.