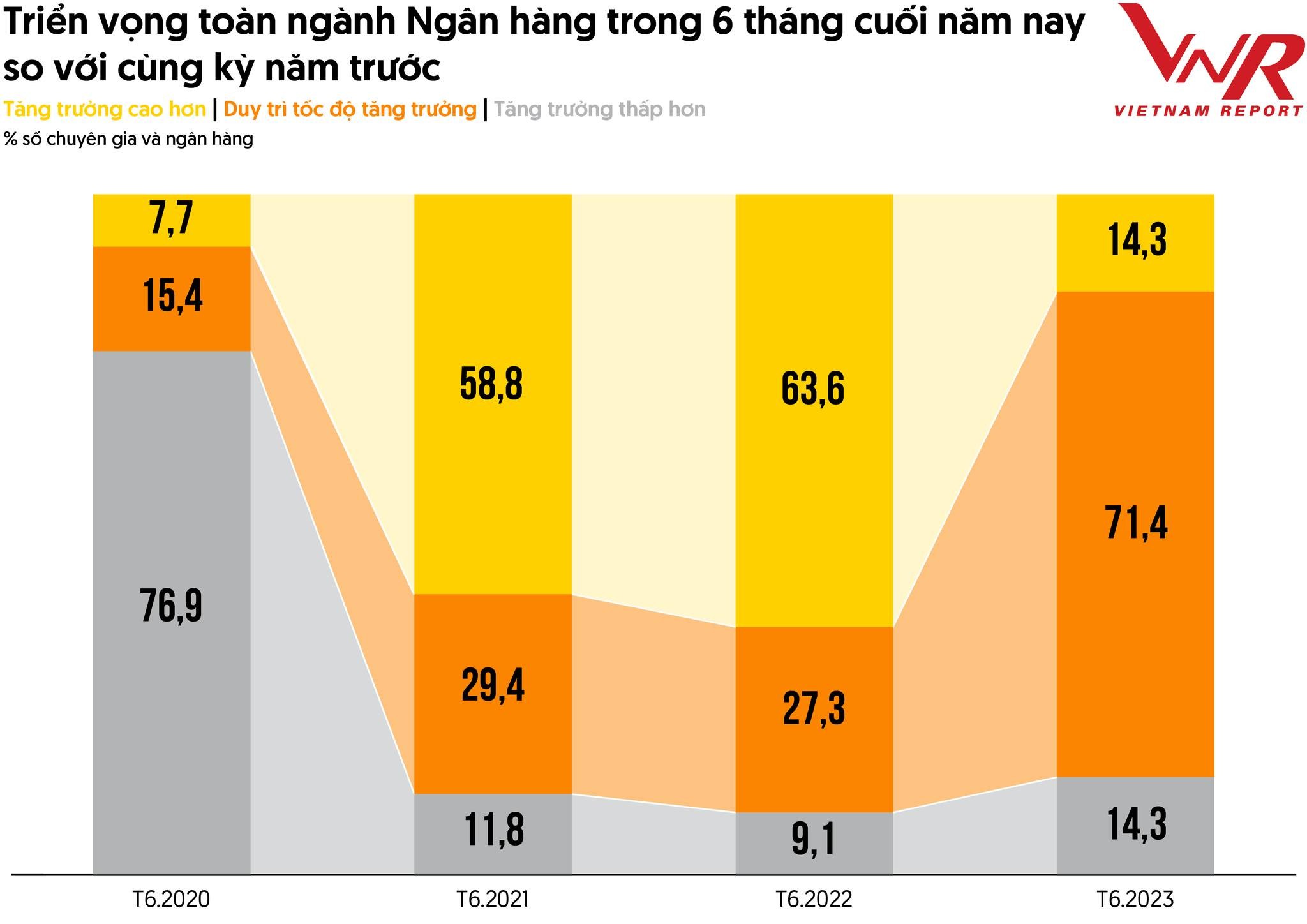

Vietnam Report cũng cho biết tại ĐHCĐ thường niên 2023, nhiều ngân hàng đặt kế hoạch kinh doanh năm nay một cách thận trọng. Giới ngân hàng nhìn nhận 2023 là năm nhiều thử thách khi phải tiếp tục san sẻ nguồn lực, chia khó với doanh nghiệp giữa bối cảnh kinh tế toàn cầu tăng trưởng chậm lại, trong khi những vấn đề như mặt bằng lãi suất, nợ xấu, trích lập dự phòng rủi ro, thị trường bất động sản và trái phiếu đóng băng chưa được phản ánh đầy đủ trong kết quả kinh doanh năm ngoái sẽ để lại tác động đáng kể đến hoạt động của ngân hàng trong năm nay.

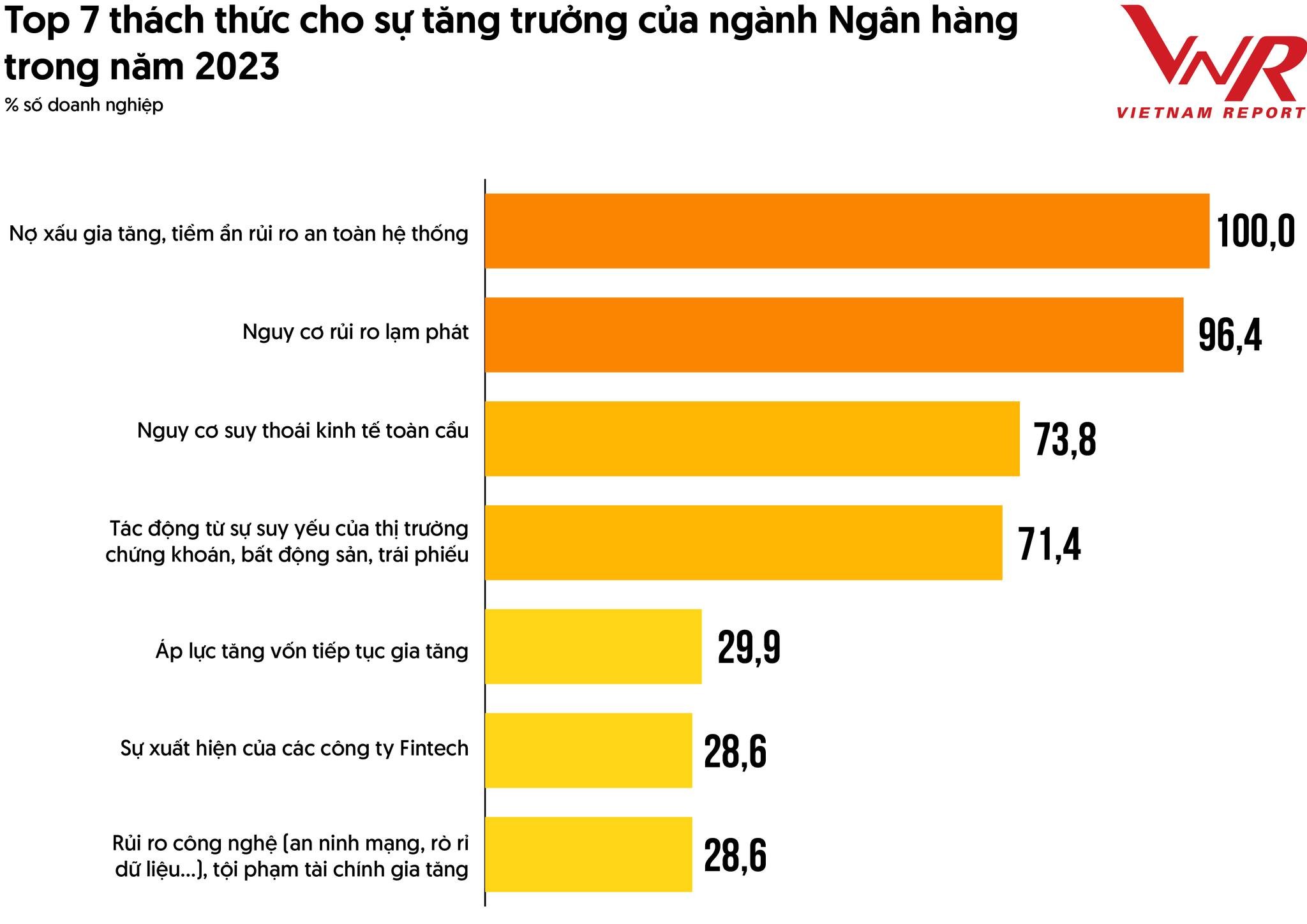

Dựa trên kết quả khảo sát, Vietnam Report chỉ ra 7 thách thức lớn nhất của ngành ngân hàng trong năm nay gồm nợ xấu gia tăng, tiền ẩn rủi ro an toàn hệ thống; nguy cơ rủi ro lạm phát; nguy cơ suy thoái kinh tế toàn cầu; tác động từ sự suy yếu của thị trường chứng khoán, bất động sản trái phiếu; áp lực tăng vốn tiếp tục gia tăng; sự xuất hiện của các công ty Fintech; rủi ro công nghệ, tội phạm tài chính gia tăng.

Theo đơn vị khảo sát, nợ xấu gia tăng, tiềm ẩn rủi ro an toàn hệ thống được các ngân hàng nhận diện là thách thức lớn nhất phải đối diện trong thời gian tới. Thực tế, Việt Nam là một trong những quốc gia có tỷ lệ GDP/tín dụng ở mức cao, thu nhập từ lãi của hoạt động cho vay là một thu nhập trọng yếu và kèm theo đó, rủi ro của hệ thống ngân hàng cũng không nhỏ.

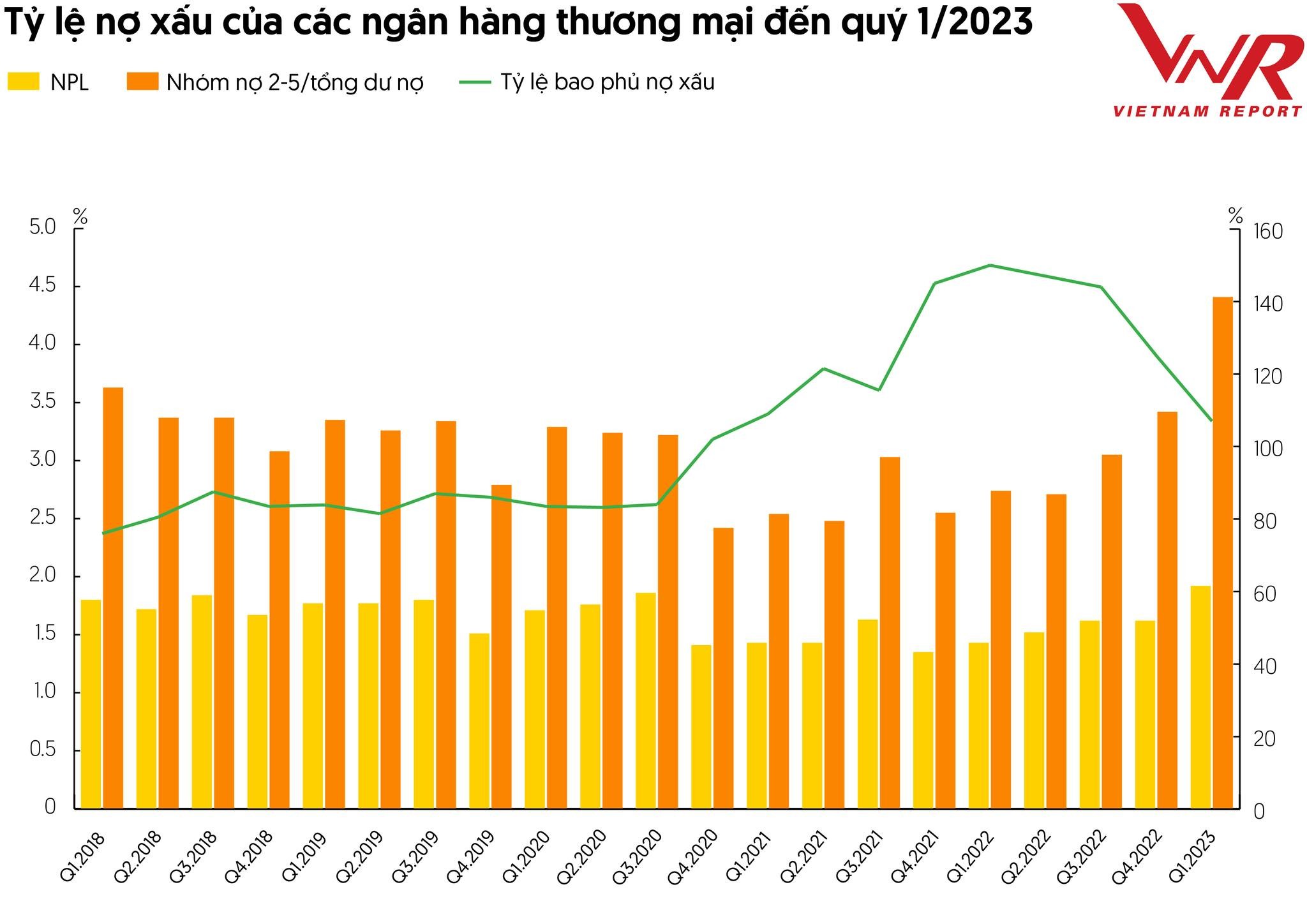

Báo cáo tài chính quý I của 28 ngân hàng đã công bố ghi nhận 7 ngân hàng để tỷ lệ nợ xấu nội bảng vượt ngưỡng 3%. Tổng nợ xấu của 28 ngân hàng này cũng tăng hơn 23% so với cuối năm 2022, lên mức hơn 172.000 tỷ đồng. quý I cũng ghi nhận tỷ lệ nợ xấu (NPL) đã tăng mạnh trở lại, đạt mức 1,93% - cao hơn so với giai đoạn trước dịch.

Rủi ro đặc biệt hiện hữu và tăng lên xuất phát từ sự đóng băng của thị trường bất động sản - lĩnh vực đóng góp tới 21% dư nợ tín dụng của toàn hệ thống, chưa tính đến khoảng 4% dư nợ trái phiếu sở hữu ngoài hệ thống tín dụng. Do đó, mục tiêu các ngân hàng hướng tới trong năm nay không đơn thuần là tăng trưởng tín dụng, mà là tăng trưởng tín dụng có chọn lọc, ưu tiên quản trị rủi ro và cân bằng chất lượng tài sản, Vietnam Report nhận định.

Tình trạng thách thức từ nợ xấu đặt ra yêu cầu các ngân hàng cải thiện bộ đệm dự phòng, cho phép các ngân hàng này có nguồn lực vững chắc để chống chọi với rủi ro tín dụng. Theo khảo sát của Vietnam Report, 71,4% số ngân hàng dự kiến sẽ tăng trích lập dự phòng trong năm 2023 (tăng 25,9% so với kết quả khảo sát năm 2022), với kỳ vọng việc chủ động tăng cường trích lập dự phòng sớm sẽ giúp ngân hàng ở một vị thế tốt để đương đầu với rủi ro nợ xấu tăng.

Ngành ngân hàng đối mặt với hàng loạt thách thức khác

Trong khảo sát năm 2022 của Vietnam Report, khó khăn lớn nhất đối với các ngân hàng được khảo sát là nguy cơ rủi ro lạm phát, nay đã giảm xuống trở thành thách thức lớn thứ hai với 96,4% ngân hàng bình chọn. Bình quân 5 tháng đầu năm 2023, CPI Việt Nam tăng 3,55% so với cùng kỳ năm trước. Trong năm 2023, Việt Nam đưa ra mức lạm phát mục tiêu là dưới 4,5%, điều chỉnh tăng 0,5% so với mức lạm phát mục tiêu dài hạn, nhưng việc kiềm chế lạm phát cũng không đơn giản. Các ngân hàng lo ngại rằng việc tăng giá điện 3% gần đây, kế hoạch tăng lương cơ sở 20,8% từ tháng 7 và đà tăng giá các dịch vụ như y tế, vận tải công cộng… có thể tác động đến lạm phát trong nửa cuối năm.

Rào cản lớn thứ ba được các ngân hàng chỉ ra là tăng trưởng kinh tế toàn cầu ở mức thấp và có rủi ro suy thoái. Trong báo cáo Triển vọng kinh tế toàn cầu mới nhất công bố ngày 6/6, Ngân hàng Thế giới (World Bank) dự báo GDP toàn cầu sẽ tăng 2,1% trong năm nay. Con số này tăng so với dự kiến 1,7% được đưa ra vào tháng 1 nhưng thấp hơn nhiều so với tốc độ tăng trưởng năm 2022 là 3,1%. Thương mại toàn cầu giảm ảnh hưởng đến triển vọng tăng trưởng kinh tế trong nước năm 2023, dẫn đến giảm cầu tín dụng, đầu tư, tiêu dùng, du lịch quốc tế đều suy yếu.

Số liệu từ Tổng cục thống kê cho thấy, thương mại hàng hóa quốc tế tiếp tục thu hẹp khi xuất khẩu và nhập khẩu hàng hóa 5 tháng đầu năm giảm, chỉ bằng là 88,4% và 82,1% so với cùng kỳ năm trước. Trong môi trường tăng trưởng thấp, các doanh nghiệp và cá nhân có xu hướng có nhu cầu vay và đầu tư thấp hơn, ảnh hưởng đến giảm nguồn thu tín dụng và các sản phẩm tài chính khác do các ngân hàng cung cấp.

Ngoài ra, điều kiện kinh tế suy giảm khiến các doanh nghiệp gặp khó khăn về tài chính, kéo theo tỷ lệ vỡ nợ cao hơn, tăng rủi ro vỡ nợ cho vay với các ngân hàng. Đồng thời, những yếu tố này có thể ảnh hưởng xấu đến giá trị tài sản thế chấp mà các ngân hàng nắm giữ, chẳng hạn như bất động sản hoặc cổ phiếu, dẫn đến suy giảm chất lượng tài sản, làm xói mòn bộ đệm vốn và hạn chế khả năng cho vay.

Sự suy thoái của thị trường chứng khoán, bất động sản, trái phiếu và ảnh hưởng của cuộc khủng hoảng bán chéo bảo hiểm qua kênh ngân hàng (bancassurance) được nhiều ngân hàng lo ngại sẽ trực tiếp tác động tới hoạt động kinh doanh của ngân hàng từ khía cạnh rủi ro chất lượng tài sản và xói mòn niềm tin.

Bên cạnh đó, sự xuất hiện của các công ty Fintech cạnh tranh gay gắt, thách thức sự thống trị thị trường của các ngân hàng cùng áp lực tăng vốn điều lệ gia tăng nhằm mục tiêu cải thiện các hệ số an toàn vốn và vị trí xếp hạng của ngân hàng cũng được điểm danh là các thách thức mà ngân hàng cần đương đầu thời gian tới.

5 cơ hội cho sự tăng trưởng ngành ngân hàng

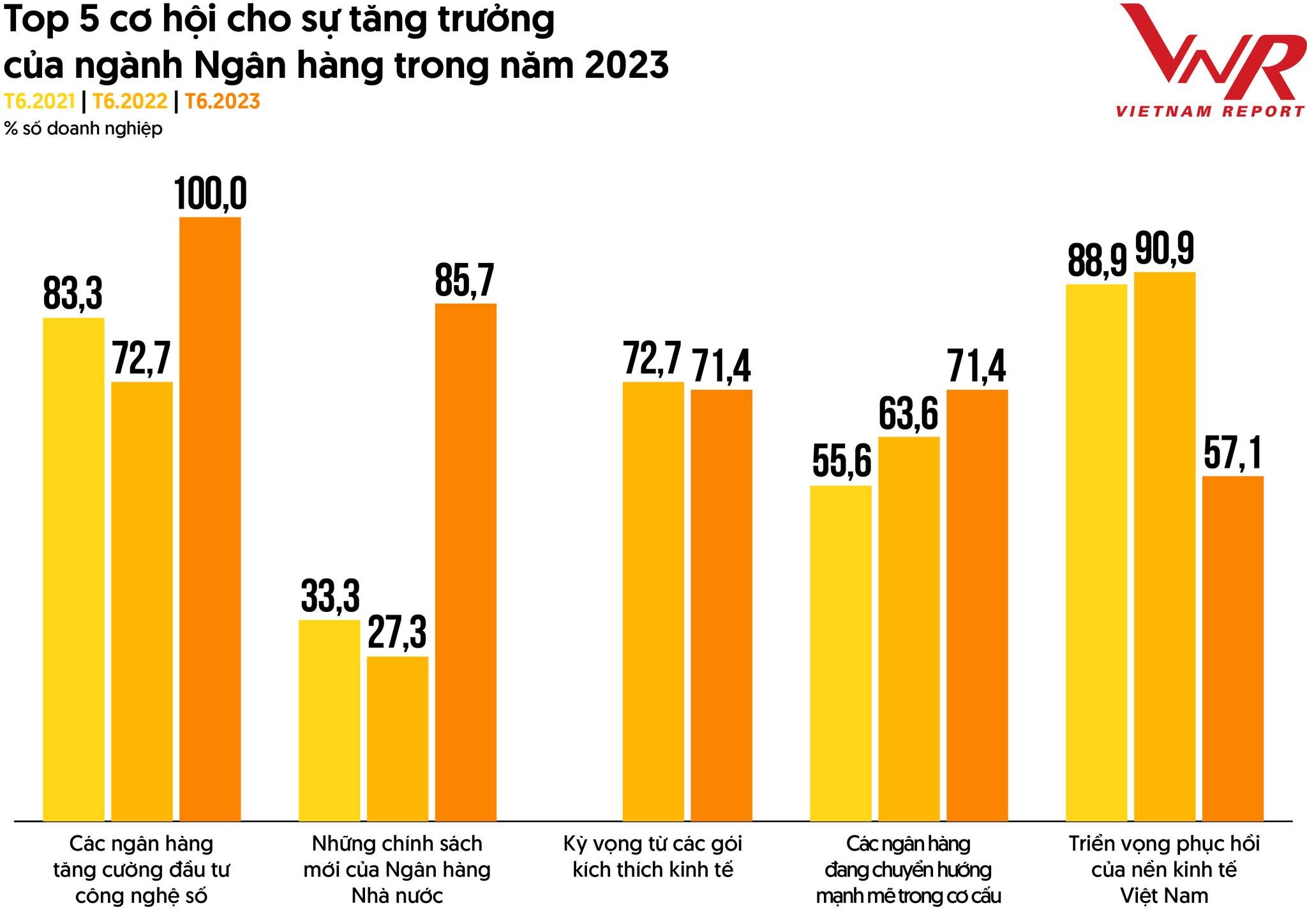

Với những triển vọng và thách thức đã được nhận diện, các ngân hàng tham gia khảo sát của Vietnam Report chỉ ra top 5 cơ hội cho sự tăng trưởng của ngành năm 2023, bao gồm các ngân hàng tăng cường đầu tư công nghệ số; những chính sách mới của Ngân hàng Nhà nước; kỳ vọng từ các gói kích thích kinh tế; các ngân hàng đang chuyển hướng mạnh mẽ trong cơ cấu hoạt động; và triển vọng phục hồi của nền kinh tế Việt Nam.

Theo nhóm chuyên gia, lịch sử phát triển của bất kỳ ngân hàng nào cũng trải qua quá trình cải tổ và tái cơ cấu. Tỷ lệ các ngân hàng tin tưởng vào cơ hội từ việc chuyển hướng cơ cấu hoạt động - quá trình làm mới doanh nghiệp một cách toàn diện, từ thay đổi chiến lược kinh doanh, tổ chức lại bộ máy đến văn hóa doanh nghiệp đang tăng dần đều trong 3 năm qua.

Thay đổi mạnh mẽ trong cơ cấu hoạt động mở ra cơ hội đổi mới, hợp lý hóa các quy trình, cải thiện trải nghiệm khách hàng, hiệu quả hoạt động, hợp tác và quản trị rủi ro. Nắm bắt những cơ hội này, các ngân hàng có thể định vị mình để tăng trưởng bền vững, duy trì tính cạnh tranh trong bối cảnh tài chính đang phát triển, thích ứng nhanh chóng với sự thay đổi của động lực thị trường và mang lại giá trị lớn hơn cho khách hàng.

Triển vọng phục hồi của nền kinh tế Việt Nam năm nay vẫn vào top 5 các cơ hội thúc đẩy ngành ngân hàng với sự đánh giá của 57,1% số ngân hàng, doViệt Nam vẫn là một trong số ít quốc gia kiểm soát được những bất ổn vĩ mô và sự tác động tiêu cực từ thị trường tài chính quốc tế trong năm vừa qua.

Tuy nhiên, Vietnam Report cho rằng con số 57,1% này cũng cho thấy các ngân hàng bớt lạc quan hơn phần nào khi nhìn nhận về cơ hội này so với giai đoạn 2021-2022, sau kết quả tăng trưởng GDP quý I không mấy ấn tượng ở mức 3,32% so với cùng kỳ (chỉ cao hơn tốc độ tăng 3,21% của quý I/2020 trong giai đoạn 2011-2023).

Trong bối cảnh khó khăn chung, những động thái điều hành lãi suất linh hoạt, bám sát diễn biến thị trường, tình hình kinh tế trong và ngoài nước của Ngân hàng Nhà nước cũng mang lại động lực lớn cho các ngân hàng "vượt sóng vươn lên". Điển hình như bốn lần hạ lãi suất điều hành, huy động vốn và cho vay ngắn hạn, cho vay lĩnh vực ưu tiên từ đầu năm đến nay của cơ quan quản lý tiền tệ đã thể hiện bước thay đổi của chính sách tiền tệ, từ thận trọng sang linh hoạt, nới lỏng một phần, qua đó giúp lãi suất cho vay và huy động giảm dần, hỗ trợ cho doanh nghiệp, nền kinh tế.

Các ngân hàng kỳ vọng thông qua việc lãi suất cho vay đang hạ nhiệt cùng với các chính sách hỗ trợ doanh nghiệp, tháo gỡ các nút thắt trên thị trường bất động sản và TPDN được triển khai, áp lực chi phí huy động của các ngân hàng sẽ giảm bớt, cầu tín dụng có thể tăng trở lại. Từ đó, kết quả kinh doanh của các ngân hàng sẽ khởi sắc hơn trong thời gian tới.