Giá trị các giao dịch đầu tư và M&A của 50 thương vụ của List 50 do Diễn đàn M&A Vietnam công bố giai đoạn 6/2019 - 10/2020 ước đạt 4,3 tỷ USD. Quy mô trung bình mỗi thương vụ tiêu biểu bình quân 86,9 triệu USD/thương vụ.

Những thương vụ lớn (quy mô > 100 triệu USD) ngày càng xuất hiện nhiều hơn trong thời gian gần đây, giai đoạn 2019 - 2020 giá trị các thương vụ có quy mô > 100 triệu USD, chiếm 79,34% tổng giá trị của 50 thương vụ.

Các doanh nghiệp Việt Nam là người mua tích cực trong List 50 gồm Masan, Vinamilk, Gelex, Thaco, REE…, với 37,52% tổng giá trị. Các nhà đầu tư nước ngoài vẫn tiếp tục thực hiện các thương vụ M&A gồm Hàn Quốc 21,64%, Nhật Bản 12,73%, Thái Lan 10,73%, Singapore 9,85%.

Các thương vụ trong List 50 phản ánh xu hướng M&A khi tập trung vào các ngành bất động sản, tài chính - ngân hàng, công nghiệp, bán lẻ… bên cạnh đó, những ngành khác có thương vụ trong danh sách bao gồm logistic, dược phẩm - y tế, đào tạo…

Danh sách List 50 được tổng hợp của nhóm nghiên cứu MAF và Viện CMAC. Giá trị thương vụ được ghi nhận theo thông tin công bố hoặc theo tính toán độc lập của Nhóm nghiên cứu.

Nhóm nghiên cứu mong muốn tiếp tục nhận được các thông tin công bố của các doanh nghiệp, quỹ đầu tư, nhà tư vấn để xây dựng Danh sách List 50 hàng năm.

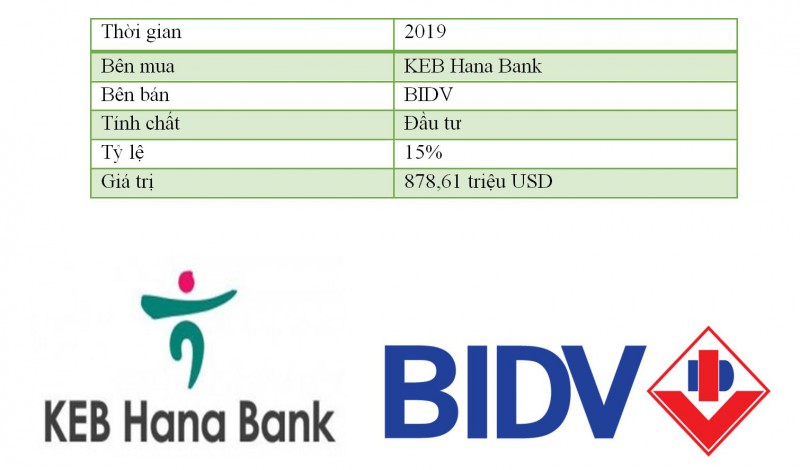

KEB Hana Bank – BIDV

|

Ngày 11/11/2019 tại Hà Nội, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) và KEB Hana Bank chính thức ký kết thỏa thuận hợp tác chiến lược và công bố KEB Hana Bank là cổ đông chiến lược nước ngoài, sở hữu 15% vốn điều lệ của BIDV.

Trên cơ sở chấp thuận của Chính phủ và các cơ quan có thẩm quyền hai nước Việt Nam - Hàn Quốc, BIDV và KEB Hana Bank đã hoàn tất các thủ tục giao dịch và hồ sơ pháp lý theo quy định của pháp luật hai nước để KEB Hana Bank chính thức trở thành cổ đông chiến lược nước ngoài đầu tiên của BIDV. Cụ thể, BIDV đã phát hành riêng lẻ cho KEB Hana Bank hơn 603,3 triệu cổ phần với tổng giá trị giao dịch gần 20.300 tỷ đồng. Sau khi phát hành cổ phần cho KEB Hana Bank, vốn điều lệ BIDV tăng từ 34.187 tỷ đồng lên 40.220 tỷ đồng, cao nhất trong hệ thống ngân hàng Việt Nam.

Đây là giao dịch mua bán - sáp nhập (M&A) với một nhà đầu tư chiến lược lớn nhất lịch sử ngành ngân hàng Việt Nam. KEB Hana Bank đầu tư để sở hữu 15% cổ phần của BIDV với thời gian nắm giữ ít nhất 5 năm.

Masan Consumer - VinCommerce & VinEco

|

Ngày 3/12/2019, Vingroup công bố chuyển giao việc điều hành Vinmart, Vinmart+ và VinEco sang cho Masan, và thành lập Tập đoàn Hàng tiêu dùng - bán lẻ với mạng lưới 2.600 siêu thị, cửa hàng tiện lợi. Sau sáp nhập, Masan Group sẽ nắm quyền kiểm soát hoạt động, Vingroup là cổ đông.

Công ty cổ phần Tập đoàn Masan (Masan Group) công bố nghị quyết của hội đồng quản trị, thông qua việc hoán đổi cổ phần từ thương vụ đình đám cách đây một tháng, giữa Công ty cổ phần Dịch vụ thương mại tổng hợp VinCommerce (bán lẻ), VinEco (nông nghiệp) của Tập đoàn Vingroup với Công ty cổ phần Hàng tiêu dùng Masan, để thành lập tập đoàn hàng tiêu dùng bán lẻ mới, có tỷ lệ 83,74%.

Nghị quyết hội đồng quản trị ủy quyền cho ông Nguyễn Đăng Quang, Chủ tịch Hội đồng Quản trị Masan Group, hoặc ông Dany Le, Trưởng bộ phận chiến lược và phát triển của công ty - quyết định các điều khoản, điều kiện cụ thể cũng như ký kết, chuyển giao và thực hiện các thủ tục pháp lý để hoàn tất giao dịch hợp nhất nói trên.

Ông Trương Công Thắng, Chủ tịch Hội đồng Quản trị Công ty cổ phần Hàng tiêu dùng Masan cho biết thương vụ này chỉ mất một tháng để đi đến quyết định. Ông khẳng định việc Masan bắt tay hợp tác với Vingroup có cả lý do "muốn giữ lại thị trường bán lẻ cho người trong nước quản lý để giữ thương hiệu Việt".

KKR & Temasek - Vinhomes

|

Một nhóm nhà đầu tư do quỹ đầu tư Kohlberg Kravis Roberts (KKR, Hoa Kỳ) đứng đầu, trong đó có quỹ đầu tư Temasek (Singapore) đã hoàn tất giao dịch mua lại hơn 200 triệu cổ phần VHM của CTCP Vinhomes thông qua giao dịch thỏa thuận, với giá trị giao dịch lên tới 15.100 tỷ đồng, tương đương 650 triệu USD.

Với tỷ lệ nắm giữ sau giao dịch là 6% cổ phần, nhóm nhà đầu tư ngoại này đã trở thành cổ đông lớn (nắm trên 5% vốn) của Vinhomes. Sau giao dịch này, Tập đoàn Vingroup vẫn nắm quyền chi phối tại Vinhomes với tỷ lệ nắm giữ gần 71% cổ phần. Bên cạnh Temasek, một quỹ đầu tư khác của Singapore là GIC cũng đang nắm giữ 5,85% vốn tại Vinhomes.

Vinhomes hiện là nhà phát triển bất động sản có quy mô tài sản lớn nhất trên thị trường. Năm 2019, công ty này ghi nhận 51.626 tỷ đồng doanh thu hợp nhất và 24.319 tỷ đồng lợi nhuận sau thuế. Tổng tài sản tại thời điểm 31/12/2019 của Vinhomes ghi nhận giá trị 197.241 tỷ đồng.

Trong khi đó, KKR và Temasek đều là những quỹ đầu tư hàng đầu trên thế giới và đã hiện diện tại Việt Nam thông qua những khoản đầu tư hàng trăm triệu USD.

Danh Khôi Holdings - Dự án Sun Frontier

|

Tập đoàn Danh Khôi mua lại quyền sở hữu dự án 100% từ Công ty TNHH MTV Đầu tư Sun Frontier để chính thức trở thành chủ đầu tư dự án Sun Frontier tại Đà Nẵng. Sau khi chính thức mua lại dự án này, Tập đoàn Danh Khôi đã bắt tay triển khai dự án với tên gọi mới là The Royal - Boutique & Condo Da Nang (The Royal).

Sun Frontier là Tập đoàn bất động sản Nhật Bản với 17 chi nhánh. Được thành lập vào năm 1999, trụ sở đặt tại Thành phố Tokyo. Sun Frontier là công ty hoạt động chuyên nghiệp trong lĩnh vực đầu tư, quản lý, cải tạo và khai thác bất động sản như văn phòng cho thuê, căn hộ cao cấp, khách sạn, resort.

Năm 2019, một nhà đầu tư đến từ Nhật Bản là Sanei Architecure Planning đã quyết định “bắt tay” với Netland, trở thành đối tác chiến lược trong việc thực hiện đầu tư các dự án. Netland chính là công ty mẹ nắm 95% vốn của Danh Khôi.

Stark Corporation - Thipha Cables & Dovina

|

Vào 4/2020, Stark Corporation phát đi thông báo cho biết đã mua thành công 100% cổ phần của Công ty cổ phần Cáp điện Thịnh Phát (Thipha Cables) và Công ty cổ phần Kim loại màu và nhựa đồng Việt Nam (Dovina) với giá trị 240 triệu USD cho thương vụ

Thipha Cables có xuất phát điểm là một cơ sở nhỏ do vị doanh nhân Võ Tấn Thịnh (SN 1962) thành lập năm 1987 tại TP. HCM. Sau gần 3 thập niên phát triển, Thipha Cables đã trở thành nhà sản xuất dây và cáp điện lớn thứ hai ở Việt Nam. Doanh nghiệp còn xuất khẩu sản phẩm ra một số nước ở Đông Nam Á.

Cuối năm 2009, các cổ đông của Thipha Cables thành lập Dovina để nhập khẩu và xử lý đồng và nhôm cho sản xuất dây và cáp điện. Dovina bán đồng và nhôm đã chế biến cho Thipha Cables, các doanh nghiệp khác ở Việt Nam và nước ngoài.

Theo các công bố thông tin từ Stark Corporation, mục đích khi M&A bộ đôi công ty sản xuất dây cáp điện Việt Nam nhằm: Tăng tiềm năng sản xuất cáp điện; Tăng hiệu suất, năng lực sản xuất, mở rộng kinh doanh để trở thành nhà máy cáp điện hàng đầu trong khu vực; và mở rộng cơ hội đầu tư kinh doanh sang lĩnh vực dây và cáp điện, đây là các mảng kinh doanh được kỳ vọng giúp Stark tăng trưởng cả thị trường trong nước và quốc tế.

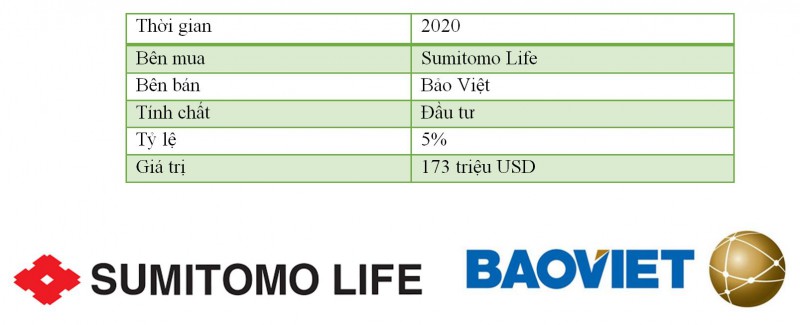

Sumitomo Life - Bảo Việt

|

Sumitomo Life đầu tư thêm 173 triệu USD, tương đương 4.012 tỷ đồng để mua thêm hơn 41 triệu cổ phần của Bảo Việt. Giá cổ phiếu thời điểm chuyển giao là 96.817 đồng/cổ phiếu.

Với kết quả này, doanh nghiệp bảo hiểm Nhật Bản nâng tỷ lệ nắm giữ cổ phần tại Bảo Việt lên 22,09%. Tổng số vốn điều lệ của Bảo Việt cũng lên mức 7.423 tỷ đồng.

Trước đó, năm 2012, Sumitomo Life từng chi 7.098 tỷ đồng (tương đương 340 triệu USD) mua 122,509 triệu cổ phiếu của Bảo Việt từ HSBC Insurance Holdings Limited - cổ đông sáng lập của Tập đoàn Bảo Việt.

Aozora - Ngân hàng TMCP Phương Đông

Ngân hàng TMCP Phương Đông (OCB) thông qua việc chào bán cổ phiếu riêng lẻ cho nhà đầu tư nước ngoài là Ngân hàng Aozora (Aozora Bank) của Nhật Bản.

Theo kế hoạch, từ đầu năm 2019, ngân hàng đã triển khai chào bán riêng lẻ hơn 118,47 triệu cổ phần cho các nhà đầu tư nhằm đáp ứng nhu cầu tăng vốn. Tính đến thời điểm hiện tại, đã có 1 nhà đầu tư là Aozora Bank đăng ký mua 86,8 triệu cổ phần.

Mức giá cụ thể chưa được tiết lộ, song OCB cho biết giá không thấp hơn giá trị sổ sách trên mỗi cổ phần của ngân hàng tại thời điểm cuối quý gần nhất với thời điểm phát hành. Bên cạnh đó, số cổ phần OCB được Aozora Bank mua sẽ bị hạn chế chuyển nhượng trong vòng 3 năm.

Ngân hàng Aozora (Nhật Bản) được thành lập năm 1957, có tổng tài sản đạt 48 tỷ USD. Ngân hàng hiện có văn phòng đại diện tại New York, Thượng Hải, Singapore… và các hợp tác đầu tư tại Hồng Kông, London và các nước trong khu vực châu Á.

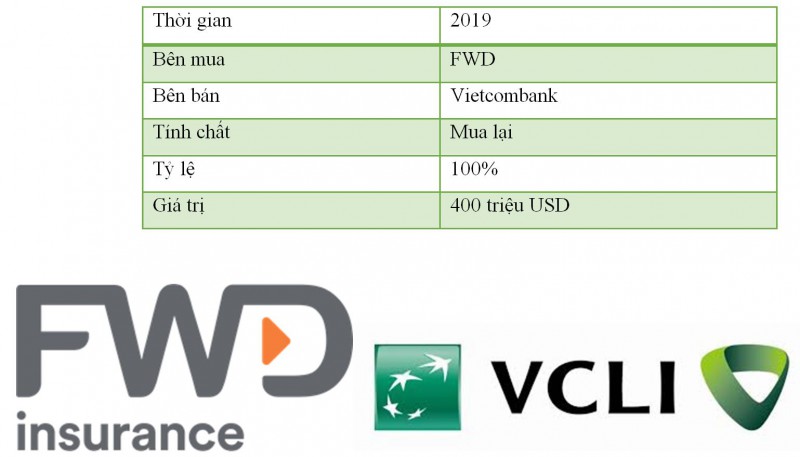

FWD - VCLI

|

Vietcombank và Tập đoàn FWD đã ký hợp tác độc quyền phân phối bảo hiểm 15 năm, trở thành thương vụ bancassurance (bán bảo hiểm qua ngân hàng) lớn nhất hiện nay, đồng thời Vietcombank cũng hoàn tất việc bán liên doanh bảo hiểm VCLI cho FWD.

Theo thỏa thuận, FWD là đối tác phân phối độc quyền các sản phẩm bảo hiểm nhân thọ qua mạng lưới của Vietcombank trong vòng 15 năm. FWD cũng mua lại liên doanh Bảo hiểm nhân thọ Vietcombank - Cardif (VCLI) do Vietcombank nắm 45% và BNP Paribas Cardif nắm 55%.

Thành lập từ 2008, VCLI có vốn điều lệ 600 tỉ đồng. Năm 2018, doanh thu VCLI đạt 485 tỷ đồng - tăng 49,2%, trong đó doanh thu phí môi giới bảo hiểm chiếm 87%. Trong khi đó FWD là hãng bảo hiểm trực thuộc tập đoàn đầu tư Pacific Century Group (PCG). Tính đến nay, FWD có mặt tại 9 thị trường của khu vực châu Á, bao gồm Việt Nam.

Central Group - Nguyễn Kim

|

Sau 5 năm giữ 49% cổ phần Nguyễn Kim, Tập đoàn Central Group của Thái Lan đã hoàn tất việc mua lại toàn bộ chuỗi điện máy lâu đời bậc nhất Việt Nam.

Trong các bản công bố thông tin tài chính mới đây nhân sự kiện niêm yết trên sàn chứng khoán Thái Lan, Central Retail Corp, công ty con của Tập đoàn Central Group, xác nhận đã hoàn tất việc thâu tóm chuỗi siêu thị điện máy Nguyễn Kim. Kết quả kinh doanh của Nguyễn Kim do đó được hợp nhất vào báo cáo tài chính của Central Retail.

Vào tháng 6/2019, các công ty liên quan tập đoàn bán lẻ Thái Lan đã mua lại toàn bộ 51% cổ phần còn lại của Công ty cổ phần Đầu tư Phát triển Công nghệ và Giải pháp mới NKT. Công ty NKT là đơn vị sở hữu, vận hành chuỗi siêu thị điện máy Nguyễn Kim.

Sau thương vụ, tỷ lệ sở hữu của Central Retail tại NKT tăng từ 40% lên 81,5%. Với việc công ty NKT sở hữu 100% Công ty cổ phần Thương mại Nguyễn Kim, Central Retail hiện nắm 81,5% cổ phần Nguyễn Kim cùng một số công ty con khác.

Giá trị thương vụ này theo Central Retail là 2.600 tỷ đồng bao gồm 2.250 tỷ đồng tiền mặt và 350 tỷ đồng được hạch toán vào khoản nợ dài hạn của doanh nghiệp.

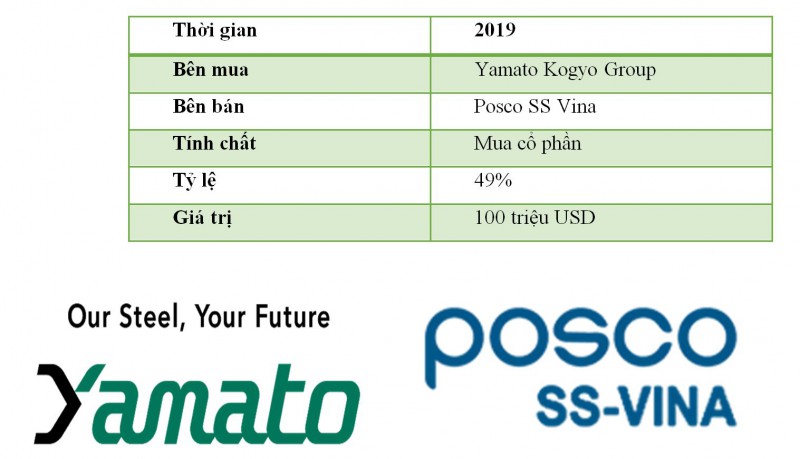

Yamato Kogyo Group - Posco SS Vina

|

Nhà sản xuất thép Nhật Bản Công ty Yamato Kogyo đã mua lại 49% cổ phần của Công ty cổ phần Posco SS Vina, với giá 100 triệu USD để đáp ứng nhu cầu xây dựng ngày càng tăng tại địa phương. Sau giao dịch, công ty được đổi tên thành Posco Yamato Vina Joint Stock Co.

Thỏa thuận này sẽ cho phép Yamato Kogyo chuyển giao chuyên môn về sản xuất thép chất lượng cao và giảm chi phí cho nhà sản xuất thép hình của Việt Nam nhằm cung cấp các sản phẩm được sử dụng cho các tòa nhà, nhà kho và trung tâm mua sắm trên tất cả các ngành công nghiệp tại Việt Nam.

Posco SS Vina có công suất sản xuất hàng năm là 1 triệu tấn thép bán thành phẩm và 500.000 tấn thép cuộn. Trong khi đó nhà sản xuất thép Nhật Bản cũng có chỗ đứng tại Thái Lan, Siam Yamato Steel Co., công ty con của họ, để cung cấp các sản phẩm thép cho thị trường trong nước và các thị trường Đông Nam Á khác.

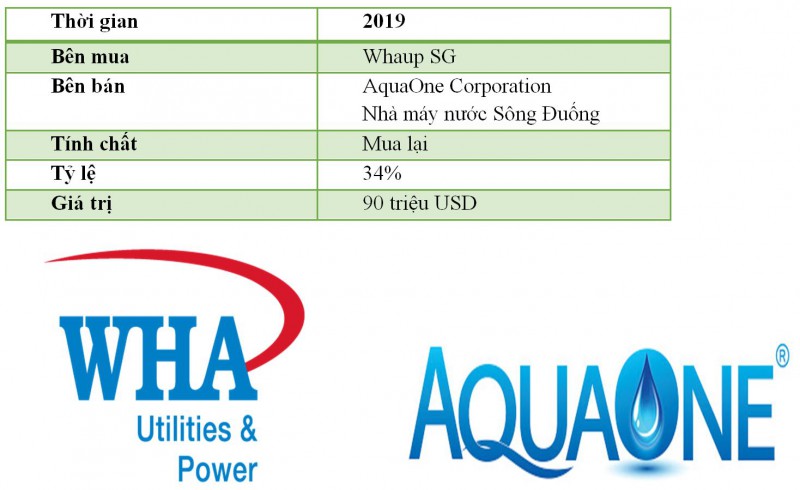

Whaup SG - AquaOne Corporation

|

Thông tin từ Ủy ban Chứng khoán Thái Lan cho biết, tháng 8/2019, CTCP đại chúng điện và nước WHA (WHA) thông báo về việc một công ty con là WHA Utilities and Power Public Company Limited (WHAUP) ký thỏa thuận đầu tư vào một doanh nghiệp tiện ích ở Hà Nội.

Theo đó, WHAUP mua gần 34 triệu cổ phiếu (tương đương 34%) cổ phần của Công ty cổ phần Nước mặt sông Đuống (SDWTP) với trị giá tổng cộng hơn 2.073 tỷ đồng.

Dự án Nhà máy Nước mặt Sông Đuống nằm ở Khu vực xã Phù Đổng và Trung Mầu, huyện Gia Lâm, TP.Hà Nội. Theo WHA, SDWTP được thành lập năm 2016 và trở thành nhà cung ứng nước chính của Hà Nội. Dự án có công suất cung cấp 54,75 triệu m3 nước sạch mỗi năm cho giai đoạn 1A và đã đi vào hoạt động trong quý I/2019.

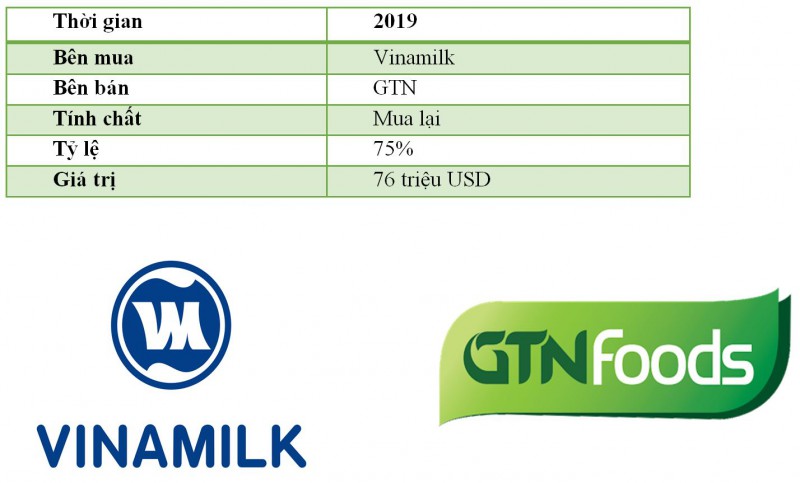

Vinamilk - GTN

|

Công ty cổ phần Sữa Việt Nam (VNM) thông báo đã mua xong gần 78,6 triệu cổ phiếu GTNFoods (GTN) trong ngày 18 và 19/12/2019. Sau giao dịch, Vinamilk tăng tỷ lệ sở hữu từ 43% lên 75% và chính thức trở thành công ty mẹ của GTNFoods.

Giao dịch tập trung chủ yếu trong ngày 18/12 khi cổ phiếu GTN được thỏa thuận đột biến hơn 78,9 triệu cổ phiếu tại mức giá 22.800 đồng/cổ phiếu, ứng với tổng giá trị gần 1.800 tỷ đồng.

Tại thời điểm cuối tháng 3/2019, Hội đồng Quản trị GTNFoods phản đối đề nghị chào mua công khai 49% của Vinamilk. Nhưng với tỷ lệ sở hữu mới, Vinamilk sẽ có quyền quyết định mọi vấn đề tại công ty sở hữu thương hiệu sữa Mộc Châu.

Vinamilk & GTN - Sữa Mộc Châu

|

Hội đồng Quản trị CTCP Giống bò Sữa Mộc Châu đã ban hành Nghị quyết xác định số lượng cổ phần chào bán cho 2 nhà đầu tư chiến lược là CTCP GTNFoods (mã chứng khoán GTN) và CTCP Sữa Việt Nam (Vinamilk, mã chứng khoán VNM). Theo phương án được cổ đông thông qua trước đó, số cổ phần này được bán với giá 30.000 đồng/cổ phiếu, thu về cho Sữa Mộc Châu 1.176 tỷ đồng.

Hiện tại, GTN là công ty mẹ sở hữu 74,49% cổ phần của Tổng công ty chăn nuôi Việt Nam - CTCP (Vilico) - đơn vị sở hữu 51% của Sữa Mộc Châu. Qua đó GTN gián tiếp nắm 37,98% cổ phần của Sữa Mộc Châu và 51% quyền biểu quyết tại đây. Trong khi đó, VNM đang sở hữu 75% cổ phần của GTN.

Vào cuối năm 2019, sau khi mua GTN, Vinamilk tiến hành tái cấu trúc, thoái vốn ngoài ngành và chỉ tập trung vào hoạt động kinh doanh của Mộc Châu Milk với mục tiêu đẩy mạnh hiệu quả hoạt động của Mộc Châu Milk theo hướng giảm giá thành, nâng cao chất lượng sản phẩm và hệ thống phân phối.

Masan High-Tech Materials - HC Starck

|

Công ty TNHH Vonfram Masan - công ty con do Công ty cổ phần Tài nguyên Masan sở hữu 100% vốn công bố hoàn tất giao dịch mua lại nền tảng kinh doanh vonfram của H.C. StarckGroup GmbH (HCS).

H.C. Starck là nhà chế tạo hàng đầu các sản phẩm vonfram công nghệ cao “midstream”(giai đoạn giữa của chuỗi giá trị) như bột kim loại vonfram và vonfram các-bua. HCS phục vụ khách hàng trên toàn thế giới với các tổ hợp sản xuất tại châu Âu, Bắc Mỹ và Trung Quốc. Ngoài ra, nhờ vào các công nghệ đã được cấp bằng sáng chế độc quyền, đây là một trong số ít các công ty trên thế giới có nền tảng tái chế vonfram toàn diện và thân thiện với môi trường.

Giao dịch này là bước đi chiến lược trong tầm nhìn của Công ty cổ phần Tài nguyên Masan (MSR) để trở thành nhà chế tạo vật liệu công nghiệp công nghệ cao dựa trên nền tảng chuỗi giá trị tích hợp xuyên suốt hàng đầu thế giới.

Masan HPC - NET

|

CTCP Hàng tiêu dùng Masan (MCH) cho biết Masan HPC - một công ty thành viên do Masan sở hữu 100% vốn đã hoàn tất mua vào 52% cổ phần của Bột giặt Net (Netco, NET) với mức giá trung bình 48.000 đồng/cổ phiếu. Theo đó, NET được định giá xấp xỉ 46 triệu USD.

Được thành lập vào năm 1968, NET là một trong các doanh nghiệp nội địa hàng đầu về sản phẩm chăm sóc gia đình tại Việt Nam với hai thương hiệu được ưa chuộng là NET và NETSOFT.

Năm 2019, NET đạt doanh thu thuần là 1.157 tỷ đồng, tăng 3,6% so với năm 2018; lợi nhuận thuần sau thuế là 81 tỷ đồng, tăng 42,3% so với năm 2018. NET cũng đã cải thiện biên lợi nhuận ròng sau thuế từ 5,1% vào năm 2018 lên 7,0% vào năm 2019.

Trong thương vụ mới này, ưu tiên hàng đầu là tích hợp NET với hệ thống phân phối của Masan gồm 300.000 điểm bán lẻ truyền thống và nền tảng thương mại hiện đại gồm 3.000 siêu thị và siêu thị mini trên cả nước. NET là điểm khởi đầu chiến lược để Masan xây dựng nền tảng đa dạng hóa các sản phẩm chăm sóc cá nhân và gia đình.

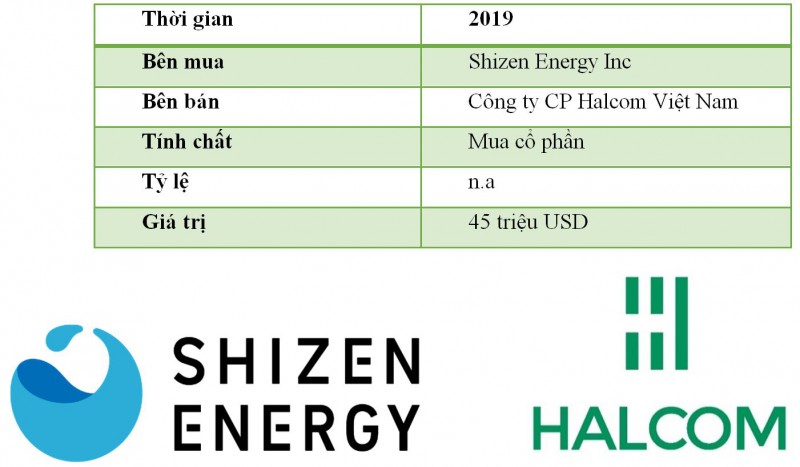

Shizen Energy Inc - Công ty CP Halcom Việt Nam

|

Tháng 10/2019, Công ty cổ phần Halcom Việt Nam đã ký kết Hợp đồng Mua bán cổ phần (SPA) với Tập đoàn Shizen Energy, theo đó, Shizen Energy chính thức trở thành cổ đông và đối tác kỹ thuật, đánh dấu mối quan hệ hợp tác quốc tế trong việc phát triển các dự án năng lượng tái tạo tại Việt Nam.

Các dự án thuộc phạm vi mối quan hệ hợp tác này bao gồm nhà máy điện gió Phương Mai 3 do Công ty cổ phần Phong điện Miền trung (CWP) - công ty thành viên của Halcom Việt Nam đầu tư và xây dựng tại Khu kinh tế Nhơn Hội, tỉnh Bình Định. Nhà máy điện gió này gồm 6 tuabin Siemen Gamesa, mỗi tuabin có công suất 3,5 MW; tổng công suất dự kiến đạt 21 MW, cung cấp 77,945 triệu kW điện hàng năm.

Bên cạnh việc trở thành cổ đông chính thức của dự án phát triển nhà máy điện gió Phương Mai 3, Shizen Energy cũng cung cấp kinh nghiệm chuyên môn trong ngành và dịch vụ Quản lý Tài sản Kỹ thuật đối với các nhà máy năng lượng tái tạo. Shizen Energy, một công ty giàu kinh nghiệm về năng lượng gió và mặt trời tại Nhật Bản, sẽ cung cấp giải pháp kỹ thuật cho hệ thống tiếp địa của dự án nhà máy mà Halcom đang xây dựng tại Việt Nam.

Vinaconex thoái vốn Liên doanh An khánh Splendora

|

Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex, HNX: VCG) hoàn tất chuyển nhượng toàn bộ phần vốn góp, tương đương 50% cổ phần tại Công ty Liên doanh TNHH Phát triển đô thị mới An Khánh (An Khánh JVC). Doanh nghiệp sở hữu dự án Khu đô thị Bắc An Khánh (Splendora) không còn là công ty liên kết của Vinaconex.

Tại cổng thông tin quốc gia về đăng ký doanh nghiệp, bố cáo đăng ký thay đổi ngày 14/8/2020 của An Khánh JVC ghi nhận cơ cấu sở hữu gồm 2 cổ đông, CTCP Đầu tư và phát triển Pacific Star và Địa ốc Phú Long chia nhau nắm 50% vốn. Công ty Pacific Star là doanh nghiệp được thành lập vào ngày 9/7/2020 với vốn điều lệ 200 tỷ đồng.

Indo Trần - STG

|

Công ty cổ phần Giao nhận và Vận chuyển In Do Trần hoàn tất thủ tục và sở hữu 100% vốn Công ty cổ phần Kho vận miền Nam 45 năm tuổi.

Tổng công ty cổ phần thiết bị điện Việt Nam (Gelex) sẽ hoàn tất thủ tục chuyển quyền sở hữu hơn 57,1 triệu cổ phiếu Công ty cổ phần kho vận miền Nam (Sotrans, mã: STG) cho Công ty cổ phần giao nhận và vận chuyển In Do Trần (ITL Corp). Đến giữa tháng 07/2020, Sotrans thông báo phía In Do Trần đã ký hợp đồng với Gelex để mua 100% phần vốn góp của Gelex tại Công ty TNHH MTV Gelex Logistics.

Sotrans được thành lập từ 1975 và chuyển đổi từ doanh nghiệp nhà nước sang công ty cổ phần vào năm 2007. Doanh nghiệp này hoạt động trong lĩnh vực giao nhận vận tải quốc tế, khai thác cảng, dịch vụ kho bãi và kinh doanh xăng dầu. Trong đó, kinh doanh kho hiện là thế mạnh của Sotrans với hệ thống kho ngoại quan, kho chứa hàng đa chức năng hơn 230.000 m2. Năm 2019, Sotrans thuộc tốp 10 công ty uy tín ngành vận tải và logistics - nhóm ngành giao nhận, kho bãi và chuyển phát.

SSJ Consulting - Công ty Cổ phần Gemadept (GMD)

|

Công ty TNHH SSJ Consulting Việt Nam đăng ký mua vào gần 29,7 triệu cổ phiếu Công ty cổ phần Gemadept (HoSE:GMD) trong thời gian từ 5/7 đến 2/8/2019 theo phương thức thỏa thuận.

Số cổ phần SSJ Consulting Việt Nam đăng ký mua vào tương ứng 10% tổng số cổ phần có quyền biểu quyết đang lưu hành của Gemadept. Nếu mua đủ số cổ phiếu đăng ký, SSJ Consulting sẽ trở thành cổ đông lớn thứ 2 tại Gemadept sau Vietnam Investment Fund II Limited với 29,55% cổ phần.

Cổ phiếu GMD tại thời điểm đăng ký được giao dịch ở mức 27.300 đồng/cổ phiếu. Tạm tính tại mức giá này, SSJ Consulting Việt Nam sẽ chi khoảng gần 800 tỷ đồng để mua đủ 29,7 triệu cổ phiếu GMD đã đăng ký.

Công ty TNHH SSJ Consulting Việt Nam được cấp phép từ 6/6/2019. Cơ cấu cổ đông của SSJ Consulting hiện nay bao gồm Sumitomo (51% vốn), Japan Overseas Infrastructure Investment (46% vốn) và Suzuyo (3% vốn)

Người nội bộ có liên quan, ông Tsuyoshi Kato hiện là thành viên HĐQT của Gemadept đồng thời là nhân sự tại công ty mẹ của SSJ Consulting Việt Nam. Năm 2019, Gemadept đặt mục tiêu 2.800 tỷ đồng doanh thu và lợi nhuận trước thuế hợp nhất đạt 695 tỷ đồng.

Nguồn: Thùy Vân - Nguyễn Lan (Nhóm nghiên cứu Diễn đàn M&A – MAF Research, Viện nghiên cứu đầu tư và mua bán doanh nghiệp CMAC)