Sói và vàng: Quy luật của tự nhiên

Lịch sử của vàng không chỉ gói gọn trong 20 năm trở lại đây, mà là cả một quá trình lâu dài bắt đầu từ khi con người có mong muốn trao đổi thương mại hay tham vọng thống trị. Vàng cũng như loài sói vậy. Nếu chúng ta tin vào khả năng tự điều chỉnh của tự nhiên, mà ở đó chó sói mang lại sự cân bằng khi được đặt trở lại vị trí cao nhất, thì việc vàng ổn định lại thị trường tài chính bằng cấp bậc của nó.

“… điều thú vị là giá vàng không hề biến động. Hay nói cách khác, sự thay đổi về giá của vàng bằng với sự thay đổi về giá của các mặt hàng khác. Vậy thì có một cái gì đó về vàng – tôi đã suy nghĩ về nó vài năm và…tôi không thể kết luận được. Nó gần như thể, nói một cách chuyên môn, khả năng của sự ổn định về giá cả, có một giá trị rất lớn.”

Alan Greenspan, cựu thống đốc Cục Dự Trữ Liên Bang Mỹ Federal Reserve.

(Nguyên văn: “…what is interesting is that the general price level in terms of gold is still back where it was. In other word, the change in the price of gold is equal to the change in the price of commodities or the general price level. Which tells you that: there is something about gold…I’ve thought about this for a number of years,and… I reached a blank. It’s almost as though, technically speaking, the ability of having a stable price, has great value”)

Sói và quy luật tự nhiên

Sói xám đã từng là động vật có vú phổ biến nhất trên bề mặt Trái Đất, với di tích của nhiều quần thể lớn được tìm thấy ở Bắc Mỹ, Châu Á, và Châu Âu. Nhưng tới đầu những năm 1900, thì loài sói này đối mặt với nguy cơ tuyệt chủng ở Bắc Mỹ do săn bắn bừa bãi tới mức chỉ còn khoảng 30 con ở vườn quốc gia Yellowstone. Tới năm 1973, khi bộ luật Động Vật Có Nguy Cơ Tuyệt Chủng được phê duyệt, thì không còn một con sói nào ở bờ Tây nước Mỹ nữa.

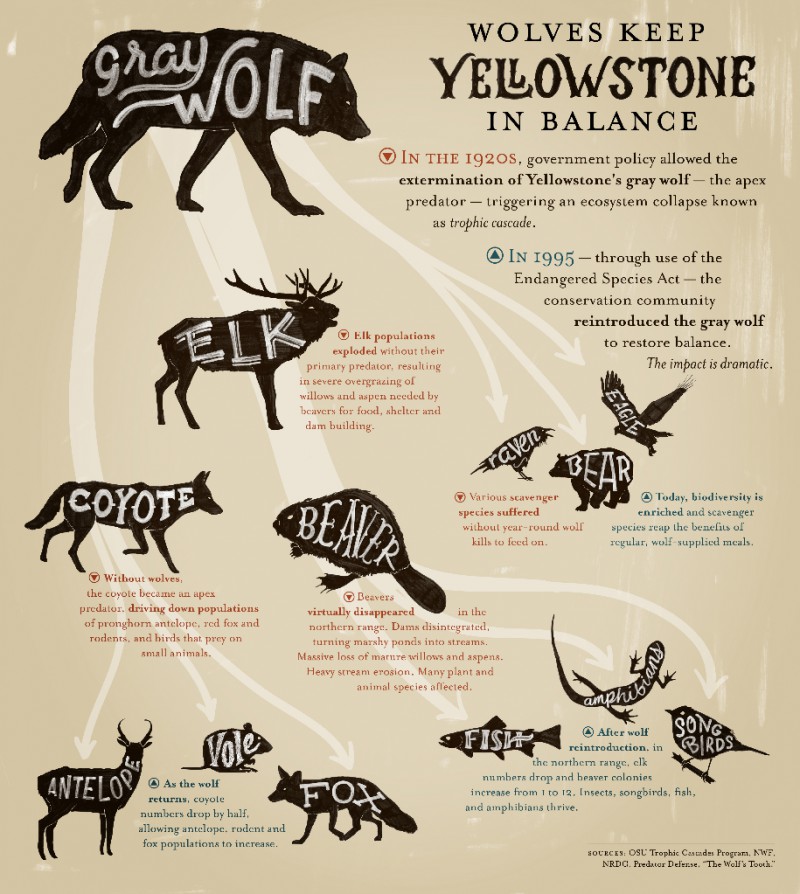

Sói xám được xem là động vật săn mồi bậc alpha – nó đứng đầu chuỗi thức ăn trong tự nhiên và không có thú săn mồi cạnh tranh nào (Hình 1). Thế nên, khi sói xám đứng trên bờ tuyệt chủng, thì loài nai lại sinh trưởng mạnh mẽ trong vòng 70 năm và tàn phá gần hết thảm thực vật tại công viên quốc gia Yellowstone. Đến năm 1995, chính phủ đề nghị mang loài sói xám trở lại với mục đích kiềm chế số lượng nai và tuần lộc đang dần trở nên mất kiểm soát. Đã có nhiều cuộc biểu tình diễn ra nhằm chống đề nghị này vì dân địa phương lo sợ rằng việc để chó sói quay lại khu vực của họ sinh sống sẽ làm môi trường trở nên nguy hiểm cho các hoạt động kinh tế và làm giảm số lượng nai và hươu để săn bắn ở khu vực này. Thế nhưng, các nhà khoa học môi trường lại cho rằng loài chó sói sinh sản không nhanh bằng các loài khác và có độ bão hòa số lượng quần thể thấp (mật độ sói sẽ không tăng khi số lượng đạt tới một điểm nhất định do tập tính bảo vệ lãnh thổ của chúng).

Cuối cùng, chính phủ thông qua quyết định cho phép 31 con sói xám trở lại Yellowstone, bất chấp việc dư luận phản đối kịch liệt. Dù thế nào đi nữa, thì ảnh hưởng của quyết định này tới tầng sinh dưỡng của công viên quốc gia Yellowstone là rất lớn. Dù cho số lượng sói rất nhỏ, chúng hoàn toàn thay đổi tập tính của quần thể nai và hươu: những động vật ăn cỏ này bắt đầu di tản khỏi các vùng đồng bằng và thảo nguyên, và các tầng thực vật ở những khu vực bắt đầu hồi phục. Lượng cây cối bắt đầu sinh trưởng và tăng bề mặt phủ tới 4 lần kể từ năm 1995. Các loài chim cư trú dần quay lại công viên Yellowstone sau một thời gian dài né tránh. Chưa hết, loài hải ly cũng quay lại sinh sống khi chúng có thể dùng nhánh cây xây dựng tổ của mình, tạo nên môi trường sống cho các loài lưỡng cư khác. Việc rừng quay trở lại cũng tạo điều kiện cho các loài gặm nhấm như thỏ, chồn, và chuột rừng quay lại, kéo theo sự quy tụ của loài đại bàng đầu trắng. Nhưng điều kỳ diệu nhất, đó là việc chó sói đã thay đổi dòng chảy của các con suối xung quanh khu vực mà chúng cai quản. Việc các thảm thực vật quay lại, cùng với sự tăng trưởng của các loài lưỡng cư, đã làm cho quá trình sói mòn do nước chảy trở nên chậm lại hạn chế việc lũ quét ở các rừng hạ nguồn. Song song đó, các dòng nước bắt đầu thay đổi hướng, tạo ra các hồ biệt lập, càng làm tăng độ trù phú của thảm sinh vật (Yellow Stone Park).

Khi thế giới tự nhiên bị mất đi một yếu tố quan trọng, thì sự cân bằng của nó cũng bị gián đoạn. Nếu việc làm cho yếu tố này trở lại gặp phải trở ngại về mặt xã hội và chính trị, thì bài học về quá trình đấu tranh và kết quả ở công viên Yellowstone là lời cảnh báo cho thị trường tài chính. Benjamin Franklin đã từng nói rằng: “Dân chủ là cuộc hội thảo của hai con sói và một con cừu về thực đơn bữa ăn tối”, thì đối với những động vật ăn cỏ này, việc chúng quan tâm không phải là sự cân bằng tự nhiên, mà sự tồn tại cá nhân. Việc này giải thích tại sao những con “nai và tuần lộc” tài chính được bảo vệ bởi “những người biểu tình” vì mục đích “kinh tế”, mặc cho việc chúng tàn phá thị trường qua việc chạy theo lợi nhuận bằng đồng tiền tiết kiệm của xã hội. Nhưng cuối cùng, thiên nhiên luôn mang lại cân bằng vốn có, và trật tự sẽ lại được lặp lại: chó sói sẽ làm những con nai và tuần lộc biết vị trí của chúng trong chuỗi thức ăn. Có lẽ quá trình này sẽ diễn ra trong khoảng thập kỷ tới, khi hậu quả của việc tàn phá “thảm sinh vật” tài chính có dấu hiệu mất kiểm soát.

Hình 1. Chuỗi thức ăn ở vườn quốc gian Yellowstone

Vàng và thị trường tài chính

Tôi sẽ không bao giờ quên được câu chuyện mẹ tôi kể về lúc mua căn nhà cách đây gần 20 năm. Lúc Việt Nam bắt đầu chịu ảnh hưởng của việc lạm phát, người chủ lúc bấy giờ đã ra điều kiện chỉ nhận vàng mà không nhận tiền mặt. Nhưng sau đó ông ta đổi ý nhiều lần và cuối cùng nhận tiền mặt, dẫn đến phức tạp trong giao dịch. Giá vàng lúc đó tăng rồi lại giảm, dẫn đến việc người tiêu dùng có một khoảng thời gian đi “tàu lượn tâm lý”. Điều này không chỉ xảy ra vào đầu những năm 2000, mà lặp lại vào năm 2008, 2015, 2019 và đầu năm 2020, những năm có các cuộc khủng hoảng khác nhau. Thế nhưng lịch sử của vàng không chỉ gói gọn trong 20 năm trở lại đây, mà là cả một quá trình lâu dài bắt đầu từ khi con người có mong muốn trao đổi thương mại hay tham vọng thống trị.

Nhân loại luôn bị mê hoặc mỗi khi nghĩ tới sự óng ánh và giá trị gắn với vàng. Có một thời gian dài, hệ thống tiền tệ lấy vàng làm mệnh giá quy đổi hoặc gắn giá trị tiền tệ lên giá trị của vàng. Trong khoảng thời gian này, con người đạt được nhiều thành quả về khoa học và sản xuất khác nhau và, đặc biệt, lạm phát gần như không xảy ra. Sau nhiều biến cố chính trị khác nhau, tiền tệ hiện tại không còn quy chiếu với vàng nữa, mở ra một thời kỳ hệ thống tài chính nhiều biến động dẫn đến các cuộc khủng hoảng khác nhau. Thế giới tài chính ngày càng phình to ra, nhưng không phải vì thế mà tất cả những người tham gia đều được hưởng lợi, thậm chí còn phải chịu nhiều tổn thất, dẫn đến chênh lệch giàu nghèo càng rõ rệt. Có điều, chính phủ dường như sẵn sàng làm tất cả để hỗ trợ thị trường tài chính và không có ý định để cho nó tự điều chỉnh, hay nói cách khác không hề có thị trường tự do nào ở đây cả. Nếu hành động phá hoại của tài chính và tư tưởng phản kháng sự tự điều chỉnh làm ta nhớ tới hình ảnh con nai ở công viên Yellowstone và cuộc biểu tình của dân địa phương, thì ta có thể mường tượng việc để chó sói quay lại sẽ có kết quả như thế nào. Bản chất của sói trong môi trường tự nhiên chính là tính năng của vàng lên thị trường tài chính: sự điều chỉnh của tự nhiên.

Vậy tại sao con người lại dùng vàng và bạc để làm đơn vị tiền tệ từ rất sớm? Cách giải thích đơn giản nhất là nhìn vào bảng tuần hoàn Mandeleev: tất cả các nguyên tố hóa học thuộc dạng khí sẽ bị loại bỏ đầu tiên vì chúng ta không thể có tiền bị bốc hơi. Tiếp theo, các nguyên tố có phản ứng với nước, không khí, và lửa đểu bị loại vì chúng ta không muốn tiền trong túi bị hòa tan, bị gỉ sét, hay bị bốc cháy. Cuối cùng, loại bỏ các nguyên tố phóng xạ vì chúng ta không muốn chết vì tiền. Như vậy, chỉ còn 5 nguyên tố: vàng, bạc, Rhodium, Platinum, và Palladium. Khi Rhodium và Palladium chỉ được khám phá vào thế kỷ 18 và độ sôi của platinum là 3.000 độ C – vượt quá nhiệt độ của những lò nung nguyên thủy của con người, thì chỉ còn chừa lại vàng và bạc.

“Lịch sử thế giới là câu chuyện của vàng”, đó là cách nhận định của tỷ phú người Canada Eric Sprott. Các nền văn minh cổ ngày xưa xem vàng như là vật chứa giá trị, là vật để trao đổi, và là biểu tượng của cái đẹp. Với nền văn minh Ai Cập cổ đại, vàng thể hiện mặt trời, biểu tượng của sự thống trị và vĩnh hằng. Với người Inca, vàng là giọt lệ mặt trời. Trong trường ca Iliad và Odyssey của Homer, con người xem vàng là sự thịnh vượng và vinh quang dành cho những vị anh hùng bất tử. Lần đầu tiên vàng được dùng làm tiền tệ là vàng khoảng năm 700 trước Công Nguyên bởi các thương lái Libya. Các đồng tiền này được chế tác là hỗn hợp giữa vàng và bạc, gọi là electrum. Chưa hết, vàng còn được dùng bởi những hiệp sĩ Templar để tạo nên ngân hàng đầu tiên vào thế kỷ 13 ở Châu Âu. Những người hành hương hoặc thương lái có thể trữ vàng ngân hàng Templar và vay mượn dựa trên số vàng ở một ngân hàng Templar khác. Cũng chính từ hệ thống tiền tệ này mà nhân loại có thể xây dựng các nền kinh tế xuyên lục địa và khai phá các miền đất mới.

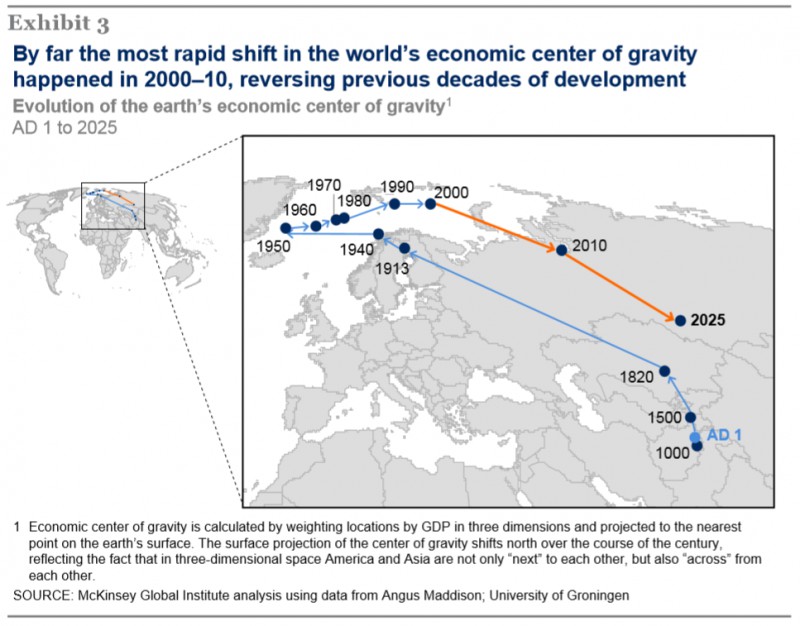

Từ thế kỷ 16 tới thế kỷ 19, các nền kinh tế phương Tây bắt đầu nổi lên với các cuộc cách mạng công nghiệp dẫn tới các phát minh khác nhau, đẩy GDP các nước này lên cao (Hình 2). Điều này thể hiện rõ ở việc trọng lực kinh tế bắt đầu hướng tây vào đầu thế kỷ 20, kéo theo việc bành trướng về địa lý của các đế quốc qua nhiều thời kỳ khác nhau. Đế quốc Anh đã có lúc cai quản gần 25% diện tích đất liền khi nền công nghiệp của họ đạt đỉnh điểm vào những năm 1800. Khi cách mạng công nghiệp diễn ra ở Mỹ, các ngành khai thác dầu mỏ, đường sắt, và luyện thép của những “người khổng lồ” John D. Rockerfeller, Cornelius Vanderbilt, và Andrew Carnegie lần lượt tạo ra những khối tài sản lớn nhất lịch sử hiện đại. Tổng giá trị tài sản của cả 3 người này sau lạm phát tính đến năm 2019 đạt gần 900 tỷ đô la Mỹ, tức là gấp 3 lần GDP Việt Nam. Điều đáng chú ý ở đây đó là những thành tựu này chỉ đạt được khi nền kinh tế thế giới vẫn đang dùng tiền quy chiếu với vàng (Tiêu Chuẩn Vàng – Gold Standard).

Hình 2. Trọng lực kinh tế qua từng năm (Nguồn: McKinsey) – giải thích: trọng lực kinh tế được tính bằng cách chia theo tỷ lệ GDP dựa theo diện tích các nước. Các điểm qua từng năm không mang tính chỉ đỉnh nền kinh tế của một nước bất kỳ có GDP cao hơn các nước khác. Mũi tên mang tính định hướng việc GDP ở một vùng có tỷ lệ tăng cao qua các năm.

Hình 3. Các thời kỳ hệ thống tiền tệ quy chiếu với vàng. – giải thích: Năm 1500-1880 là những năm vàng được xem như tiền cho thương mại quốc tế. Năm 1880-1914 là những năm tiêu chuẩn tiền tệ bằng vàng cổ điển được thành lập. Năm 1925-1931 là những năm tiêu chuẩn vàng được đổi bằng tiền mặt ở các nước được thành lập. Năm 1933 là năm tổng thống Mỹ Roosevelt cấm việc dự trữ vàng cá nhân. Năm 1944-1971 là năm hiệp định Bretton Woods được ban hành, chính thức công nhận đồng đô la Mỹ là dự trữ ngoại hối chính, các đồng tiền quốc tế có tỷ lệ ngoại hối cố định với đồng đô la Mỹ, và đô la Mỹ được quy đổi thành vàng ở giá cố định 35 đô la một ounce. Những năm màu xám là những năm Tiêu Chuẩn Vàng bị loại bỏ.

Tiêu Chuẩn Vàng là hệ thống tiền tệ mà ở đó dòng tiền nội địa phải được hỗ trợ bằng lượng vàng dự trữ của nước sở tại và có mệnh giá cố định so với vàng. Tiêu chuẩn này không nghiêm cấm xuất nhập khẩu vàng, tức là tỷ giá của các đồng tiền quốc tế sẽ giao động trong khối lượng vàng trao đổi qua biên giới khi giao dịch thương mại xảy ra. Các ngân hàng trung ương hầu như không có vai trò gì lớn ngoài việc kiểm định số lượng vàng ra vào. Tiêu Chuẩn Vàng hiện đại được phổ biến sau cuộc chiến giữa Đức và Pháp những năm 1871 và, tới năm 1900, hầu như các nước đều dùng tiêu chuẩn này, ngoại trừ Trung Quốc và một số nước Mỹ Latin.

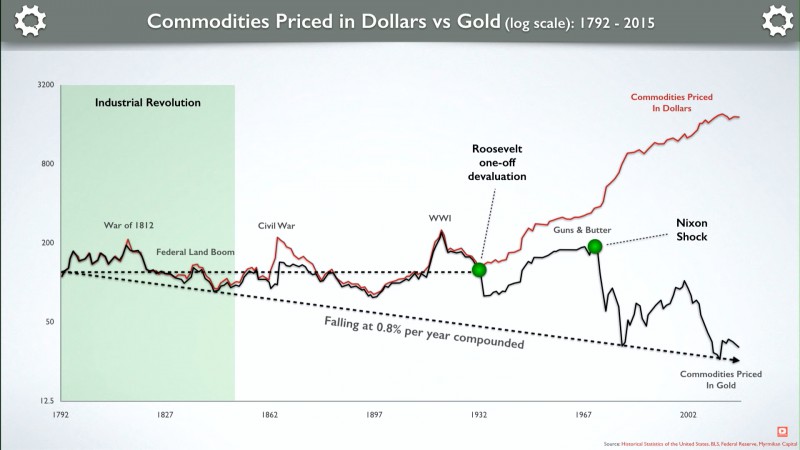

Đây cũng là thời kỳ mà Alan Greenspan đã nhận định việc ổn định về giá giúp vàng trở thành tiền tệ (Hình 4). Trong khoảng 200 năm, kể từ năm 1792 tới năm 1932, định giá của các loại hàng hóa dựa trên vàng luôn ổn định, trừ một số năm xảy ra chiến tranh. Thậm chí, trong khi nền kinh tế thế giới trải qua cuộc cách mạng công nghiệp, thì gần như không hề có lạm phát khi vàng được dùng để làm tiền hoặc để quy chiếu với tiền. Hệ thống trở nên phức tạp khi tổng thống Mỹ Franklin D. Roosevelt bắt đầu phá giá đồng đô la Mỹ năm 1931 bằng cách ngừng việc quy đổi đô la thành vàng và mua vàng với giá cố định 35 đô la Mỹ cho một ounce vàng, cao hơn với tiêu chuẩn quốc tế lúc bấy giờ ở 20.67 đô la một ounce. Điều này giúp cho Mỹ đẩy dự trữ vàng lên cao khi ngân hàng Anh lúc bấy giờ gỡ bỏ hoàn toàn Tiêu Chuẩn Vàng để đối phó khủng hoảng tài chính và giá vàng ở Mỹ cao hơn các nước khác vì tình trạng lạm phát mất kiểm soát sau thế chiến thứ nhất, dẫn đến việc xuất khẩu vàng đến Mỹ tăng cao. Thế nên, Mỹ lấy lại khả năng in tiền, thúc đẩy nền kinh tế ra khỏi cuộc khủng hoảng tài chính năm 1929.

Hiểu một cách đơn giản, vàng vẫn được dùng để quy chiếu với tiền một cách gián tiếp, nhưng bị lạm phát ép buộc khi đô la Mỹ bị phá giá. Đó cũng giải thích tại sao sau năm 1932, giá vàng và hàng hóa gần như song song nhau khi Tiêu Chuẩn Vàng được đổi qua hệ thống Bretton Wood (Hình 4). Cho tới khi Tổng thống Richard Nixon cấm hoàn toàn việc đổi tiền thành vàng, chính thức bãi bỏ hệ thống Bretton Wood, mở ra thời kỳ tiền Fiat (tiền mệnh giá, không có giá trị đổi lấy vàng, nhưng có khả năng thanh khoản với ngân hành trung ương) thì giá vàng tăng mạnh so với các loại hàng hóa, trong khi lạm phát của đồng đô la gần như không có dấu hiệu dừng lại.

Hình 4. Giá vàng so với giá của các loại hàng hóa theo thời gian (Nguồn: Federal Reserve of New York) – giải thích: từ năm 1792 tới năm 1932, giá vàng và hàng hóa là gần như giống nhau (đường màu đen), trừ những năm xảy ra chiến tranh (Mỹ - Anh năm 1812 và nội chiến Mỹ 1861-1865. Phần màu xanh là cuộc cách mạng công nghiệp ở châu Âu. Sau thế chiến thứ nhất, Roosevelt phá giá đồng đô la Mỹ, khiến giá vàng và hàng hóa bị lệch, nhưng vẫn song song. Tới khi tổng thống Richard Nixon gỡ bỏ Tiêu Chuẩn Vàng, giá hàng hóa mất giá trị so với vàng, trong khi lạm phát đồng đô la Mỹ tăng cao (đường đỏ).

Để hiểu sự lệch giá này, trước hết ta phải hiểu hệ thống Tiêu Chuẩn Vàng là một hệ thống tự điều chỉnh. Khi một đất nước có nền kinh tế nhập siêu, lượng vàng dự trữ sẽ giảm vì nước này phải trả cho việc nhập khẩu bằng vàng. Thế nên, dòng tiền trong xã hội sẽ giảm, kéo theo việc giảm phát, dẫn đến giá cả mặt hàng giảm. Theo thời gian, nước này sẽ lấy lại được ưu thế cạnh tranh trên thị trường xuất khẩu và hồi phục dự trữ vàng. Ngược lại, các nước xuất siêu sẽ bị lạm phát do dự trữ vàng tăng làm dòng tiền tăng, khiến giá hàng hóa tăng và mất dần tính cạnh tranh. Chưa hết, một nền kinh tế không thể in thêm tiền nếu dự trữ vàng không thể hỗ trợ cho dòng tiền muốn in. Nó cũng làm cho tín dụng trong nền kinh tế được kiểm soát hoàn toàn khi việc in thêm tiền là không thể và nợ phải được đảm bảo bằng tài sản hoặc vàng. Alan Greenspan nhận định trong bài Vàng và Tự Do Kinh Tế năm 1966: “…Cho nên, việc chi tiêu ngân sách chính phủ bị thâm hụt dưới hệ thống Tiêu Chuẩn Vàng là gần như không thể. Chỉ khi bải bỏ hệ thống này, chính phủ mới có thể thông qua hệ thống ngân hàng để tăng tín dụng một cách vô hạn”. Tín dụng này chính là trái phiếu mà chính phủ có khả năng phát hành. Nếu không có Tiêu Chuẩn Vàng, việc thâm hụt chi tiêu bằng cách ấn bản trái phiếu ra ngoài thực chất là một kế hoạch tịch thu của cải tinh vi bằng một cái tên hết sức quen thuộc: lạm phát. Vàng là vật cản trong quá trình phức tạp này. Khi vàng là nguyên nhân, mọi lý do còn lại là giả dối.

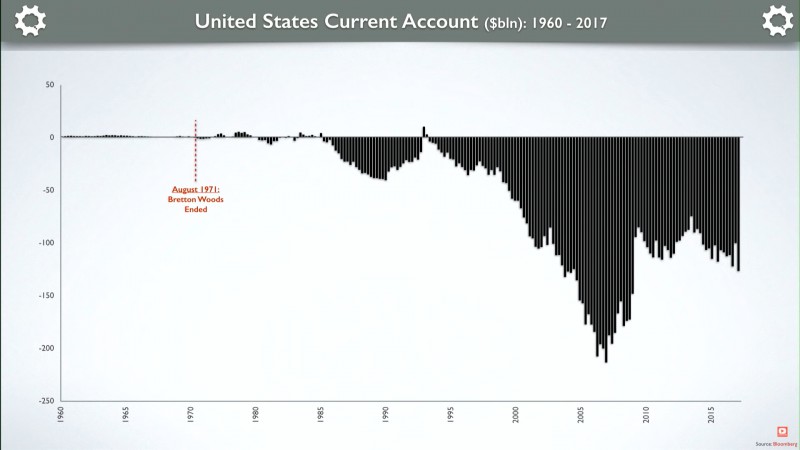

Sau khi Nixon gỡ bỏ Tiêu Chuẩn Vàng và đồng đô la Mỹ trở thành tiền dự trữ thế giới, nước Mỹ trở thành nước nhập siêu (Hình 5). Đây là một trong những điều kiện chính để đô la Mỹ trở thành tiền dự trữ vì các nước khác phải xuất khẩu cho Mỹ để đổi lấy đô la), kéo theo một số hệ lụy cho tới ngày hôm nay.

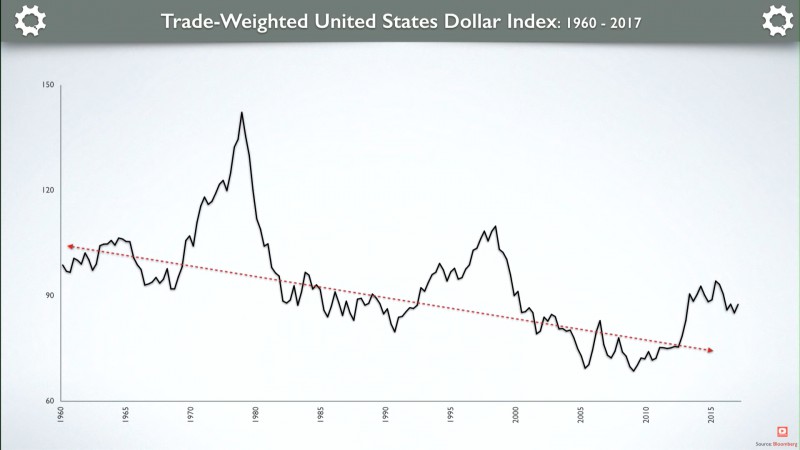

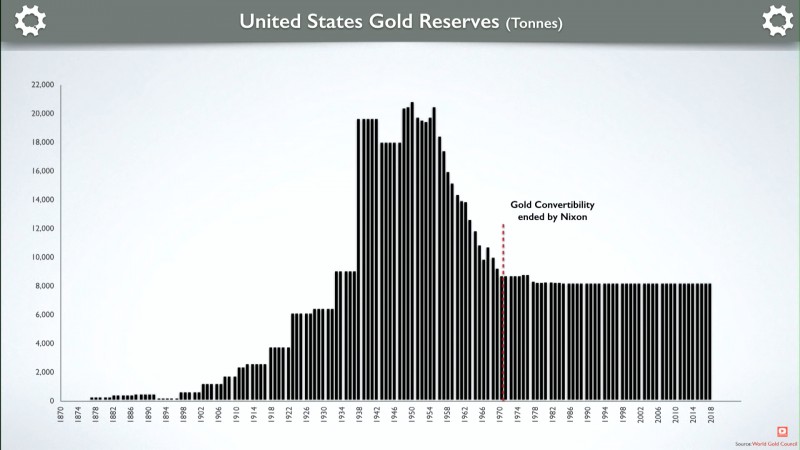

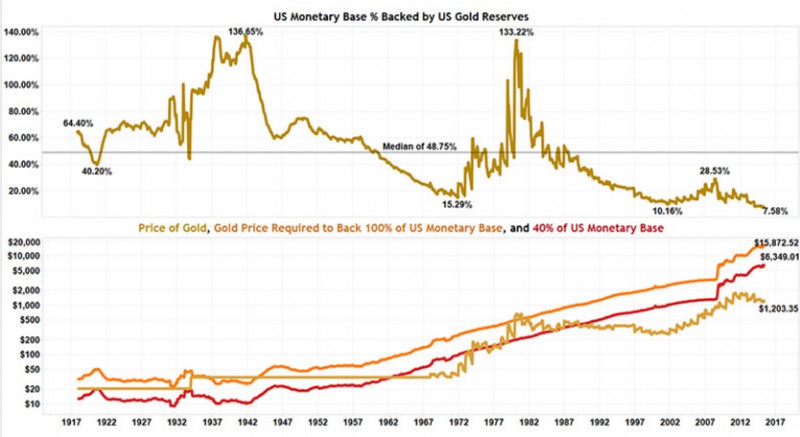

Thứ nhất, đồng đô la sẽ tiếp tục trượt giá (Hình 6). Điều này chỉ được quan sát trong một khoản thời gian dài vì dưới hệ thống tiền fiat với đô la Mỹ là tiền dự trữ, việc Mỹ tiếp tục in tiền để bơm vào nền kinh tế qua các kế hoạch tài khóa cho các dự án cơ sở hạ tầng hay hỗ trợ nền kinh tế sẽ làm đồng đô la Mỹ tiếp tục trượt giá. Trong ngắn hạn, việc các cuộc khủng hoảng xảy ra có thể làm đô la Mỹ tăng đó là vì với vai trò là tiền dự trữ, gần 80% giao dịch xuyên biên giới được định giá bằng đô la Mỹ, dẫn đến việc gián đoạn thông thương sẽ dẫn đến tình trạng thâm hụt đô la Mỹ. Điều này sẽ xảy ra rõ nhất ở các nước phụ thuộc vào việc xuất khẩu hàng hóa như Mexico, Brazil, hay Úc khi các đồng tiền này lần lượt trượt giá khi dự trữ đô la thị thâm hụt. Nhưng trong dài hạn, việc đô la Mỹ trượt giá là khó tránh khỏi. Có ý kiến cho rằng việc Mỹ là nước dự trữ vàng lớn nhất thế giới, nên việc in tiền không ảnh hưởng đến giá trị. Thế nhưng nếu nhìn vào dự trữ vàng của Mỹ là tốc độ tăng của dòng tiền, thì đây lại là một câu chuyện hoàn toàn khác. Sau năm 1971, khi tổng thống Nixon bãi bỏ Tiêu Chuẩn Vàng, dự trữ vàng của Mỹ không hề thay đổi (Hình 7), trong khi với lượng vàng đó thì dòng tiền đô la Mỹ chỉ đang được hỗ trợ dưới 10% (Hình 8). Theo ước tính của Hiệp hội lạm phát Mỹ, thì để dòng tiền được hỗ trợ 100% bằng vàng, giá vàng phải gấp 15 lần so với hiện nay.

Hình 5. Mỹ trở thành nước nhập siêu sau năm 1971 (Nguồn: Bloomberg)

Hình 6. Đô la Mỹ trượt giá theo thời gian (Nguồn: Bloomberg)

Hình 7. Dự trữ vàng của Mỹ theo thời gian (Nguồn: World Gold Council)

Hình 8. Số lượng vàng để hỗ trợ dòng tiền đô la Mỹ (phần trên) và giá vàng để hỗ trợ lần lượt 40% (đường đỏ) và 100% (đường vàng) dòng tiền đô la Mỹ (phần dưới) (Nguồn: National Inflation Association)

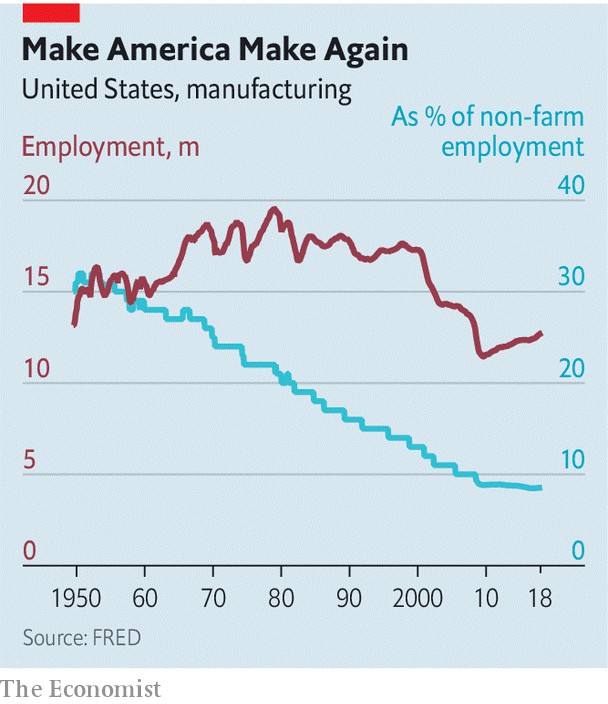

Thứ hai, nhân công các ngành công nghiệp sản xuất sẽ tiếp tục suy giảm, và thay vào đó là sự bành trướng của ngành dịch vụ tài chính, gián tiếp làm cho chênh lệch giàu nghèo ngày càng gay gắt. Từ sau những năm 1980, khi sản xuất thủ công và cơ khí ở Mỹ đạt đỉnh điểm, thì lực lượng lao động của những ngành nghề này giảm gần 30% (Hình 9). Vậy còn tài chính? Sự tăng trưởng của tài chính trên GDP (Hình 10) và lương bổng (hình 11) là gần như song song với việc dỡ bỏ các quy định giới hạn các hoạt động tài chính. Khoảng cách giàu nghèo cũng được thể hiện rõ khi 1% những người giàu có nhất có thu nhập đi đôi với thu nhập của ngành tài chính (Hình 12). Trong môn xác suất thống kê có câu: Sự tương quan không ngụ ý mối quan hệ nguyên nhân-kết quả, có nghĩa là nếu A và B đồng biến thì không có nghĩa vì A tạo ra sự tăng của B hoặc ngược lại. Thế nhưng, khi áp dụng vào trường hợp thu nhập tài chính, thì không thể phủ nhận việc làm giàu trên dòng tiền vô hạn chính là cách thức để có thu nhập trong top 1%.

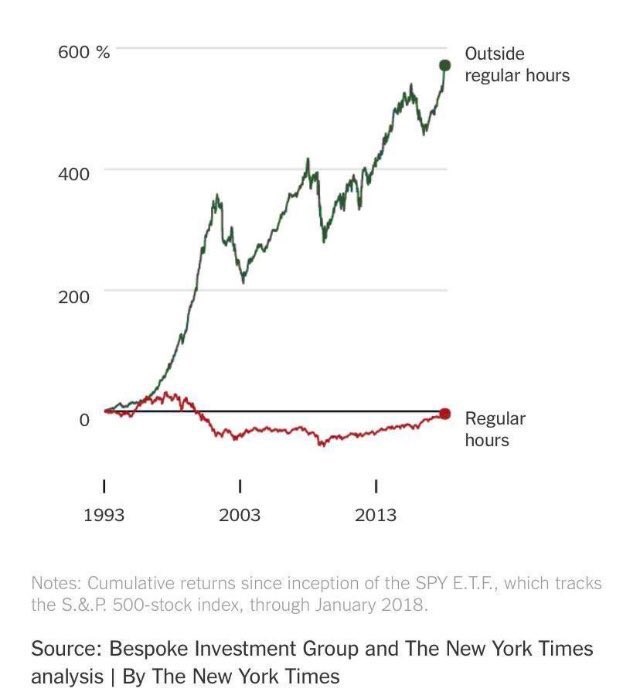

Tổng thống Donald Trump đã từng rất thành công khi tranh cử năm 2016 khi đưa ra tiêu chí phục hồi ngành công nghiệp sản xuất ở Mỹ, nhưng bản thân ông cũng hiểu điều đó gần như là không thực tế, khi đô la Mỹ muốn là dự trữ ngoại hối tức là nước Mỹ sẽ tiếp tục nhập siêu. Những giấc mơ không thực tế luôn là những giấc mơ đẹp. Chưa hết, ông còn hay dùng thị trường tài chính làm thước đo thành công cho nhiệm kỳ của mình. Thực tế thì Trump hiểu, việc giữ cho thị trường chứng khoán tăng điểm là quyết định sống còn với nhiều quỹ nghỉ hưu của người Mỹ. Các quỹ hưu trí (pension fund) ở Mỹ thực chất chỉ được cấp 40% vốn từ thuế, còn 60% còn lại phụ thuộc vào việc đầu tư sinh lời từ các phương tiện tài chính khác nhau. Với trái phiếu chính phủ Mỹ cho lợi tức gần bằng 0, thì các quản lý quỹ hưu trí buộc phải đầu tư mạo hiểm vào trái phiếu tín dụng thấp và, tất nhiên, chứng khoán. Nếu thị trường chứng khoán sụp đổ, sẽ có rất nhiều người già và nhân viên chính phủ đối mặt với khó khăn tài chính mà họ không có khả năng vượt qua. Trump hiểu điều đó, và cũng như thế ông sẽ chỉ là “người biểu tình” mà thôi.

Hình 9. Lực lượng lao động trong ngành sản xuất ở Mỹ 1960 – 2011 (Nguồn: Economist)

Hình 10. Số lượng nhân công ngành tài chính so với GDP (Nguồn: US Labor Department)

Hình 11. Lương ngành ngân hàng và chỉ số dỡ bỏ quy định tài chính (Nguồn: Financial Times)

Hình 12. Thu nhập của những người giàu so với thu nhập của ngành tài chính (Nguồn: BEA, US Department of Labor)

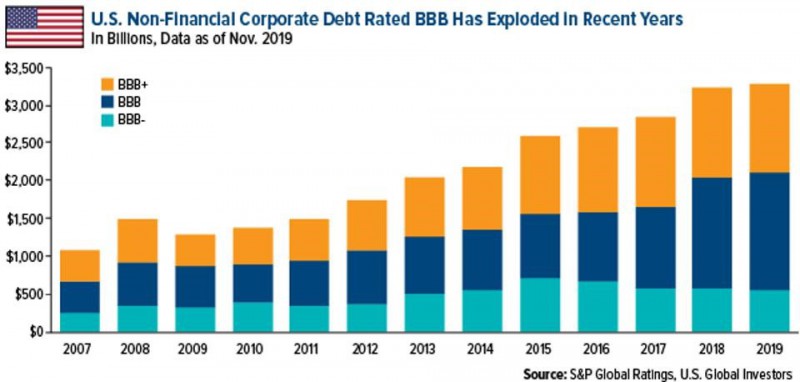

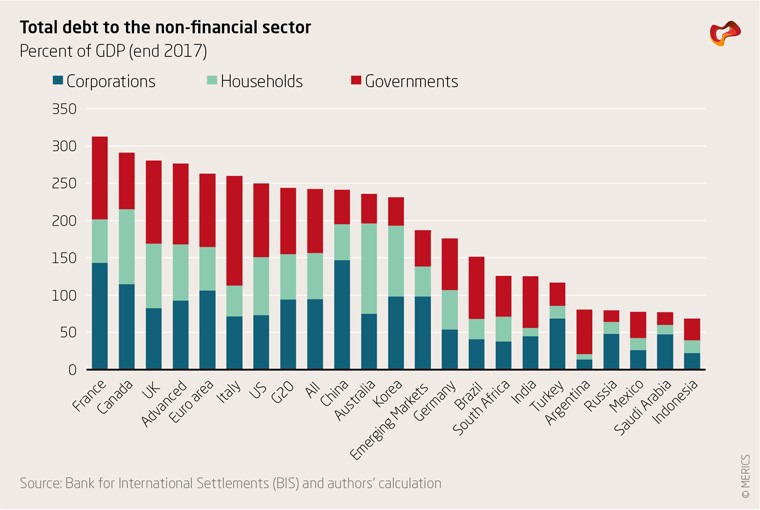

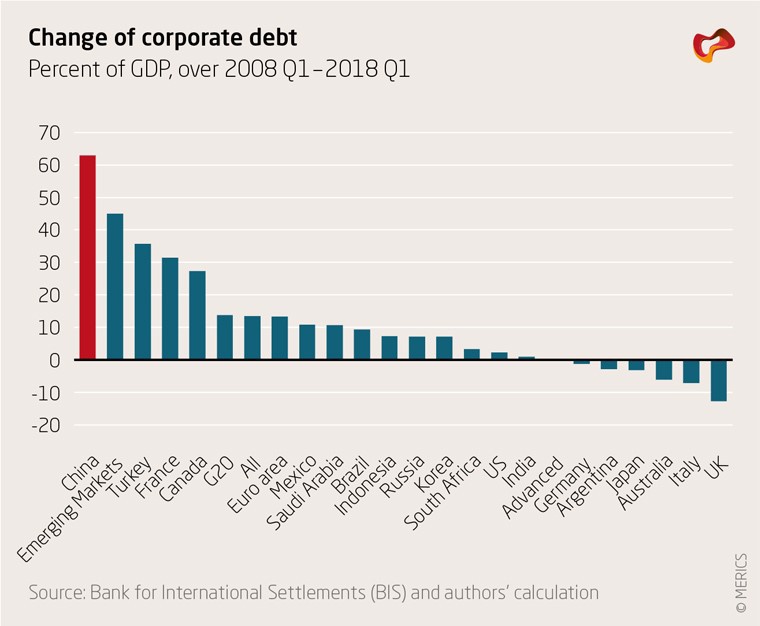

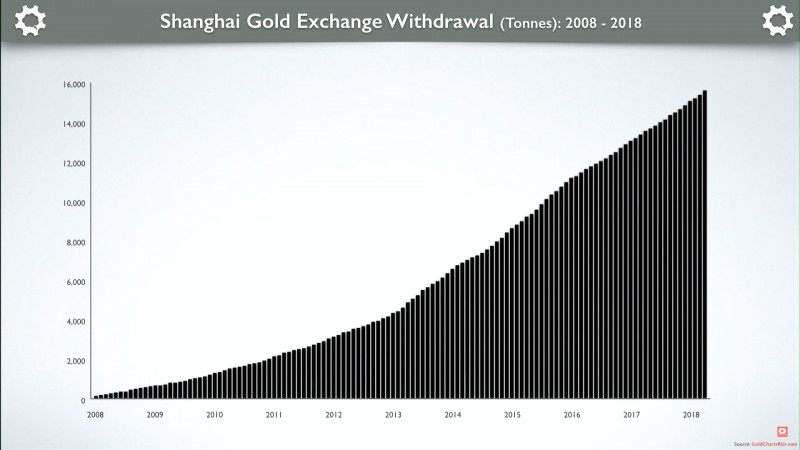

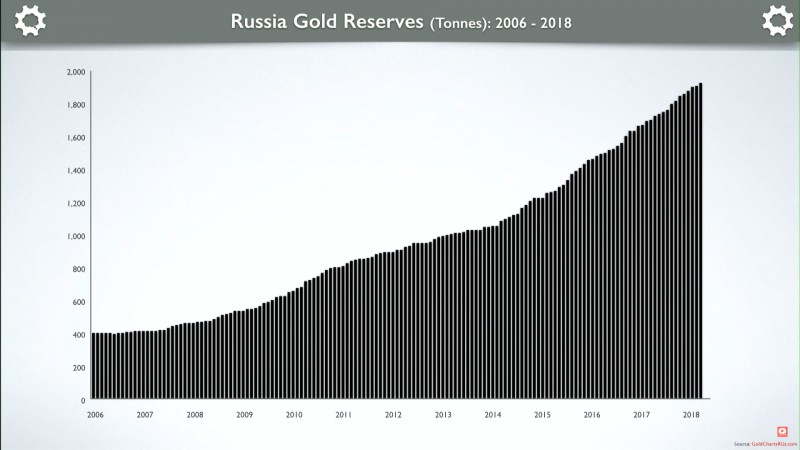

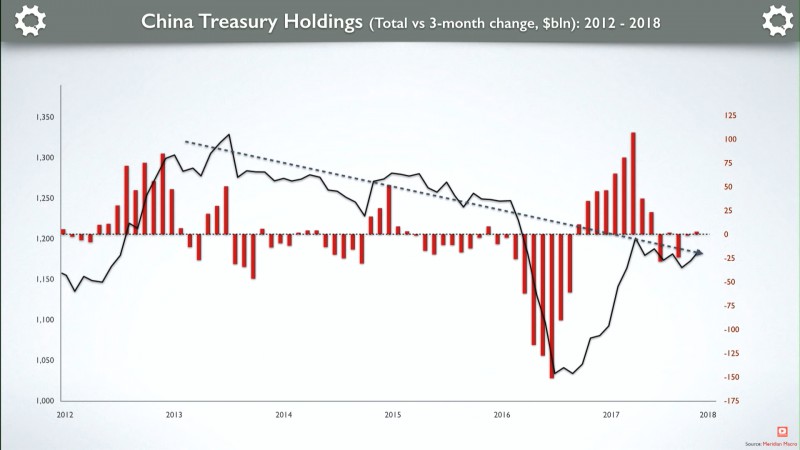

Thứ ba, việc in tiền của Mỹ sẽ làm ảnh hưởng của nước này so với chính trường của thế giới suy yếu theo thời gian. Hai nước đối đầu trực tiếp với Mỹ là Trung Quốc và Nga đều nhìn thấy việc đồng đô la yếu đi là khó tránh khỏi và làm 2 điều tương tự nhau: nâng dự trữ vàng (hình 13, 14) và bán trái phiếu Mỹ (Hình 15, 16). Song song đó, việc Mỹ vũ khí hóa đồng đô la càng làm cho những nước này có lý do để tránh xa đồng đô la. Mới đây, ngân hàng Nhân Dân Trung Quốc (PBoC) vừa ấn hành tiền điện tử có khả năng thanh khoản và giao dịch quốc tế nếu nước sở tại sử dụng hệ thống tiền điện tử này (Foreign Affairs). Đây được xem là hệ thống cạnh tranh trực tiếp với hệ thống thanh khoản SWIFT của Mỹ. Qua SWIFT, Mỹ dễ dàng kiểm soát dòng tiền giao dịch quốc tế, qua đó gây sức ép bằng cấm vận lên các nước mà Mỹ cho là làm bất ổn tình hình chính trị kinh tế thế giới. Việc Iran, Bắc Triều Tiên, và Nga sử dụng hệ thống này đồng nghĩa với việc các biện pháp cấm vận của Mỹ hầu như không còn tác dụng như trước nữa. Bằng dự án Một Vành Đai, Một Con Đường (BRI), Trung Quốc có thể gây sức ép lên các nước liên quan chấp nhận hệ thống tiền điện tử của mình, qua đó làm giảm ảnh hưởng của Mỹ. Bản thân các nước châu Âu cũng bắt đầu thử nghiệm hệ thống tiền điện tử riêng INSTEX của mình. Động thái từ phía nhà Trắng trước việc tiền điện tử lên ngồi vẫn còn hỗn loạn vì sự phức tạp trong định hình lại thể chế tiền tệ và sự chia rẽ giữa Thượng Viện và Hạ Viện dẫn đến khó khăn trong việc ban hành luật pháp mới về hệ thống tiền điện tử.

Hình 13. Tốc độ rút vàng từ sàn Thượng Hải (Nguồn: GoldChartRUs)

Hình 14. Dự trữ vàng của Nga (Nguồn: GoldChartRUs)

Hình 15. Dự trữ vàng (đường đỏ) và trái phiếu Mỹ của Nga (đường đen) (Nguồn: World Gold Council)

Hình 16. Dự trữ trái phiếu Mỹ của Trung Quốc (Nguồn: Meridian Macro)

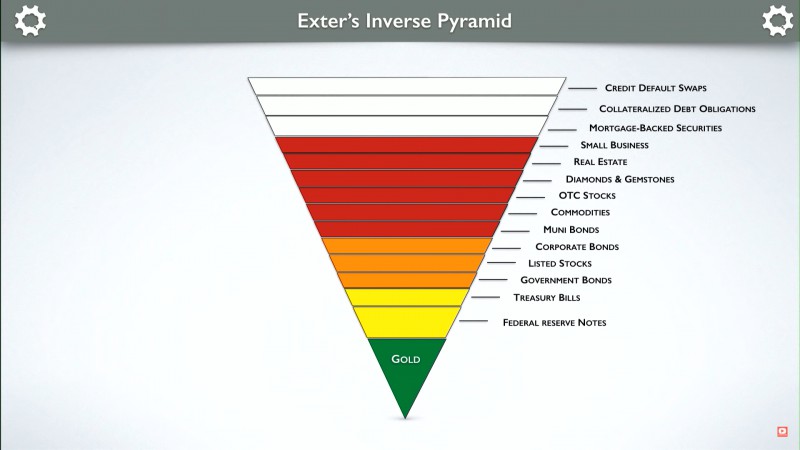

Kết luận. Thế giới tài chính của dòng tiền vô hạn là một thế giới hỗn loạn và không công bằng. Mỗi khi ý kiến về một hệ thống Tiêu Chuẩn Vàng mới được đưa ra, thì tức khắc có nhiều ý kiến cho rằng điều đó không khả thi. Thực chất, chúng ta còn không thể định hình được thế giới mà vàng là tiền, vì con người thế kỷ 21 đã thích nghi với hệ thống tiền fiat. Nhưng nhiều ý kiến cho rằng, ngày tàn của đồng đô la Mỹ là không xa, khi những dấu hiệu mong manh của ngành tài chính dần hiện ra rõ rệt, như hình ảnh trụi tàn của thảm thực vật ở Yellowstone. Nếu chúng ta tin vào khả năng tự điều chỉnh của tự nhiên, mà ở đó chó sói mang lại sự cân bằng khi được đặt trở lại vị trí cao nhất, thì việc vàng ổn định lại thị trường tài chính bằng cấp bậc của nó (Hình 17) sẽ chỉ còn là vấn đề thời gian. Bao lâu không phải là câu hỏi chính xác, mà phải là tại sao khi ngay lúc này đây ta chưa cầm vàng trong tay.

Hình 17. Cấp bậc của vàng trong thị trường tài chính (màu xanh lá cây)

Economist, 2018 Manufacturing jobs are defying expectations, (Nguyên văn: Nghề lao động sản xuất vượt sự mong đợi. Link: https://www.economist.com/united-states/2018/10/20/manufacturing-jobs-are-defying-expectations

Financial Times, 2017, Bankers’ pay closely tied to deregulation (tạm dịch: Lương ngân hàng đi liền với việc gỡ bỏ quy định). Link: https://www.ft.com/content/13f2c1bc-76df-11e7-a3e8-60495fe6ca71

Foreign Affairs, 2020, Could China’s Digital Currency Unseat the Dollar? (tạm dịch: Liệu tiền điện tử của Trung Quốc có đánh bật được đô la Mỹ?). Link: https://www.foreignaffairs.com/articles/china/2020-05-20/could-chinas-digital-currency-unseat-dollar

Greenspan, Alan, 1996, Gold and Economic Freedom (tạm dịch: Vàng và tự do kinh tế).

McKinsey Global Institute, 2012, Urban world: Cities and the rise of the consuming class (tạm dịch: Thế giới thành thị: Các thành phố và sự nổi lên của tầng lớp tiêu thụ).

Yellow Stone Park, 2019, Wolf Reintroduction Changes Ecosystem in Yellowstone (tạm dịch: Đưa chó sói trở lại thay đổi hệ sinh thái Yellowstone). Link: https://www.yellowstonepark.com/things-to-do/wolf-reintroduction-changes-ecosystem

Link nội dung: https://vietnambusinessinsider.vn/soi-va-vang-quy-luat-cua-tu-nhien-a6535.html